NATTY SWANKY(ナッティースワンキー)上場とIPO初値予想【ダンダダン酒場IPOきました】

マザーズ市場にNATTY SWANKY(ナッティースワンキー)IPOが新規上場承認されました。なんの会社かと思えば餃子居酒屋のダンダダン酒場を運営している企業です。主幹事はSMBC日興証券となり公開株数512,000株、オーバーアロットメント76,800株、上場による吸収額は想定価格ベースで約19.3億円です。

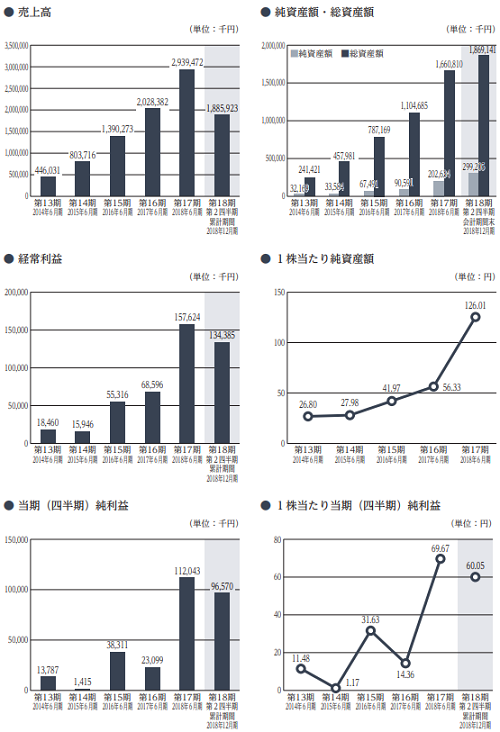

売上が伸び続けているあたりが評価できそうです。利益はやっと1億越えとなっていますが店舗数を増やしていくことでさらなる期待ができそうです。街並みに合わせた店舗作りにも特徴があり、経営スタイルとしては「餃子をメイン食材」として出す居酒屋さんになります。

| 業 種 | 小売業 |

| 上場市場 | マザーズ |

| 公開予定 | 3月28日 |

| BB期間 | 3月12日~3月18日 |

| 企業ホームページ | https://nattyswanky.com/ |

| 事業の内容 | 餃子居酒屋「ダンダダン酒場」の直営及びFC運営事業 |

【手取金の使途】

差引手取概算額1,283,612千円に本第三者割当増資の手取概算額上限230,236千円を合わせた手取概算額合計上限1,513,848千円については、以下の通り充当する予定であります。

①新規出店に伴う、人件費及び人材採用費として715,000千円(2020年6月期313,000千円、2021年6月期402,000千円)を充当する予定であります。

②事業規模拡大のため、2020年6月期に新規に開店を予定している当社直営店舗15店舗の差入保証金及び固定資産等の取得費用の一部として500,000千円、残額は2021年6月期に開店を予定している当社直営店舗の差入保証金及び固定資産等の取得費用の一部に充当する予定であります。

また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

NATTY SWANKY(7674)IPOの業績と事業内容

業績は今後も伸びそうな勢いが感じられます。同社は餃子という流行り廃りがなく、年間を通して食べられる食材をメインとして、「肉汁餃子製作所ダンダダン酒場」を展開しています。

2018年12月末現在の肉汁餃子製作所ダンダダン酒場の店舗数は直営店47店、フランチャイズ店19店になります。地域に永く愛される店舗運営を目指しており、粋で鯔背な接客サービスに力を入れているそうです。

接客サービスの考え方を統一し、演出・実演することでダンダダン酒場の雰囲気をより一層高めるスタイルを採用しています。全店統一した接客サービスの向上のため、いくつもの独自社内研修を実施しています。

また、店舗ごとの定期ミーティングや朝礼を行う事により、店舗及び従業員が増加しつつも、接客サービスがさらに向上するようスタッフ教育に全力で取り組んでいます。

商品開発を「餃子」に特化することで、限られたリソースを集中した結果、独自の製法とレシピを開発しています。同社の餃子は、そのレシピをもとに、均一性のある餃子を全店で提供しています。また、餃子に合うサイドメニューの開発を行っています。

店舗の特徴としては、それぞれの街に合わせて地域に溶け込むように、立地によって店づくりを変える店舗デザインを行っています。顧客に永く愛される店舗運営を実施するために、地域の皆さまへの感謝を兼ねて、1年経過ごとに周年祭と称しお値打ち価格でのドリンク提供を行う「お客様感謝デー」を店舗ごとに設けています。

餃子という流行り廃りのない大衆に受け入れられ易い商品性から、性別や世代に関係なく、季節を問わず来店される顧客が多いようです。餃子をメイン食材として出す居酒屋、餃子とビールを楽しみに来る目的型来店と言った特徴もあります。

NATTY SWANKY(7674)IPO仮条件から公開価格の日程

| 想定価格 | 3,270円 |

| 仮条件 | 3,140円~3,270円 |

| 公開価格 | 3月19日 |

想定価格から試算される市場からの吸収金額は約16.7億円です。オーバーアロットメントを含めると約19.3億円になります。飲食業のIPOは人気があるため軽く吸収するのではないかと考えています。

餃子メインだと思いますが、調べてみると馬刺しや、肴、野菜やごはんなど色々あるようです。現在は設定されていませんが株主優待の期待もできそうです。

NATTY SWANKY(7674)IPOの幹事団詳細と会社データ

| 公募株数 | 430,000株 |

| 売出株数 | 82,000株 |

| 公開株式数 | 512,000株 |

| OA売出 | 76,800株 |

| 引受幹事 | SMBC日興証券 SBI証券 みずほ証券 いちよし証券 三菱UFJモルガン・スタンレー証券 auカブコム証券 マネックス証券 |

当選狙いなのでSMBC日興証券からの申し込みは忘れないようにしたいと思います。株数は50万株以上あるため運が良ければ当選も期待できそうです。SBI証券だとIPOチャレンジポイントを使えば当選できそうですが、私は使いません。

マネックス証券からの申し込みは預け入れ資金による優劣がなく完全抽選になります。しかし今回は厳しそうです。そういえば、日本国土開発のIPOがマネックス証券で当選していました!

会社設立は2001年8月01日、本社住所は東京都新宿区西新宿一丁目19番8号新東京ビル7F、社長は井石裕二氏(45歳)です。従業員数118人(臨時雇用者188人)、平均年齢29.0歳、平均勤続年数1.7年、平均年間給与356万円です。

NATTY SWANKY(7674)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 井石 裕二 | 564,000株 | 32.97% |

| 田中 竜也 | 564,000株 | 32.97% |

| 株式会社BORA | 240,000株 | 14.03% |

| 株式会社IKI | 240,000株 | 14.03% |

| 伊藤 慎一朗 | 9,600株 | 0.56% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、売出人である井石裕二及び田中竜也、当社株主である株式会社BORA及び株式会社IKIは、SMBC日興証券株式会社(以下「主幹事会社」という。)に対して、本募集及び引受人の買取引受による売出しにかかる元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の2019年9月23日までの期間(以下「ロックアップ期間」という。)中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

また、当社は、主幹事会社に対し、ロックアップ期間中は、主幹事会社の事前の書面による承諾を受けることなく、当社普通株式及び当社普通株式を取得する権利あるいは義務を有する有価証券の発行又は売却(本第三者割当増資に係る新株式発行並びに株式分割による新株式発行等及びストック・オプションに係る新株予約権の発行を除く。)を行わないことに合意しております。

NATTY SWANKYのIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| SMBC日興証券(主幹事) | 486,600株 |

| SBI証券 | 7,600株 |

| みずほ証券 | 5,100株 |

| いちよし証券 | 5,100株 |

| 三菱UFJモルガン・スタンレー証券 | 5,100株 |

| マネックス証券 | 2,500株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

NATTY SWANKYのIPO直感的初値予想

第一弾⇒ 4,000円

※ファーストインプレッション

第二弾⇒ 4,000円

※仮条件発表後

NATTY SWANKYのIPO初値予想

3,500円~4,000円

仮条件は想定発行価格が上限となりました。PERは24.16倍となり類似企業のイーアンド(2882)や王将フード(9936)などに比べると割安感があります。スピード上場になるためこの辺りが投資家にどのように評価されるのかで初値上昇率が変わってきます。

業績は大幅な増収増益になるため希望を込めて初値4,000円とだしました。同日上場が3銘柄あることはかなりのデメリットでしょう。知名度はある程度ありしっかりとした出だしになりそうです。

NATTY SWANKY(7674)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2020年6月30日~2028年6月13日 | 102,720株 発行価格100円 |

ロックアップは180日間(2019年9月23日)、ロックアップ解除倍率は設定がありません。ストックオプションの株数残や発行価格は上記のようになります。102,720株ありますが行使期限が2020年6月からとなります。

時価総額は東証データの上場時発行済み株式数の2,038,000株から算出すると想定価格ベースで約66.6億円になります。売上や利益も一気に伸びているため期待ができそうです。

初値後は一旦下落し時間をかけてまた株価が上がるのかも?と考えています。ギフトや一風堂なども一旦は大きく上昇しているのでどのタイミングで噴いてくれるかでしょう。鳥貴族は上場後盛り上がりましたが今回はどこまで上げるでしょうね。

株単価設定が高いためまとまった利益もの可能性も?今後の優待新設により個人投資家の買い支えも期待ができそうです。

![]() IPOで前受金が必要ない企業⇒ SBIネオトレード証券

IPOで前受金が必要ない企業⇒ SBIネオトレード証券

タグ:IPO初値予想