トゥエンティーフォーセブン上場とIPO初値予想【幹事配分や独自評価あり】

トゥエンティーフォーセブンIPOが新規上場承認されました。市場はマザーズで主幹事はSMBC日興証券が引受けることに決定しました。今回もネットから当選者が多く出そうです!

公開株数985,000株でオーバーアロットメントが147,700株となり合計すると113.2万株を超えてきます。そして想定発行価格3,270円になり上場による吸収額は約37億円です。

ダブルエーよりも規模が小さめとなっていますが少しサイズが大きいようです。業績が絶叫調なので公開価格割れにはならないでしょう!

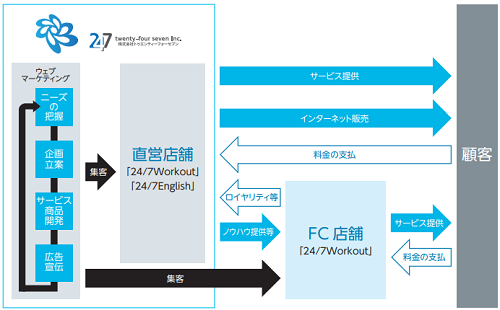

事業は「パーソナルトレーニングジム」と「パーソナル英会話スクール」を行う企業になり、サプリメントなども通信販売を行っています。店舗は直営店とフランチャイズチェーンの2種類となっています。

会員ごとに個室が用意されマンツーマンで講師が対応するため料金も割高となっています。結果が出れば顧客は満足だと思うので業績からも評判は良さそうですね。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 11月21日 |

| BB期間 | 11月06日~11月12日 |

| 企業ホームページ | https://247group.co.jp/ |

| 事業の内容 | パーソナルトレーニング事業(パーソナルトレーニングジム「24/7Workout」、パーソナル英会話スクール「24/7English」)の運営 |

【手取金の使途】

差引手取概算額1,490,200千円については、以下の使途に充当する予定であります。

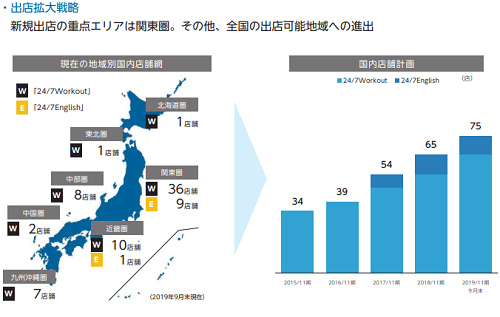

①事業規模拡大のため、2020年11月期に出店予定の「24/7Workout」15店舗及び「24/7English」1店舗、2021年11月期に出店予定の「24/7Workout」15店舗及び「24/7English」1店舗の新規出店関連資金として1,011,868千円を充当する予定であります。その内訳は、不動産の賃貸借に伴う敷金及び保証金等161,163千円、建物及び工具器具備品793,466千円、消耗品費等の初期費用57,238千円を見込んでおります。

②迅速かつ適確な事業戦略の策定を目的とした統合情報システムの開発資金として2020年11月期に113,739千円を充当する予定であります。

なお、残額については当社サービスの認知度向上及び集客のためのインターネット広告及びマス広告等の広告宣伝費として2020年11月期に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

トゥエンティーフォーセブン(7074)IPOの業績と事業内容

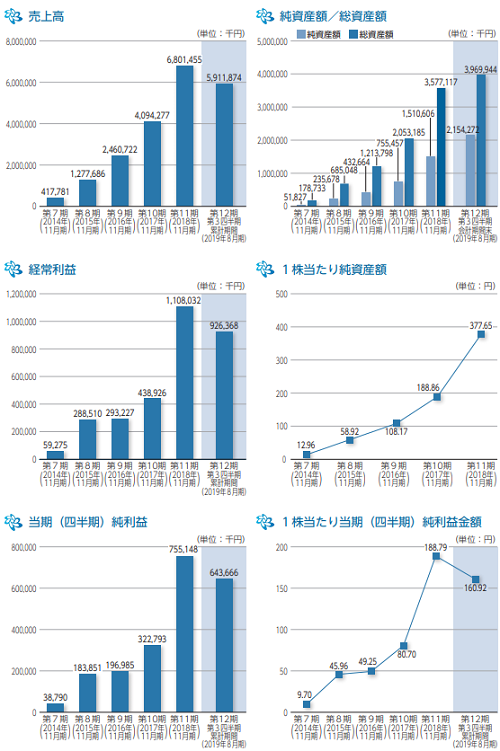

売上・利益ともに好調に推移し上場タイミングは良さそうです。第10期から第11期にかけて利益が倍以上になっています。IPO投資家に人気がある業種とまでは言えませんがマザーズらしい業績です。

同社称号のトゥエンティーフォーセブンとは「いつも、常に」という意味があるそうです。英語の「24 hours 7 days a week」から由来されたそうです。若干読みにくいですね。創業当時は健康関連商品の販売を行っていた会社だそうです。

その5年後からパーソナルトレーニングジム事業を開始し、2017年10月にパーソナル英会話スクールも始めています。

パーソナルトレーニング事業の特徴は、トレーナー・講師がマンツーマンで対応し会員ごとにカスタマイズした個別トレーニングを実施することができます。また顧客から必要とされる分野の実践的なトレーニングに特化しているそうです。

パーソナルトレーニング事業の累計会員数は61,000人(2019年9月末現在)を超え上場後は規模拡大のためガンガン出店するようです。業績が好調のうちにやったほうが得策ですね。

パーソナルトレーニングの「24/7Workout」はダイエットとボディメイクに特化したパーソナルトレーニングジムを行い、最短2ヶ月で理想の体型に導くためプロトレーナーによる完全個室、マンツーマンでトレーニングや食事指導、モチベーションのケアなどを行っています。

トレーナーは機能解剖学、スポーツ生理学、栄養学、接遇、トレーニング実技等の知識だけでなく、顧客満足度向上を意識し顧客が目標を達成できるような動機付け、一人ひとりに合わせたトレーニングメニューの作成を実施するそうです。

同社が言うには、トレーナーと顧客の二人三脚で行っていくトレーニングだからこそ、これまで痩せられなかった方やリバウンドを繰り返してきた方なども目標達成に導いているそうです。

この他、トレーナーの質にこだわるために採用を強化しているそうです。具体的には向上心があり、夢を持った人材を採用し会社と共に成長をできる人材の確保に努めているそうです。トレーナーの教育体制については、敢えて研修期間を定めず合格ラインへ達するまで教育を行い、トレーニングの質にこだわった運営を行うとあります。

2012年10月に第1号店を出店し、2019年9月末までに北海道1店舗、東北1店舗、関東36店舗、中部8店舗、近畿10店舗、中国2店舗、九州沖縄7店舗の合計65店舗を運営しています。

パーソナル英会話スクール「24/7English」はグローバル化の進展や訪日外国人客の急増、大学入試制度改革、外国語教育の早期化・難化などを背景に成長が見込まれるため参入したそうです。

短期間で英語でのコミュニケーション力向上を可能にするパーソナル英会話スクールになり、完全なるマンツーマンでバイリンガル講師による徹底サポートを行っています。

週2回のマンツーマンレッスンとコーチング(受講者の目的と課題に適合した自宅学習プログラムの指導)により、短期間での英語でのコミュニケーション力向上を可能にしています。

レッスンはバイリンガル講師が文法の理解や語彙の増加、流暢に発音する方法や英語らしい表現を指導しながら、英語で話すことに対する自信を持てるように設計されています。

短期間で英語力を向上させるために、レッスン時間以外の学習も徹底的に管理を行い、インプットだけでなく、アウトプットを重視した課題を課し、毎レッスンで進捗状況を確認することで英語漬けの生活を送れるようにサポートし「本気」の方に最適な英会話学習環境を提供しています。

2017年4月に第1号店を出店し、2019年9月末までに関東9店舗、近畿1店舗の合計10店舗を運営しています。

インターネット販売では顧客のトレーニングやダイエットをサポートするために、プロテインやサプリメント等を販売しています。

トゥエンティーフォーセブン(7074)IPO仮条件から公開価格の日程

| 想定価格 | 3,270円 |

| 仮条件 | 3,270円~3,420円 |

| 公開価格 | 11月13日 |

想定価格から試算される市場からの吸収金額は約32.2億円です。オーバーアロットメントを含めると約37億円になります。

上場規模は荷もたれ感があるサイズとなっていますが業績が好調であるため買い先行で始まると思います。マンツーマンでサービスを受けることが出来るため本気でダイエットに取り組みたい方にはよさそうです。

料金設定を確認すると入会金が38,000円、週2回の前16回レッスンで月額98,000円になっています。レッスンは75分です。太るにもお金が掛かり痩せるにもお金が掛かるんですよね。

トゥエンティーフォーセブン(7074)IPOの幹事団詳細と会社データ

| 公募株数 | 500,000株 |

| 売出株数 | 485,000株 |

| 公開株式数 | 985,000株 |

| OA売出 | 147,700株 |

| 引受幹事 | SMBC日興証券(主幹事) いちよし証券 SBI証券 マネックス証券 みずほ証券 丸三証券 エース証券 岩井コスモ証券 岡三証券 極東証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) SBIネオトレード証券 |

株数が多めなので主幹事のSMBC日興証券からの申し込みは忘れないようにしておきたいと思います。当選確率は幹事の中で一番高いと考えられます。そしてSBI証券でIPOチャレンジポイントを貯めながら平幹事からの申し込みを行うスタンスです。

マネックス証券の申し込みは幹事として引受けた株数を全て抽選に回しているため抑えておきましょう!最近当選者が増えた気がしますけど皆さんSNSでの報告が多いようです。

ネットで最近話題になっているDMM.com証券(PR)からIPO当選者が出ている情報を調べるとHENNGE(4475)と浜木綿(7682)で委託幹事経由の配分が行われたそうです。気になったので電話で聞いたら教えて頂けました!

これから忘れずに抽選申し込みを行っておきましょう。委託幹事に入っても連絡は行われないそうです※2019年10月18日確認

トゥエンティーフォーセブンの会社設立は2007年年12月28日、本社住所は東京都港区愛宕二丁目5番1号、社長は小島礼大氏(39歳)です。

従業員数は350人で臨時雇用者が279人もいます。平均年齢28.6歳、平均勤続年数1.8年、平均年間給与約446万円です。社員はパーソナルトレーニング事業265人、全社共通85人となっています。

トゥエンティーフォーセブン(7074)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 小島 礼大 | 3,660,000株 | 88.80% |

| 楢木 毅 | 160,000株 | 3.88% |

| 萩原 裕司 | 160,000株 | 3.88% |

| 植原 一雄 | 40,000株 | 0.97% |

| 植木 健太 | 28,000株 | 0.68% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、売出人かつ貸株人である小島礼大、楢木毅及び萩原裕司、売出人である植原一雄並びに当社新株予約権者である植木健太、坂本英雄、道見淳也、吉田直、四谷佳陽、尾崎貴彦、富樫光之、福村有記、岩瀬健司、先崎佳純、高田幸太郎、藤田まり子、寺尾妙子、岩﨑仁美、半澤須和子、神原健児、毛利優公、佐藤敏寛、桃井俊太、松岡源季、堀内健治、遠藤茂春、野呂啓介、吉田博美及び山木陵平は、SMBC日興証券株式会社(以下「主幹事会社」という。)に対して、本募集及び引受人の買取引受による売出しにかかる元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の2020年5月18日までの期間(以下「ロックアップ期間」という。)中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

※有価証券届出書(EDINET)抜粋

トゥエンティーフォーセブンIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 886,800株 | 90.03% |

| いちよし証券 | 29,500株 | 2.99% |

| SBI証券 | 19,700株 | 2.00% |

| マネックス証券 | 9,800株 | 0.99% |

| みずほ証券 | 9,800株 | 0.99% |

| 丸三証券 | 9,800株 | 0.99% |

| エース証券 | 4,900株 | 0.50% |

| 岩井コスモ証券 | 4,900株 | 0.50% |

| 岡三証券 | 4,900株 | 0.50% |

| 極東証券 | 4,900株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

トゥエンティーフォーセブンIPOの直感的初値予想

第一弾⇒ 4,000円~4,500円

※ファーストインプレッション

第二弾⇒ 3,800円~4,200円

※仮条件発表後

トゥエンティーフォーセブンIPOの初値予想

3,300円~4,000円

3,500円~3,800円(修正値)

仮条件が150円高くなり上限が3,420円に決定しています。ダブルエーが公開価格割れになり仮条件引上げはないかもしれないと思いましたが上げてきました。地合いは悪くないということでしょう!直近では黒字バイオのセルソースだけが元気に動いています。IPOが途切れたタイミングで狙われたのがセルソースIPOだったようです。

トゥエンティーフォーセブンは仮条件の上限算出で上場規模が約38.7億円です。決して軽い金額ではありませんがなんとななりそうだと思います。ダブルエーの上場結果から期待は低いかもしれませんが全力で獲得を狙いたいと思います!

2019年11月本決算の単独予想は売上77.9億円、経常利益11.6億円、四半期利益8.2億円になります。前期比較で利益が8.9%増になります。驚くほどの伸び率ではありませんが業績は好調です。

パーソナルトレーニングは会費が高く設定されているため顧客が多ければ利益が伸びます。またプロテインやサプリメントなどの収益が売上の11.3%を占めているため大事な収益源となっているようです。業績の勢いがそろそろ安定してきている感じがしますが公開価格割れはなさそうです。また利益が大きく見込めるわけでもなさそうです。

ベンチャーキャピタル出資がなく180日間のロックアップが掛かっていることはプラス材料です。SMBC日興証券から当選を狙って申し込むだけでね。平幹事からもすべて申し込みます。申込者が減っている今こそ当選のチャンスでしょう!

トゥエンティーフォーセブン(7074)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2018年7月26日~2026年7月25日 | 20,000株 発行価格61円 |

| 2018年12月20日~2026年12月19日 | 68,000株 発行価格61円 |

| 2019年4月19日~2027年4月18日 | 14,800株 発行価格109円 |

| 2020年6月21日~2028年6月20日 | 2,400株 発行価格189円 |

| 2020年7月21日~2028年7月20日 | 800株 発行価格189円 |

| 2021年4月23日~2029年4月22日 | 15,800株 発行価格3,114円 |

ロックアップ期間は180日間(2020年5月18日)、ロックアップ解除倍率は目論見に書かれていないため設定なしです。ストックオプションの株数残や発行価格は上記のようになります。102,800株が行使期限にはいるようです。またベンチャーキャピタル出資はありません。

時価総額は東証データの上場時発行済み株式数の4,500,000株から算出すると想定価格ベースで約147.2億円になります。株主構成から公開株数以外の株は流通しにくようです。

ダブルエー(7683)の上場から20日間の空白期間があるため思わぬ高値を付ける可能性もあると思います。年末に向けて勢いにのるIPOだと嬉しいと思います。

公開株数がOAを含めると100万株を超えるため当選期待は普段よりも高めです。

関東圏に出展数が多く36店舗になっています。ただ全国展開を行っていることで今後も出店し続け結果を出していけそうな気がします。期待先行で買われるパターンでしょう。

東証1部上場が運営しているソーシャルレンディング! 【劣後出資30%は凄すぎ】

⇒ Jointoα(ジョイントアルファ)

タグ:IPO初値予想