ウイングアーク1st再上場承認とIPO初値予想【幹事配分や独自評価あり】

ウイングアーク1st(4432)IPOが上場承認されました。市場は東証1部又は2部となっており主幹事は野村證券、三菱UFJモルガン・スタンレー証券、メリルリンチ日本証券が共同で引受けます。

上場規模は約281.1億円で公開株式数15,517,100株、オーバーアロットメント1,317,400株です。また再上場案件になるためIPO市場では人気が見込めないかもしれません。

さらに2019年2月に新規上場承認されIPOが中止になっていた銘柄でもあります。再上場と再承認と悪材料が揃っている感じがします。前回の上場承認データは下記記事にまとめています。

ウイングアーク1st上場とIPO初値予想【再上場ファンド売り抜け厳禁!】

それに「CJP WA Holdings,L.P.」の資金回収のために上場するためイメージが悪いです。上場後しばらくするとある程度で株価が落ち着き株価上昇になる可能性もあると思います。

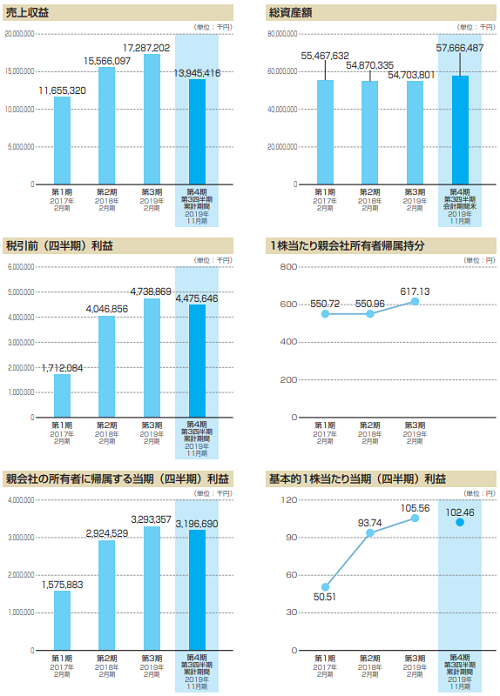

上場時点の評価はあまり高くないようですけれど、今期も増収増益となっているため業績面の期待はできると思います。来期も増収増益予想なので業績は絶好調みたいです。

| 業 種 | 情報・通信業 |

| 上場市場 | 東証1部又は東証2部 |

| 上場予定 | 上場中止 |

| BB期間 | 3月09日~3月13日 |

| 企業ホームページ | https://www.wingarc.com/ |

| 事業の内容 | 企業の情報活用を促進するソフトウェアおよびクラウドサービスの提供 |

目次まとめ

ウイングアーク1st(4432)IPOの業績と事業内容

業績は拡大傾向にあるため不安はありません。増収増益が継続していることから1年ぶりの再承認では結果を残せているため好感できます。想定発行価格でPERを計算してみると11.93倍あたりになるため割安水準だと思います。

以前は、大阪証券取引所のヘラクレスと東証2部にダブル上場していた時期があります同社はカーライル・グループが運営する投資ファンド「CJP WA Holdings, L.P.」の出資により、2016年3月07日にWACホールディングス株式会社として設立されています。

その後、旧ウイングアーク1stを吸収合併し「ウイングアーク1st株式会社」に商号を変更しています。ファンドが何度も絡み吸収や合併を行っているため目論見の沿革を確認すると流れがつかめると思います。

結局、アメリカ超有名ファンドの「カーライル・グループ」案件になるるためIPO投資で利益を上げるには難しいかも?という疑問があります。上場後は株価に期待ができるかもしれませんね。

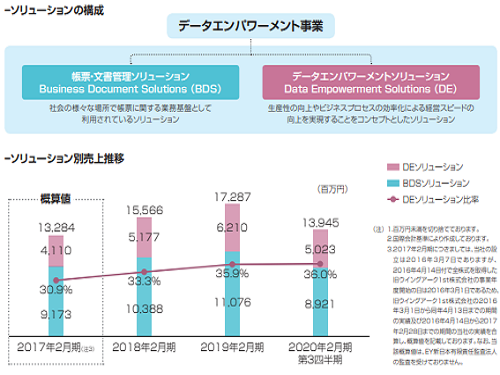

グループ企業はは同社と連結子会社8社で構成され「データエンパワーメント事業」を単一の報告セグメントとしています。

提供しているソフトウェア及びサービスの性質により、企業の基幹業務を支える「帳票・文書管理ソリューション」と、様々なデータを活用し今までにない新たな価値を生み出す「データエンパワーメントソリューション」の2つに売上収益を区分しています。

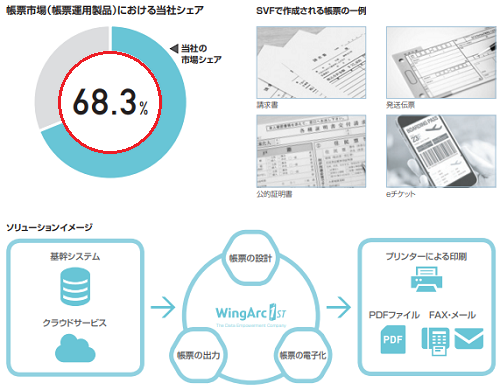

帳票・文書管理ソリューションは、帳票に関する業務基盤として国内で最も多く利用されているソフトウェア及びそれらをベースとしたソリューションを提供しています。

請求書、納品書、発送伝票、eチケットなどの業務帳票から公的機関が発行する各種証明書まで社会の様々な場所で帳票の作成や出力、管理に利用されています。

主力の「SVF」は帳票の作成や出力を担っています。現在では「SVF」での帳票出力の85%はデジタル化され文書管理基盤の「SPA」と合わせて企業、公的機関の双方でデジタル化による業務の効率化に貢献しています。

同社グループは帳票ソフトウェアの先駆者として、多くの顧客に利用され機能の豊富さやシステムの安定性等が評価されています。

その結果、「SVF」の帳票市場(帳票運用製品)における市場シェアは68.3%となっています。

データエンパワーメントソリューションでは、エンドユーザーに対してソフトウェアの販売、クラウドサービス、保守サポートの提供を主に行っています。

様々な種類のデータを組み合わせ分析することにより、気づきや今までにない価値を生み出すビジネスの基盤となるソフトウェア及びそれらをベースとしたソリューションを提供しています。

生産性の向上やビジネスプロセスの効率化による経営スピードの向上を実現することをコンセプトとしデータの集計、分析、可視化、意思決定支援というデータ活用の一連の流れをカバーしています。

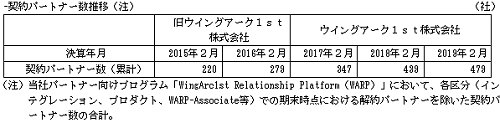

同社の販売モデルはパートナーを介した間接販売が主となっています。

大都市圏で大企業や官公庁の大型案件を得意とするSIerや地方を拠点とするSIer、特定領域に特化したコンサルティングファームやクラウドシステムの構築を専業とするクラウドSIer等多くのパートナー企業と契約しており、日本全国のシステム開発案件をカバーする販売網を構築しています。

これにより継続的な案件創出と営業コストの抑制が可能となり、効率的な販売活動が可能となっているそうです。

ウイングアーク1st(4432)IPO仮条件と公開価格の日程

| 想定価格 | 1,670円 |

| 仮条件 | 3月09日 |

| 売出価格 | 3月16日 |

想定価格から試算される市場からの吸収金額は約259.1億円です。オーバーアロットメントを含めると約281.1億円になります。東証1部への上場であれば吸収できる金額だと思います。国内販売だけだと約146.7億円の吸収です。

上場日が3月26日なので3社同日上場です。SBI証券がダブルで主幹事を行うアディッシュやサイバーセキュリティクラウドに人気が集中するためウイングアーク1stへ個人投資家の資金はあまり期待ができないと思います。

東証1部であれば指数買い期待もできるため需給不安はあまりないと思いますが個人投資家には好まれないでしょう。

ウイングアーク1st(4432)IPOの幹事団詳細と会社データ

| 公募株数 | 0株 |

| 売出株数 | 15,517,100株 ※国内売出し8,783,300株(56.6%) ※海外売出し6,733,800株(43.4%) |

| 公開株式数 | 15,517,100株 |

| OA売出 | 1,317,400株 |

| 引受幹事 | 野村證券(共同) 三菱UFJモルガン・スタンレー証券(共同) メリルリンチ日本証券(共同) みずほ証券 SMBC日興証券 大和証券 SBI証券 楽天証券 |

| 委託見込 | auカブコム証券 SBIネオトレード証券 |

当選狙いだと野村證券もしくは三菱UFJモルガン・スタンレー証券からの申し込みを優先させたほうがよいです。仮条件を引き上げくるようだと初値期待がありますが微妙です。仮条件引下げで何とか上場するパターンだと公開価格割れもありえるでしょう。

世界がコロナウイルスの様子を見ているため金融市場にも影響が及んできてもおかしくありません。保有株で利益が出ているものは処分しています。長期優待を獲得している株はそのまま保有です。額が大きいと今後が怖いですね。

でもこれって貧乏人が大金を得るチャンスかもしれないので投資市場に神経をとがらせて過ごしたいと思います。有効な新薬開発を発表するバイオ株とかないの?難しいですよね。

これからIPOを控えている企業も経済が混乱すると資金面できつくなりそうですね。投資家がワクワクするような材料が欲しいです!ファンディーノへの投資は投資額が数倍になりリターンが行われるかもしれないので期待しています。こちらの投資はワクワクするけど投資後にすることがたいしてありません。

ウイングアーク1stの会社設立は2016年3月07日、本社住所は東京都港区六本木三丁目2番1号、社長は田中潤(43歳)です。※2020年2月22日時点

従業員数557人(臨時雇用者61人)、平均年齢39.8歳、平均勤続年数2.9年、平均年間給与約743万円です。連結従業員数は646人で61人の臨時雇用者となっています。

ウイングアーク1st(4432)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| CJP WA Holdings, L.P. | 16,834,530株 | 47.27% |

| IW.DXパートナーズ株式会社 | 7,643,470株 | 21.46% |

| Sansan株式会社 | 3,569,700株 | 10.02% |

| モノリス有限責任事業組合 | 1,400,000株 | 3.93% |

| 鈴与株式会社 | 537,300株 | 1.51% |

※上位株主の状況

【ロックアップ情報】

グローバル・オファリングに関連して、売出人及び貸株人であるCJP WA Holdings, L.P.、当社の株主であるIW.DXパートナーズ株式会社、Sansan株式会社、モノリス有限責任事業組合、鈴与株式会社、株式会社インテージホールディングス、合同会社PKSHA Technology Capital、株式会社データ・アプリケーション及び株式会社タケオホールディングス並びに当社の新株予約権者である内野弘幸、田中潤、藤本泰輔、島澤甲、奥田哲史、森脇匡紀、吉田善幸、森下将憲、渡會公士及び久我温紀は、ジョイント・グローバル・コーディネーターに対し、元引受契約締結日から上場日後180日目の2020年9月21日までの期間中、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受けによる国内売出し、海外売出し、オーバーアロットメントによる売出しのための当社普通株式の貸渡し、グリーンシューオプションの行使に基づく当社普通株式の売却等を除きます。)を行わない旨を約束する書面を2020年3月16日付で差し入れる予定であります。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村証券 | -株 | -% |

| 三菱UFJモルガン・スタンレー証券 | -株 | -% |

| メリルリンチ日本証券 | -株 | -% |

| みずほ証券 | -株 | -% |

| SMBC日興証券 | -株 | -% |

| 大和証券 | -株 | -% |

| SBI証券 | -株 | -% |

| 楽天証券 | -株 | -% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,600円~1,800円

※ファーストインプレッション

第二弾⇒ 仮条件発表後

※仮条件発表後

ウイングアーク1st初値予想と市場コンセサンス

仮条件後に記載予定

ウイングアーク1st(4432)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2018年10月14日~2026年10月13日 | 1,250,000株 発行価格500円 |

| 2018年10月15日~2026年10月13日 | 1,209,000株 発行価格500円 |

| 2018年10月14日~2026年10月13日 | 1,260,000株 発行価格500円 |

| 2020年2月01日~2026年10月13日 | 230,000株 発行価格722円 |

| 2020年2月01日~2026年10月13日 | 140,000株 発行価格722円 |

| 2021年5月29日~2029年5月28日 | 245,500株 発行価格1,350円 |

| 2021年5月29日~2029年5月28日 | 80,000株 発行価格1,350円 |

ロックアップは180日間(2020年9月21日)、ロックアップ解除倍率の記載はありません。また、上場前の第三者割当の新株予約権者に対しては同社株を継続して保有する確約が行われています。

ストックオプションの株数残や発行価格は上記のようになります。4,089,000株が行使期限に入るため警戒感があります。発行価格がまともな数値なのでこれだけは安心できますけど昨年上場していたら行使できる株は少なかったはずです。

時価総額は東証データの上場時発行済み株式数の31,198,000株から算出すると想定価格ベースで約521億円になります。

第三者割当でSansan(4443)が資本提携し大株主になっていることは好感できそうです。ただそれだけで株価が上がるとは思えません。上場規模が100億円以下なら全力なんですけど規模が大きいですよね。

とりあえず仮条件待ちでその後にブックビルディングスタンスを決定したいと思います。

![]() 引受けた株を完全平等抽選するため当選期待あります⇒ マネックス証券

引受けた株を完全平等抽選するため当選期待あります⇒ マネックス証券

タグ:IPO初値予想