【再承認】バリオセキュア(4494)上場とIPO初値予想!悪材料が重なる危険なIPOか

バリオセキュア(4494)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場は東証2部で主幹事は野村證券が引受けます。前回承認時と変わりありません。

上場規模は約60.1億円で売出株数2,365,000株、オーバーアロットメント354,700株です。想定発行価格は2,210円になっています。

なぜか想定発行価格が前回承認時よりも引き上げられています。業績面の評価でしょうね。

| 業 種 | 情報・通信業 |

| 上場市場 | 東証2部 |

| 上場予定 | 11月30日 |

| BB期間 | 11月12日~11月17日 |

| 企業ホームページ | https://www.variosecure.net/ |

| 事業の内容 | ネットワークセキュリティ機器と独自監視システムによる運用、監視、サポートサービスの提供。ネットワークセキュリティ機器販売、ならびにネットワーク機器の調達、構築によるインテグレーションサービスの提供 |

【手取金の使途】

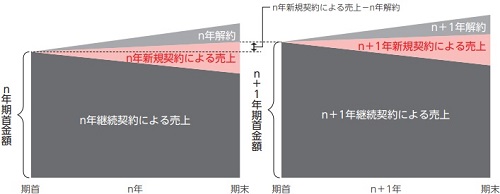

当社のインターネットセキュリティサービス事業は、ネットワークセキュリティの導入から管理、運用・保守までをサービスとしてワンストップで提供し、ユーザーから定額の月額費用を徴収するリカーリングレベニューモデルとなっており、安定した収益が稼得できる事業基盤を有しております。今後もセキュリティ環境の変化に呼応したサービス及び製品の充実を図ってまいります。

具体的には主要サービスである、マネージドセキュリティサービスにつきましては、販売代理店との関係強化と各販売代理店内での当社サービスのシェア拡大、また中部圏の販売代理店との強化を図るため専任の担当者を置き売上の拡大を目指します。

※有価証券届出書(EDINET)抜粋

目次まとめ

バリオセキュア(4494)IPOの業績と事業内容

業績が前回承認時よりも安定し好印象だと思います。ベンチャーキャピタル売出しのIPOでなければ需要がありそうです。しかし、直近でもVC売出し案件は公開価格割ればかりが目立つため買い控えが起きそうです。

同社は、「インターネットを利用する全ての企業が安心で快適にビジネスを遂行できるよう、日本そして世界へ全力でサービスを提供する」という経営理念のもと、インターネットに関するセキュリティサービスを提供する企業として事業を行っています。

インターネットからの攻撃や内部ネットワークへの侵入行為、またウィルスの感染やデータの盗用といった各種の脅威から企業のネットワークを守り、安全にインターネットを利用することができるようにする総合的なネットワークセキュリティサービスを提供しています。

バリオセキュアは、セキュリティサービスで利用する機器の調達、機器にインストールする基幹ソフトウエアの開発、機器の設置(設定)、機器設置後の監視(運用)までをワンストップで行っています。

エンドユーザーは、機器の選定や運用サービスを個別に検討する必要がなく、手間がかからずにサービスを利用することが可能です。

また、ワンストップでサービスを提供しているため、問題が発生した際に原因の究明と対応が行い易く、エンドユーザーは、問い合わせやトラブルに対するサポートを迅速に受けることができます。

同社は、監視(運用)サービスを基本に各種セキュリティサービスを月額費用により提供しています。

導入企業が増加すれば、年々収益が積み上がる「リカーリングビジネス」と呼ばれるモデルであり、収益の安定化と継続的な拡大に大きく貢献しています。

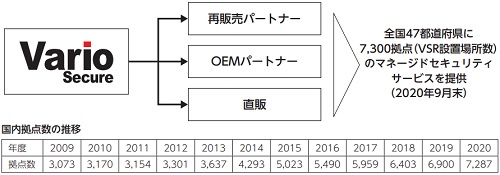

2020年9月末で、全国47都道府県に7,300拠点(VSR設置場所数)のマネージドセキュリティサービスを提供しており、継続的な収益の安定化を実現しています。

第5期事業年度の「リカーリングビジネス」であるマネージドセキュリティサービスの、売上収益の売上収益全体に占める比率は83.9%となっています。

販売モデルは、販売代理店を介した間接販売及び同社による直接販売に分類できますが、間接販売が中心となっています。

通信事業者やインターネットサービス事業者、データセンター事業者など、サービスを付帯することでお客様へ付加価値を提供することを期待する販売代理店と契約しています。

これら販売代理店と日本全国をカバーする販売網を構築し、継続的な営業案件の創出が可能となっているそうです。

販売代理店は、「相手先ブランド提供パートナー」及び「再販売パートナー」に大別されます。

相手先ブランド提供パートナーとは、販売代理店自らのブランドでセキュリティサービスを提供し、顧客と直接、契約を締結するパートナーを指します。

再販売パートナーとは、同社の代理店として顧客の開拓、営業活動を行い、顧客との契約主体は同社となるパートナーを指します。

バリオセキュア(4494)IPO仮条件と公開価格の日程

| 想定価格 | 2,210円 |

| 仮条件 | 2,210円~2,250円 |

| 公開価格 | 11月18日 |

想定発行価格から試算される市場からの吸収金額は約52.3億円です。オーバーアロットメントを含めると約60.1億円になります。東証2部でこの規模は人気が見込めなければ難しそうです。

丸紅系ファンド売出しになるため人気は見込めないと思います。それに東証2部への上場で60億円を超えるようなIPOは初値利益が狙いにくいと思います。東証2部だと20億円程度が一般的でしょう。

バリオセキュア(4494)IPOの幹事団詳細と会社データ

| 公募株数 | 0株 |

| 売出株数 | 2,365,000株 |

| 公開株式数 | 2,365,000株 |

| OA売出 | 354,700株 |

| 引受幹事 | 野村證券(主幹事) SMBC日興証券 大和証券 いちよし証券 みずほ証券 岡三証券 岩井コスモ証券 SBI証券 楽天証券 マネックス証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) SBIネオトレード証券 |

IPOバブルが続いているとは言えIPOの内容があまり良くないため、公開価格を割る可能性があると思います。その反面、積極的にIPOに参加すれば当選を狙えると思います。

この判断が難しいところです。たまに内容が悪くても利益が大きく出る時がありますからね。今回はどうでしょう?

野村證券は前受け金不要でIPO抽選に参加できます。その他には、いちよし証券と岡三オンラインから参加できそうです。資金移動してまで参加は行いたくない感じです。

IPOを行う前の企業に投資ができる環境も整ってきたため、株式投資型クラウドファンディングへの投資も活況となっています。日本で最大規模の事業を行っているファンディーノの口座があれば色々と楽しめると思います。

さらに、ユニコーンも案件が増えているのでお勧めです。私はどちらにも投資を行っている状況です!口座開設キャンペーンがお得なので利用したほうが良いと思います。

バリオセキュアの会社設立は2015年9月17日、本社住所は東京都千代田区神田錦町一丁目6番地、社長は稲見吉彦氏(55歳)です。※2020年10月26日時点

従業員数は73人(臨時雇用者1.1人)、平均年齢40.08歳、平均勤続年数5.71年、平均年間給与約722万円です。

バリオセキュア(4494)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| アイ・シグマ事業支援ファンド2号投資事業有限責任組合 | 3,720,020株 | 91.66% |

| 稲見 吉彦 | 82,680株 | 2.04% |

| 山森 郷司 | 15,780株 | 0.39% |

| 亀松 節子 | 14,500株 | 0.36% |

| 梶浦 靖史 | 14,180株 | 0.35% |

※上位株主の状況

【ロックアップ情報】

引受人の買取引受による売出しに関連して、売出人かつ貸株人であるアイ・シグマ事業支援ファンド2号投資事業有限責任組合及びアイ・シグマBAF役職員ファンド5アイ組合は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年2月27日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及びその売却価格が「第2 売出要項」における売出価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)は行わない旨合意しております。

加えて、当社新株予約権者である稲見吉彦、山森郷司、亀松節子、梶浦靖史、礒江英子及びその他44名は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年2月27日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 2,046,100株 | 86.52% |

| SMBC日興証券 | 70,900株 | 3.00% |

| 大和証券 | 70,900株 | 3.00% |

| いちよし証券 | 47,300株 | 2.00% |

| みずほ証券 | 23,600株 | 1.00% |

| 岡三証券 | 23,600株 | 1.00% |

| 岩井コスモ証券 | 23,600株 | 1.00% |

| SBI証券 | 23,600株 | 1.00% |

| 楽天証券 | 23,600株 | 1.00% |

| マネックス証券 | 11,800株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,100円~2,300円

※ファーストインプレッション

第二弾⇒ 2,200円~2,300円

※仮条件発表後

バリオセキュア初値予想と市場コンセサンス

初値予想2,200円~2,500円

ファンド出口案件のIPOで東証2部、さらに減益でのれんと有利子負債が大きいため個人投資家は手出し無用の銘柄でしょう。ただ仮条件上限に決定すれば利益が狙えるようです。

個人的には消極的に参加するつもりです。しかも再承認案件なので個人投資家は消極的な参加だと思います。買われる材料としては地合いが良いことと人気業態やサブスクモデルのビジネスとなっていることです。

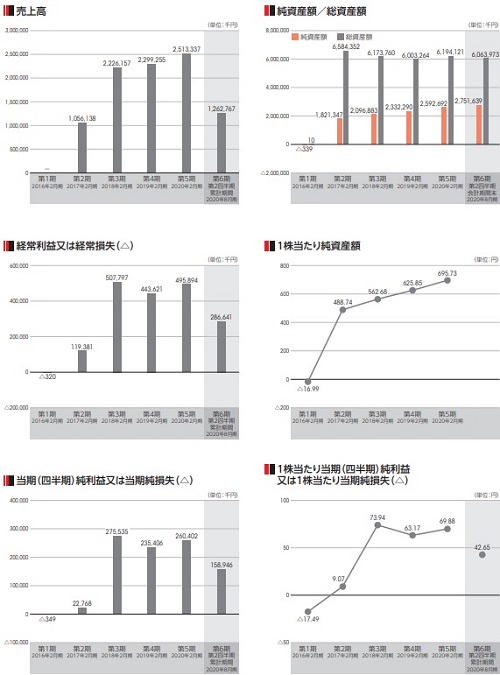

2021年2月期の単独業績予想は売上25.3億円で営業利益7.6億円です。前期比較だと売上0.68%増、営業利益3.68%減となっています。四半期利益は4.9億円で前期比1.80%減になります。ほぼ横ばいの業績のため成長性が感じられません。

EPS131.48からPERが17.11倍になり、BPS1,047.51からPBR2.15倍になります。また配当金が39.44円出るため配当利回りが1.75%になります。配当の魅力もなさそうです。

類似企業だとテリロジー(3356)やネットワン(7518)などがあります。全般的に利益が狙える内容ではないと思います。仮条件上限で公開価格が決定しない場合は公開価格割れ濃厚のようです。

バリオセキュア(4494)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2019年6月02日~2027年6月02日 | 268,240株 発行価格500円 |

| 2020年5月16日~2028年5月15日 | 26,200株 発行価格500円 |

| 2021年2月14日~2029年2月14日 | 37,300株 発行価格550円 |

ロックアップは90日間(2021年2月27日)、ロックアップ解除倍率は1.5倍になっています。ストックオプションの株数残や発行価格は上記のようになります。294,440株が行使期限を迎えています。

時価総額は東証データの上場時発行済み株式数の3,726,600株から算出すると想定価格ベースで約82.4億円になります。前回承認のデータを確認すると約77.5億円になっていました。詳しくは前回の承認記事で確認をお願いします。

バリオセキュア上場とIPO初値予想【幹事配分や独自評価あり】

ベンチャーキャピタル売出し案件の再承認です。さらにIPOでは初値期待が難しい東証2部への上場となっています。

業績面の評価は想定発行価格の引上げからできると思います。ただIPO市場が過熱感があってもVC売出し案件は敬遠されています。バリオセキュアは公開価格前後で発進すると思います。

前受け金不要でIPO抽選に参加できる企業が増えました⇒ 松井証券

タグ:IPO初値予想