【再承認】アイ・パートナーズフィナンシャル(7345)上場とIPO初値予想!!

アイ・パートナーズフィナンシャル(7345)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はSBI証券が引受けます。

上場規模は約3.38億円で公開株数100,000株、オーバーアロットメント15,000株です。想定発行価格は2,940になっています。前回は2,850円でした。

初値が飛びそうなIPOが再登場しました!

| 業 種 | その他金融業 |

| 上場市場 | マザーズ |

| 上場予定 | 6月23日 |

| BB期間 | 6月07日~6月11日 |

| 企業ホームページ | https://www.aipf.co.jp/ |

| 事業の内容 | 金融商品仲介業を基軸とした IFA による金融サービスの提供事業 |

【手取金の使途】

差引手取概算額260,980千円及び「1新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限40,572千円については、①IFAオフィスの出店に123,116千円、②事業拡大に向けた人件費及び採用費に128,150千円、③事業拡大のためのIFA業務支援システムへの投資に21,347千円、④管理体制強化のためのIFAビジネスプラットフォーム増強に20,048千円をそれぞれ充当する予定。

※有価証券届出書(EDINET)抜粋

目次まとめ

アイ・パートナーズフィナンシャル(7345)IPOの業績と事業内容

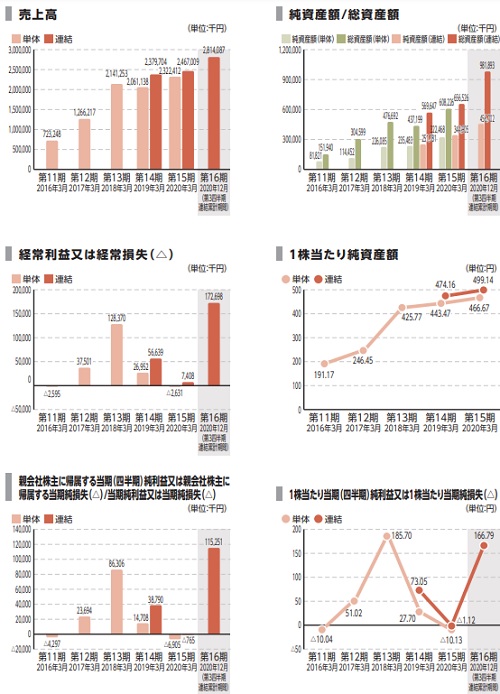

今期から利益が急激に伸びています。これもコロナ禍の影響なのかもしれません。

同社グループは、同社と連結子会社である株式会社AOPコンサルタンツの2社で構成されています。

「日本のリテール金融改革を通じて社会に貢献します。」の経営理念のもと、「IFAビジネスに関わる全ての人々の幸せを目指します。」をビジョンに掲げ、金融商品仲介業を基軸としたIFAによる金融サービスの提供事業を展開しています。

IFAとは「Independent Financial Advisor」の略で、明確な定めはないものの、一般的には、証券会社や銀行等特定の金融機関と従属関係になく、独立した立場で顧客へ金融商品・サービスの提案を行う金融商品仲介業者及び金融商品仲介業者の登録外務員を指すと言われています。

事業の特徴としては、対面型営業の金融機関において実在する「事業者とお客様の利益相反」や「事業者に所属する販売員の葛藤」等のお客様本位の業務運営を阻害する制度及び仕組みを反面教師としたビジネスモデルになります。

具体的には「IFAとの契約形態」と「プラットフォーム提供の対価(システム使用料)の徴収」の2点です。

同社が行うIFAビジネスは顧客に資産運用のアドバイスを行うIFAになるそうです。

同社は主として業務委任契約の関係にあり、IFAは委託金融商品取引業者及び同社の都合に縛られることなく、自分と顧客のためだけに自分の時間と能力のすべてを費やすことができるそうです。

またその他金融サービスを行い、資産運用以外にも保険、不動産、相続・贈与、事業承継などを行います。

顧客のライフステージに応じたニーズや悩みがあり、解決するためには個々の案件毎に専門家に相談しなければならず、その都度背景や経緯を説明する必要があるそうです。

アイ・パートナーズフィナンシャル(7345)IPO仮条件と公開価格の日程

| 想定価格 | 2,940円 |

| 仮条件 | 2,940円~3,120円 |

| 公開価格 | 6月14日 |

想定発行価格から試算される市場からの吸収金額は約2.94億円です。オーバーアロットメントを含めると約3.38億円になります。

とにかく株数が少ないためIPOチャレンジポイントを利用した当選を狙うしかないでしょう。ポイントボーダーは700P~800Pあたりでしょうか?既に80万円~100万円抜きできそうだと言われているようですね。

企業規模が小さいためどうなるのか楽しみにしておきたいと思います。

アイ・パートナーズフィナンシャル(7345)IPOの幹事団詳細と会社データ

| 公募株数 | 100,000株 |

| 売出株数 | 0株 |

| 公開株式数 | 100,000株 |

| OA売出 | 15,000株 |

| 引受幹事 | SBI証券(主幹事) 楽天証券 エース証券 あかつき証券 みずほ証券 マネックス証券 藍澤證券 岩井コスモ証券 エイチ・エス証券 東洋証券 水戸証券 むさし証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

幹事引受け割合からSBI証券一択で構わない気がします。他社から申込んでも厳しそうです。それでも私は参加したいと思いますが資金移動までしなくてよいと思います。

IPOチャレンジポイントが600P位あるためダメもとでつぎ込んでみようと思います。無理だと思いますけど既に上場したベビーカレンダーよりも株数が少ないからより厳しそうです。

ポイントを貯めれば誰でもIPOに当選できる仕組みは良いですよね。200Pくらいから当選できますもんね。

あとはSBIネオトレード証券でIPO取扱いがあるはずなのでとりあえず申し込みを行いたいと思います。

前受け金不要でIPO抽選に参加できるため申し込んでおきましょう!

SBI証券主幹事なので今回もSBIネオモバイル証券でも取扱いが期待できそうです。

1株からIPO抽選が行われるため期待したいと思います。1株でもいいからIPOに当選したいですからね。投資額に対しての利益率が凄そうです!

アイ・パートナーズフィナンシャルの会社設立は2006年2月08日、本社住所は神奈川県横浜市西区南幸二丁目20番5号、社長(64歳)です。※2021年5月24日時点

従業員数は37人(臨時雇用者4人)、平均年齢42.7歳、平均勤続年数2.5年、平均年間給与約901万円です。

連結従業員数は41人で臨時雇用者が66人です。

アイ・パートナーズフィナンシャル(7345)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 石原 章太郎 | 89,200株 | 11.47% |

| 中道 謙 | 80,000株 | 10.29% |

| 田中 譲治 | 47,000株 | 6.04% |

| 原田 茂行 | 28,000株 | 3.60% |

| 塩本 かおり | 27,800株 | 3.58% |

※上位株主の状況

【ロックアップ情報】

本募集に関連して、貸株人かつ当社株主である田中譲治並びに当社株主である石原章太郎、中道謙、原田茂行、塩本かおり、守屋顕一、島田和紀、濵﨑洋、諸富滋、松波精二、吉川昌利、~中略~ は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年9月20日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

また、当社株主である清田秀彦は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年9月20日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、その売却価格が「第1募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く)等は行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 85,000株 | 85.00% |

| 楽天証券 | 5,000株 | 5.00% |

| エース証券 | 1,000株 | 1.00% |

| あかつき証券 | 1,000株 | 1.00% |

| みずほ証券 | 1,000株 | 1.00% |

| マネックス証券 | 1,000株 | 1.00% |

| 藍澤證券 | 1,000株 | 1.00% |

| 岩井コスモ証券 | 1,000株 | 1.00% |

| エイチ・エス証券 | 1,000株 | 1.00% |

| 東洋証券 | 1,000株 | 1.00% |

| 水戸証券 | 1,000株 | 1.00% |

| むさし証券 | 1,000株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 6,000円~10,000円

※ファーストインプレッション

第二弾⇒ 7,800円~11,000円

※仮条件発表後

初値予想と市場コンセサンス

アイ・パートナーズフィナンシャルの初値予想をリサーチして記載します。

初値予想6,000円~10,000円

修正値7,000円~10,000円

再承認案件になり詳しく調べると前回の承認時に訴訟を起こされていたことがわかりました。目論見にもリスク項目に詳しく内容が書かれています。

それでも買われるようです!そもそも勧誘が適正だと同社は主張し東証もそのような流れから再承認を行っているはずです。短期での再承認となるため大きな問題ではないのでは?と思っています。当事者の投資に対する価値観などが関係しそうです。

仮条件上限が3,120円に上振れしましたが吸収額は3.6億円と極小です。個人でも買い上げられる水準でしょう。

業績は増収減益予想となりますが悪くないと思います。2022年3月期の業績予想では売上45.40億円で経常利益2.26億円です。前期比だと売上12.54%増、経常利益5.44%減になります。

四半期利益を確認すると1.5億円で前期比較だと1.32%減の横ばいです。まあ無難に株価10,000円を超えれば投資家の思惑通りでしょう。セカンダリー投資家の逃げ足の早さにも注目したいと思います。

アイ・パートナーズフィナンシャル(7345)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2020年3月31日~2028年2月28日 | 4,800株 発行価格450円 |

| 2021年3月26日~2029年3月25日 | 81,800株 発行価格620円 |

ロックアップは90日間(2021年9月20日)、そしてロックアップ解除が清田秀彦氏にだけ発行価格の1.5倍で行われるようです。

ストックオプションの株数残や発行価格は上記のようになります。86,600株全てが行使期限に入ります。

時価総額は東証データの上場時発行済み株式数の791,000株から算出すると想定価格ベースで約23.3億円になります。

初値だけ高くて急落が怖い感じがします。ただし想定のPERは13.52倍と低いためどのみち買われると思います。ベンチャーキャピタル出資もないため初値は逼迫して始まりそうです。

SBI証券のIPOチャレンジポイントを使わなくても当選する人が毎回いますよね。羨ましい限りです。

またポイントボーダーラインも気になります。とりあえず使ってみようと考えている方も多そうです。今期は増収増益となる見込みなので安心感があります。何処まで初値が上がるのか見ものだと思います!

![]() IPOで前受金が必要ない企業⇒ SBIネオトレード証券

IPOで前受金が必要ない企業⇒ SBIネオトレード証券

タグ:IPO初値予想