ペイロール(4489)上場とIPO初値予想【幹事配分や独自評価あり】

ペイロール(4489)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事は野村證券が引受けます。

上場規模は約108.5億円で公開株数6,838,000株、オーバーアロットメント1,025,700株です。想定発行価格は1,380円になっています。

ファンド出口案件のIPOのため様子見となりそうです。吸収額がデカいですからね。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場日 | 6月22日 |

| BB期間 | 6月03日~6月09日 |

| 企業ホームページ | https://www.payroll.co.jp/ |

| 事業の内容 | 給与計算業務等のアウトソーシング事業 |

【手取金の使途】

手取概算額535百万円については、新規顧客の受注獲得、既存顧客の満足度向上のため、基幹システム機能強化のための設備資金として500百万円を充当し、残額は業績拡大に向けた運転資金として充当する予定です。

設備投資の内容としては、給与計算アウトソーシング分野・領域のサービスの拡張を目的として、ユーザーインターフェースの改善や通勤費計算に関する機能強化等の基幹システム機能強化のため、500百万円を充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ペイロール(4489)IPOの業績と事業内容

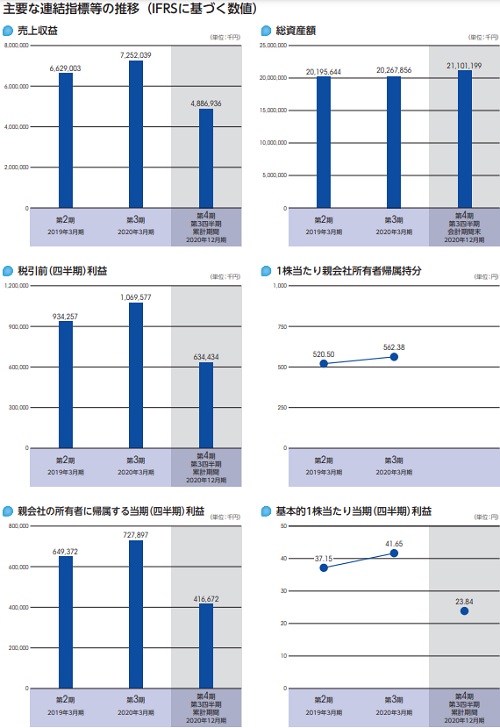

業績は拡大傾向にあり今期業績予想は過去御最高益みたいですね。利益が10.88億円なので前期比44%近く伸びます!でもVC案件だから怖いです。上場ゴール感が半端ないですからね。

同社グループはペイロールと連結子会社のHRテクノロジーソリューションズの1社から構成されてています。

マネージドサービスとクラウドサービスを用いた給与計算業務のBPO(ビジネス・プロセス・アウトソーシング)を主たる事業としています。

顧客企業の人事・労務関連業務の土台を支え続けることで、企業社会を根底から支える基盤、つまり「ソフトインフラ」としての役割を担うことを理念としているそうです。

同社グループの給与計算業務のアウトソーシングサービスは、給与・定期賞与計算はもちろん、年末調整補助業務や地方税特別徴収補助などの季節性業務、身上異動等の人事関連業務、従業員及び各拠点との直接対応などを行います。

給与計算に関わる様々な周辺業務をサポートする「フルスコープ型アウトソーシング」であり、顧客企業の人事・労務関連業務の工数削減を行い、コア業務に特化するためのサービスを提供しいます。

マイナンバー制度の開始に伴い、フルスコープ型アウトソーシングサービスのノウハウを活かした「マイナンバー管理サービス」も提供しているそうです。

給与計算のみを受託するのではなく、サポート範囲を給与計算に関わる業務としいます。

また、法改正等の市場の動向に合わせて業務範囲の拡大を行うことで、給与計算業務を受託するマーケットにおいて競争力を有するとともに、顧客企業の満足度の向上にも繋がっており、2020年3月期実績として97.8%のリテンション率を有しています。

収益スタイルはストック型の事業モデルとなっています。

ペイロール(4489)IPO仮条件と公開価格の日程

| 想定価格 | 1,380円 |

| 仮条件 | 1,280円~1,380円 |

| 公開価格 | 6月10日 |

想定発行価格から試算される市場からの吸収金額は約94.4億円です。オーバーアロットメントを含めると約108.5億円になります。

VC売出し案件で100億円超えなので初値は厳しいものになりそうです。上場後しばらくしてから参戦しても遅くないかもしれません。知らないうちに株高になっているパターンかな?と思っています。

この手の銘柄はよくありますよね。

ペイロール(4489)IPOの幹事団詳細と会社データ

| 公募株数 | 428,000株 |

| 売出株数 | 6,410,000株 |

| 公開株式数 | 6,838,000株 |

| OA売出 | 1,025,700株 |

| 引受幹事 | 野村證券(主幹事) SMBC日興証券 東海東京証券 岡地証券 SBI証券 いちよし証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

野村證券のIPOなので安心感はありますがちょっと不安材料が大きい気がします。仮条件まで様子を見て抽選に参加するのかどうか決定したいと思います。

IPOには当選しやすいため日々材料のチェックだけは行っておきたいと思います!手数料が高いいちよし証券とかだと当選確率が高そうですね。店頭配分をネット配分に持ってきそうです。

キャンペーン情報になりますが、バンカーズに口座開設を行えばAmazonギフト券を2,000円分貰えます。既に投資を行っている方は残念ですがこれから投資を考えている方にチャンスです。

私が口座開設した時は500円分だったため凹みますね。要点を下記記事でまとめてみました!

ペイロールの会社設立は2017年4月19日、本社住所は東京都江東区有明三丁目5番7号、社長は湯浅哲哉氏(62歳)です。※2021年5月20日時点

従業員数は566人(臨時雇用者507人人)、平均年齢33.9歳、平均勤続年数2.6年、平均年間給与約450万円です。

ペイロール(4489)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| Pacificグロース投資事業有限責任組合 | 4,000,100株 | 22.13% |

| Pacific戦略投資1号投資事業有限責任組合 | 3,816,600株 | 21.11% |

| Pacific2号投資事業有限責任組合 | 2,540,000株 | 14.05% |

| リサ・コーポレート・ソリューション・ファンド4号投資事業有限責任組合 | 2,533,400株 | 14.01% |

| Pacificグロース3号投資事業有限責任組合 | 1,280,000株 | 7.08% |

※上位株主の状況

【ロックアップ情報】

募集並びに引受人の買取引受による売出しに関連して、売出人及び貸株人であるPacific グロース投資事業有限責任組合及びPacific2号投資事業有限責任組合並びに当社株主であるPacific戦略投資1号投資事業有限責任組合、Pacificグロース3号投資事業有限責任組合、Pacificプリンシパル投資事業有限責任組合、株式会社アイネット、湯浅哲哉、前田有美及び益田美貴は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年9月19日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等は行わない旨合意しております。

この他、ペイロール従業員持株会は180日間(2021年12月18日)まで、新株予約権者等に対して90日間(2021年9月19日)までロックアップ期間が設けられています。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 6,154,200株 | 90.00% |

| SMBC日興証券 | 341,900株 | 5.00% |

| 東海東京証券 | 136,700株 | 2.00% |

| 岡地証券 | 68,400株 | 1.00% |

| SBI証券 | 68,400株 | 1.00% |

| いちよし証券 | 68,400株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,280円~1,480円

※ファーストインプレッション

第二弾⇒ 1,200円~1,400円

※仮条件発表後

初値予想と市場コンセサンス

ペイロールの初値予想をリサーチして記載します。

初値予想1,250円~1,400円

修正値1,283円~1,400円

BPO業態に新規性がなくVC案件のため公開価格割れになる可能性が高いようです。上場してみなければわかりませんが創業30年でマザーズ上場もどうだろうか?と疑問ありです。

事業が嫌われているというわけではなく単にVCのために上場するパターンに問題があるようですね。しかも意外に競合が多く存在するそうです。

2022年3月期の業績予想は連結で売上収益85.69億円で前期比14.50%増、税引き前利益が14.24億円で前期比23.61%増と好調になる見込みです。純利益も10.88億円で前期比43.54%増になるそうです。

PERは22.6倍でPBRは2.02倍です。ペイロールが上場する日は4社上場なので選ばれないIPOになる可能性が高いようです。まあそこを攻める人もいますけどね。無難にスルーすると思います。

ペイロール(4489)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2019年12月16日~2027年12月13日 | 240,000株 発行価格525円 |

| 2019年12月16日~2027年12月13日 | 120,000株 発行価格510円 |

| 2019年12月16日~2027年12月13日 | 240,000株 発行価格525円 |

ロックアップは90日間と180日間の設定があります。ロックアップ解除倍率の記載はありません。ストックオプションの株数残や発行価格は上記のようになります。600,000株が行使期限に入ります。

ただ新株予約権者の対象者にはロックアップが設けられています。

時価総額は東証データの上場時発行済み株式数の17,906,100株から算出すると想定価格ベースで約247.1億円になります。

利益見込みは低いと思います。そのためスルーするかもしれません。

6月22日は上場日が重なる銘柄が多いため無理して参加しなくても良い気がしています。状況に応じて参戦する可能はあります!

ビクトリーファンドでも口座開設ベースでAmazonギフト券のプレゼントを行っていました。

不動産投資型クラウドファンディングなので融資型よりもリスクが低いと思います。利回り10%以上って凄いと思います!

タグ:IPO初値予想