ランドネット(2991)上場とIPO初値予想【幹事配分や独自評価あり】

ランドネット(2991)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はジャスダックで主幹事はSMBC日興が引受けます。

上場規模は約15.1億円で公開株数357,000株、オーバーアロットメント53,500株です。想定発行価格は3,680円になっています。

| 業 種 | 不動産業 |

| 上場市場 | JASDAQスタンダード |

| 上場日 | 7月21日 |

| BB期間 | 7月06日~7月12日 |

| 企業ホームページ | https://landnet.co.jp/ |

| 事業の内容 | 中古不動産の買取販売、買取り後のリフォーム・リノベーション、仲介及び賃貸不動産の管理 |

【手取金の使途】

差引手取概算額946,510千円に本第三者割当増資の手取概算額上限180,495千円を合わせた、手取概算額合計上限1,127,005千円については、以下の通り充当する予定であります。

①販売用不動産の取得

②賃貸用不動産の取得

③システム開発投資

④人件費及び人材採用関連費

⑤支店及び本店造作設備工事資金※有価証券届出書(EDINET)抜粋

目次まとめ

ランドネット(2991)IPOの業績と事業内容

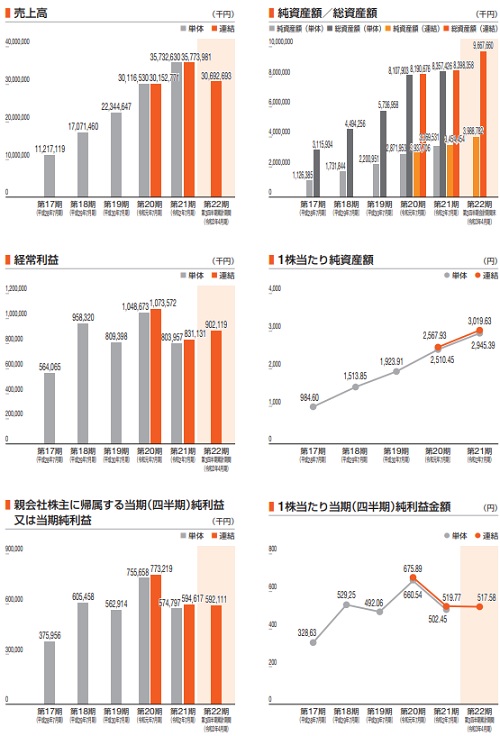

業績は売上と利益が共に拡大しています。

同社グループは、ランドネットと連結子会社の計4社で構成されており東京都豊島区の本店、横浜支店、大阪支店を主たる拠点として中古不動産の買取販売、買取り後のリフォーム・リノベーション、仲介及び賃貸不動産の管理を主たる事業としています。

「最新のテクノロジーを活用して不動産流通業を革新する世界NO.1企業」という企業目標のもと、不動産の資産運用コンサルティングを行う総合不動産商社だと自負しています。

不動産の売買・賃貸・リフォームに関し、「購入と売却」「再生と運用」という視点から様々なアイデアをご提案し、顧客のライフプランを豊かに実現することを企業理念として企業活動を行っています。

創業当初から蓄積された約752万件の不動産データを保有しており、そのデータは各事業部が管理するサーバに保管されている状態となっています。

今後の同社グループを飛躍的に成長させるためには、保管している情報資産を最大限活用することが不可欠だそうです。

そのための施策として、各事業部のシステム統合及びデータ連携を行うための新システムをRCP(リアルエステート・クラウド・プラットフォーム)という名称に定め、現在構築に取り組んでいます。

同社グループでは売買と建築と賃貸の三位一体での拠点展開を考えており、多店舗展開ではなく支店展開を考えているそうです。

経済動向や人口動態を注視しながら将来的には、他の地方中核都市(名古屋市、福岡市、札幌市、仙台市)への支店展開も検討するそうです。

池袋本社を軸に東京都全域、埼玉、千葉方面への営業活動を行っています。平成28年2月に横浜支店を開設し神奈川方面での営業展開が可能になり、平成30年2月には大阪支店を開設し、関西圏でも積極的に営業活動に取り組んでいます。

現在は首都圏での営業活動のより一層の強化のために、城東地区での支店展開を検討しているそうです。

ランドネット(2991)IPO仮条件と公開価格の日程

| 想定価格 | 3,680円 |

| 仮条件 | 3,680円~3,830円 |

| 公開価格 | 7月13日 |

想定発行価格から試算される市場からの吸収金額は約13.1億円です。オーバーアロットメントを含めると約15.1億円になります。

吸収規模は通常よりも若干多めですけど公開株数が少ないため魅力があります。それと将来的にエクイティ型のクラウドファンディング事業も手掛けるようです。

現状では類似企業比較で後れを取っていると思います。稼働するのかどうかさえわかりませんからね。またエクイティ型なのでリスクも高めだと思います。

ランドネット(2991)IPOの幹事団詳細と会社データ

| 公募株数 | 284,000株 |

| 売出株数 | 73,000株 |

| 公開株式数 | 357,000株 |

| OA売出 | 53,500株 |

| 引受幹事 | SMBC日興証券(主幹事) SBI証券 野村證券 楽天証券 水戸証券 マネックス証券 松井証券 三菱UFJモルガン・スタンレー証券 |

| 委託見込 | SBIネオトレード証券 |

SMBC日興証券主幹事なので期待したいと思います。類似企業は多いと思いますが差別化が難しいと思います。

そして不動産業のため1株当たり配当金が51.5円となっています。想定発行価格ベースの配当利回りは約1.4%です。

なんだかんだで利益は見込めると思うのでIPO抽選に申込みたいと思います。ネガサ株なので初値1.5倍でも利益が大きくなりますからね。

他の証券会社で当選するのは難しそうです。しかし水戸証券以外は申込めるため頑張っておきたいと思います。auカブコム証券は入金額が足りれば参戦します。

ランドネットの会社設立は1999年9月29日、本社住所は東京都豊島区南池袋一丁目16番15号、社長は榮章博氏(61歳)です。※2021年6月19日時点

従業員数は379人(臨時雇用者67人)、平均年齢31.0歳、平均勤続年数3.5年、平均年間給与約620万円です。

ランドネット(2991)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 榮 章博 | 572,000株 | 48.48% |

| 株式会社ブレインネット | 572,000株 | 48.48% |

| 浦 好之 | 1,400株 | 0.12% |

| 塩尻 直樹 | 1,350株 | 0.11% |

| 柳 久之 | 1,300株 | 0.11% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、売出人である榮章博並びに当社株主である株式会社ブレインネット、浦好之、塩尻直樹、柳久之、矢嶌卓、萬代茂明、小礒純、中嶌大輔、逆瀬川幸生、石川裕介、~中略~ はSMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しにかかる元引受契約締結日に始まり、上場日から起算して180日目の令和4年1月16日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 321,700株 | 90.11% |

| SBI証券 | 7,100株 | 1.99% |

| 野村證券 | 7,100株 | 1.99% |

| 楽天証券 | 7,100株 | 1.99% |

| 水戸証券 | 3,500株 | 0.98% |

| マネックス証券 | 3,500株 | 0.98% |

| 松井証券 | 3,500株 | 0.98% |

| 三菱UFJモルガン・スタンレー証券 | 3,500株 | 0.98% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 4,200円~5,500円

※ファーストインプレッション

第二弾⇒ 4,200円~5,200円

※仮条件発表後

初値予想と市場コンセサンス

ランドネットの初値予想をリサーチして記載します。

初値予想4,000円~5,000円

修正値4,500円~5,000円

直近の地合いが回復傾向にあるため予想された数値よりも初値期待ができるかもしれません。ただIT系ではないため影響は限定的だと観測があります。

仮条件範囲が3,680円~3,830円に引き上げられ少し疑問も生じています。しかし機関投資家のリサーチでは想定発行価格からの引上げとなっているようです。

吸収金額は最大15.7億円にまで引き上げられています。微妙な感じもしますけどPERは低いんですよね。また業績を調べると2021年7月期の連結予想では売上409.29億円で経常利益10.59億円となっています。

前期比較だと売上14.41%増、経常利益27.44%増になります。四半期利益は7.32億円なので前期比23.23%増の予想になります。

EPS635.27なのでPERは6.03倍になります。またBPS3,554.04なのでPBRは1.08倍です。配当が51.5円出るそうなので利回りを計算すると1.34%になります。PERは低いため公開価格割れはないでしょう。

ただ買われる材料もない気がします。完全に地合いに左右されると考えています!

ランドネット(2991)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 平成29年2月24日~令和7年2月23日 | 5,800株 発行価格1,860円 |

| 令和3年3月18日~令和10年3月17日 | 30,100株 発行価格1,860円 |

ロックアップは180日間(令和4年1月16日)、ロックアップ解除倍率の設定はありません。ストックオプションの株数残や発行価格は上記のようになります。35,900株が行使入りしています。

時価総額は東証データの上場時発行済み株式数の1,428,000株から算出すると想定価格ベースで約52.6億円になります。

首都圏や人口が集中している場所を好んで買い取っているようなので、リフォームやリノベーションを行い収益がでる仕組みの構築ができているようです。

海外に販路を持っているのは強みだと思います。ただコロナ禍で海外からの積極的な投資はまだでしょう。メディアでは海外投資家が日本不動産を狙っていると書かれていました。また中国マネーが入ってくるのかもしれません。

バンカーズで口座開設を行うとAmazonギフト券が2,000円分貰えます。上場企業が株主になっているため人気が高まるでしょう。

実際に投資を行ってみました。詳しい情報を下記記事でまとめています!

タグ:IPO初値予想