ジモティーの幹事配分と業績予想!初値付かずあり得る?

ジモティー(7082)の幹事配分と業績予想がわかりました。例年であれば上場1日目は初値付かずもあり得ると思います。しかしアメリカとイランが対立し2020年は年明けから波乱となっています。

2019年の第1号は識学(7049)が初値2.53倍になり、2018年はMマート(4380)初値4.34倍、2017年はシャノン(3976)初値4.21倍でした。ある意味アノマリー的な感じなので初値が2倍以上になっています。

2019年の識学が例年よりも低いくらいなんですよね。

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 1,143,900株 | 90.02% |

| みずほ証券 | 88,900株 | 7.00% |

| SBI証券 | 12,700株 | 1.00% |

| 藍澤證券 | 6,300株 | 0.50% |

| 岩井コスモ証券 | 6,300株 | 0.50% |

| 松井証券 | 6,300株 | 0.50% |

| いちよし証券 | 6,300株 | 0.50% |

普通株のIPOが行われる前にここ数年はリートの上場が行われていましたが、2020年は普通株から始まるようです。IPOが少ない時期にリートが上場してくるためまだ油断はできませんが、2月と8月に承認されるリートが多いです。

決算などが絡むためなんですが普通株で好発進したほうが続くIPOにしこりがなくてよいと思います。ただしジモティーとコーユーレンティアの同日上場なので資金分散になる懸念もあります。

上場規模はジモティーがマザーズに約14億円規模で上場、コーユーレンティア(7081)がジャスダックに約21.7億円規模で上場する予定になっています。

どちらもアノマリー的に買われると思いますけれど、初値倍率だけ考えるとジモティーに人気が集中するのではないかと思います。マザーズ指数も2019年12月半ばから急回復しています。

問題は中東問題ですよね。数年に一度年明けから暴落する気がしているのでそれが2020年なのか?と心配しています。

SBIネオモバイル証券はSBI証券が主幹事をするときに幹事引受けとは書かれていませんが、「募集等に係る株券等の顧客への配分に係る基本方針」が発表されています。

確認してみると完全抽選が50%になり残りの50%は抽選枠で当選しなかった方を中心に変動方式で配分先を決定するそうです。知識や経験、資力などが考慮されるようです。抽選枠は機械的に無作為抽選が行われるそうです。

少しわかりにくいところがありますが、始めて申し込みを行って当選できたのでこれからも申し込み続けてみます。補欠当選はないそうなので当選もしくは一部当選、落選の3つになるそうです!

BuySell TechnologiesのIPO抽選では多くの当選者がいたのでとりあえず申し込んでおけば良さそうです。明確な基準は公開されていませんけれど、初めてIPO抽選に申し込んで当選している人も多かったみたいです。

私は毎月取引しています!だってポイントが200P勝手に付与されるので使わないと損です。

ジモティーの幹事引受けをしているので取扱い発表があるのかも?と期待しています。100株をSBIネオモバイル証券に回しても1株単位だと100人も当選できますからね。2月~3月にかけてSBI証券主幹事が出てくると思うので色々と期待したいです。

利益が出ればさらに嬉しいと思いますけれど抽選に参加した後の当落発表が楽しみです。

それと2020年の初めにユニコーン(UNICORN)で第2号案件が登場する予定です。革新的技術で世界に挑戦する化学系ベンチャー!となっているようです。株式投資型クラウドファンディングになるためリスクがあるけれどリターンも大きいと思います。

ジモティーの2020年12月の単独業績予想は売上14.3億円、経常利益3.1億円、四半期利益2.1億円を予想しています。2019年比較では売上が19.6%増加し経常利益が247.8%増になるそうです。好調な業績を打ち出していることから初値期待が出来そうです。

安定的にPERを想定発行価格で計算してみると約23.82倍になり、PBRが4.91倍あたりになります。このまま株価が3桁だと買い上がる力が大きそうですけれど仮条件設定で引き上げてきそうな気がします。

2019年12月のIPOは殆どの銘柄が初値よりも高く推移していることから期待感はかなりあるはずです。冒頭にも書きましたがアメリカとイランの関係悪化で何処まで市場が反応してくるかでしょう。2020年の大発会は暴落になる可能性が高そうです。

ジモティーはサイトを提供しそこから得られる広告収入を主な売り上げにしています。じっくりサイトを見てみましたがアド系広告が多いです。業績や事業については下記記事でまとめています。

⇒ ジモティー上場とIPO初値予想【幹事配分や独自評価あり】

公開価格割れはないと思うので全力で当選を狙いに行きたいと考えています。売出し株が多くベンチャーキャピタル出資もありますが、最低でもロックアップ解除となる発行価格の1.5倍までは上昇するでしょう。

これまでの第1号のIPOが公開価格割れしたのを見たことがないため強気で攻めてよいと思います!大手初値予想は1,500円~2,300円のようです。

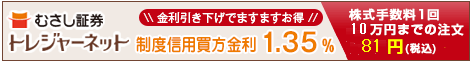

IPO幹事や委託幹事を意外に引受ける前受け金不要証券⇒ むさし証券

タグ:IPO情報