エニーマインドグループ(5027)上場とIPO初値予想【幹事配分や独自評価あり】

エニーマインドグループ(AnyMind Group)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。3回目の承認ですね。

上場市場はグロース市場になり主幹事はみずほ証券と三菱UFJモルガン・スタンレー証券が共同で引受けます。

上場規模は約30.0億円で公開株数2,689,500株、オーバーアロットメント403,400株です。想定発行価格は970円になっています。

| 業 種 | 情報・通信業 |

| 上場市場 | グロース市場 |

| 上場日 | 3月29日 |

| BB期間 | 3月13日~3月17日 |

| 企業ホームページ | https://anymindgroup.com/ja/ |

| 事業の内容 | ブランド企業向けマーケティング支援、パブリッシャー及びクリエイター向け収益化支援、D2C支援に関するプラットフォームとサービスの開発・提供 |

目次まとめ

エニーマインドグループ(AnyMind Group)IPOの業績と事業内容

同社グループは「Make every business borderless」というミッションのもと、ブランド構築、生産管理、メディア運営、ECサイト構築・運営、マーケティング、物流管理等のソリューションをワンストップで支援するプラットフォームを提供するテクノロジーカンパニーです。

アジア・中東を中心に世界13ヵ国・地域にて事業を展開しており、2021年度第3四半期累計における地域別売上収益比率は日本が45%、東南アジアが40%、インド・中華圏等のその他地域が14%となっています。

エニーマインドグループ(AnyMind Group)IPO仮条件と公開価格の日程

| 想定価格 | 970円 |

| 仮条件 | 970円~1,000円 |

| 公開価格 | 3月20日 |

想定発行価格から試算される市場からの吸収金額は約26.1億円です。オーバーアロットメントを含めると約30.0億円になります。

1回目の上場規模が約99.8億円で想定発行価格1,150円でした。今回の再承認で株数などを大幅に変更しています。2回目と3回目はほぼ同じ内容です!短期間で再承認されていますからね。

エニーマインドグループ(AnyMind Group)IPOの幹事団詳細と会社データ

| 公募株数 | 885,300株 |

| 売出株数 | 1,804,200株 |

| 公開株式数 | 2,689,500株 |

| OA売出 | 403,400株 |

| 引受幹事 | みずほ証券(共同) 三菱UFJモルガン・スタンレー証券(共同) SBI証券 大和証券 野村證券 松井証券 SMBC日興証券 岩井コスモ証券 岡三証券 |

| 委託見込 | 岡三オンライン SBIネオトレード証券 |

このIPOはスルーで良いかもしれません。申込みたいと思わないため要警戒案件でしょう。市場から資金を吸収する以外に目的が考えられません。

株主のことを考えているとは現段階では思えないです。

エニーマインドグループの会社設立は2019年12月26日、本社住所は東京都港区六本木六丁目10番1号、社長は十河宏輔氏(35歳)です。※2023年3月01日時点

従業員数8人、平均年齢34.6歳、平均勤続年数2.8年、平均年間給与約910万円です。連結従業員数は1,312人となっています。前回よりも従業員が増えています。

エニーマインドグループ(AnyMind Group)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 十河 宏輔 | 23,400,000株 | 37.22% |

| 小堤 音彦 | 6,000,000株 | 9.54% |

| 株式会社SMBC信託銀行 | 4,260,000株 | 6.78% |

| JATF VI(Singapore) Pte. Ltd. | 4,171,800株 | 6.64% |

| JAFCO Asia Technology Fund VII Pte. Ltd. | 3,023,400株 | 4.81% |

※上位株主の状況

【ロックアップ情報】

ロックアップ360日間(2024年3月22日)までと180日間(2023年9月24日)までとなっています。VC2社には180日間で1.5倍でロックアップ解除となり、売却上限が両社共に1,352,100株上限です。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(共同主幹事) | 1,741,700株 | 64.76% |

| 三菱UFJモルガン・スタンレー証券(共同主幹事) | 773,200株 | 28.75% |

| SBI証券 | 53,800株 | 2.00% |

| 大和証券 | 26,900株 | 1.00% |

| 野村證券 | 26,900株 | 1.00% |

| 松井証券 | 20,100株 | 0.75% |

| SMBC日興証券 | 20,100株 | 0.75% |

| 岩井コスモ証券 | 13,400株 | 0.50% |

| 岡三証券 | 13,400株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 900円~1,100円

※ファーストインプレッション

第二弾⇒ 1,150円~1,350円

※仮条件発表後

初値予想と市場コンセサンス

エニーマインドグループの初値予想をリサーチして記載します。

初値予想1,150円~1,500円

修正値1,350円~1,500円

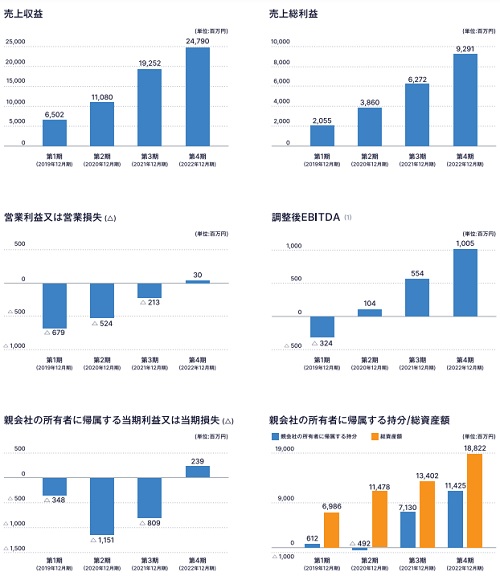

今回で3回目の上場承認で黒字化していることがわかるため評価が高くなっています。

問題がある企業にも感じますけど30億円規模であれば十分吸収できるようですね。前回承認時と同じ内容なので業績予想が出ているため安心だとか。

前期は2.36億円の純利益で今期予想は0.84億円の純利益予想です。前期は為替差益が出ただけみたいですね。大手情報によれば業績はこれから期待できるようです!

エニーマインドグループ(AnyMind Group)IPOの評価と申し込みスタンス

新株予約権は6,779,400株存在し発行価格の10.8%になります。多すぎて上場後も心配ですね。

赤字から黒字化していますがイメージ悪いですよね。

ロックアップは180日と360日で解除倍率なしが基本です。VC2社には1.5倍以上でロック解除になりますが届かないでしょう。

時価総額は東証データの上場時発行済み株式数の56,986,200株から算出すると想定価格ベースで約552.8億円になります。1回目の上場承認時は約637.5億円なので大きく時価総額が下がっています。

なんだそれ状態ですね!リスクを取りたくない方は不参加でよさそうです。

前受け金不要でIPO抽選に参加できる企業が増えました⇒ 松井証券

タグ:IPO初値予想