【評価】Arent(5254)IPOの上場と初値予想!!建設業界のDXコンサル

Arent[アレント]IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はみずほ証券が引受けます。

上場規模は約26.2億円で公開株数1,300,000株、オーバーアロットメント195,000株です。想定発行価格は1,750円になっています。

| 業 種 | 情報・通信業 |

| 上場市場 | グロース市場 |

| 上場日 | 3月28日 |

| BB期間 | 3月09日~3月15日 |

| 企業ホームページ | https://arent.co.jp/ |

| 事業の内容 | 建設業界を中心としたDXコンサルティング、システム開発、システム販売等 |

目次まとめ

Arent(5254)IPOの業績と事業内容

グループ企業は同社と連結子会社1社(株式会社VestOne)及び持分法適用関連会社1社(株式会社PlantStream)により構成されています。

主に建設業界及びプラントエンジニアリング業界の大手企業に対し、DXによる業務効率化・生産性向上を実現するためのコンサルティング及びシステム開発・販売を行っています。

Arent(5254)IPO仮条件と公開価格の日程

| 想定価格 | 1,750円 |

| 仮条件 | 1,140円~1,440円 |

| 公開価格 | 3月16日 |

想定発行価格から試算される市場からの吸収金額は約22.8億円です。オーバーアロットメントを含めると約26.2億円になります。

あまり人気がなさそうなIPOかもしれません。子会社への売上げが大きいようですね。

Arent(5254)IPOの幹事団詳細と会社データ

| 公募株数 | 700,000株 |

| 売出株数 | 600,000株→ 470,000株に変更 |

| 公開株式数 | 1,300,000株→ 1,170,000株に変更 |

| OA売出 | 195,000株→ 175,500株に変更 |

| 引受幹事 | みずほ証券(主幹事) SBI証券 野村證券 楽天証券 岩井コスモ証券 岡三証券 |

| 委託見込 | 岡三オンライン証券 DMM.com証券(PR) |

危険なにおいもしますけどIPOに飢えているため申込むと思います。年間トータルで利益が出ればOKですからね!

微妙なIPOもたまには大きな利益を得らる時があるので期待してしまいます。

Arentの会社設立は2012年7月02日、本社住所は東京都中央区八丁堀二丁目10番7号、社長は鴨林広軌氏(40歳)です。※2023年2月20日時点

従業員数は56人(臨時雇用者4人)、平均年齢37.8歳、平均勤続年数1.6年、平均年間給与約641万円です。

Arent(5254)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 鴨林 広軌 | 2,411,480株 | 39.98% |

| 梅林 真如 | 702,600株 | 11.65% |

| SBI4&5投資事業有限責任組合 | 457,840株 | 7.59% |

| 佐海 文隆 | 440,000株 | 7.29% |

| 大北 尚永 | 400,000株 | 6.63% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2023年9月23日)まででロックアップ解除設定なしです。一部のVCにはロックアップが掛かっていないようです。上場規模が少し大きめなので大手予想を確認しておきましょう。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 994,600株 | 85.01% |

| SBI証券 | 93,600株 | 8.00% |

| 野村證券 | 58,500株 | 5.00% |

| 楽天証券 | 11,700株 | 1.00% |

| 岩井コスモ証券 | 5,800株 | 0.50% |

| 岡三証券 | 5,800株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,700円~2,000円

※ファーストインプレッション

第二弾⇒ 1,450円~1,650円

※仮条件発表後

初値予想と市場コンセサンス

Arentの初値予想をリサーチして記載します。

初値予想2,000円~2,500円

修正値1,500円前後

想定発行価格1,750円から仮条件が下げられました。しかも売出株数とOAが削減されています。

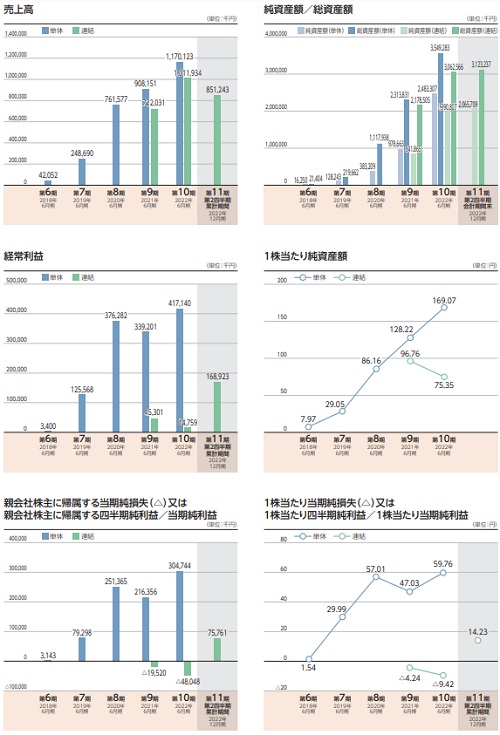

普通に考えて人気なさそうです。業績予想では2023年6月期で約2億円の黒字転換なのにダメみたいです。売上も18.7億円で前期から84.8%増なんですけどね。

大手では計算方式の違いで評価が異なるそうです。PS社の処理の方法が原因みたいです。株数削減は久しぶりですよね。

IPO抽選は少し控えた感じで申込んできます。利益の期待はしないほうがよさそうです。米シリコンバレー銀行の破綻も気になります。リーマンショック後で最大とか言われると怖いですからね。

Arent(5254)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2019年12月27日~2029年12月26日 | 702,600株 発行価格232円 |

| 2022年2月01日~2030年1月31日 | 6,600株 発行価格227円 |

ロックアップは180日間で解除倍率設定なしです。ストックオプションの株数残や発行価格は上記のようになります。

709,200株が新株予約権として行使期限に入るようですね。

時価総額は東証データの上場時発行済み株式数の6,023,280株から算出すると想定価格ベースで約105.4億円になります。

時価総額が新興市場にしては大きめなので機関投資家の買いが入れば公開価格を超えそうです。業績は微妙な感じだと思います。

![]() IPOで前受金が必要ない企業⇒ SBIネオトレード証券

IPOで前受金が必要ない企業⇒ SBIネオトレード証券

タグ:IPO初値予想