エーアイ(4388)IPO新規上場 | 初値予想と幹事情報

エーアイ(4388)IPOが新規上場承認されました。上場市場は東証マザーズになり主幹事はSBI証券が務めます。公開株数は567,000株、オーバーアロトメントは85,000株となり今回の上場により市場から吸収する資金は想定ベースで約5.2億円となります。上場規模が小さくIPOでは好まれる情報・通信業なので初値2倍以上は確実か?と思います。

自社開発の「AITalk®」シリーズはスマートフォンやゲーム、官公庁などに利用され500社以上の導入実績があります。身近なものだとスマートフォンアプリなどがあり、NTTドコモやソフトバンクなどにも商品提供があるようです。業界では類似企業が多く存在し、競争激化が予想されていますが、エーアイはすでに実績があるため上場による提携で業績アップも期待できそうです。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 6月27日 |

| BB期間 | 6月11日~6月15日 |

| 企業ホームページ | https://www.ai-j.jp/ |

| 事業の内容 | 音声合成エンジン及び音声合成に関連するソリューションの提供 |

【手取金の使途】

差引手取概算額133,632千円に「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限62,560千円を合わせた手取概算額196,192千円については、以下に充当する予定であります。

① 既存の音声合成エンジンの改善、次世代音声合成技術の開発及び多言語向け音声合成エンジン等の研究開 発費として155,000千円(平成31年3月期:80,000千円、平成32年3月期:75,000千円)

② 今後の事業規模拡大のための優秀な人材の確保等を目的とした採用費及び人件費等として41,192千円(平成31年3月期:20,000千円、平成32年3月期:21,192千円)

なお、上記調達金額は、具体的充当期間までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

エーアイ(4388)IPOの業績と事業内容

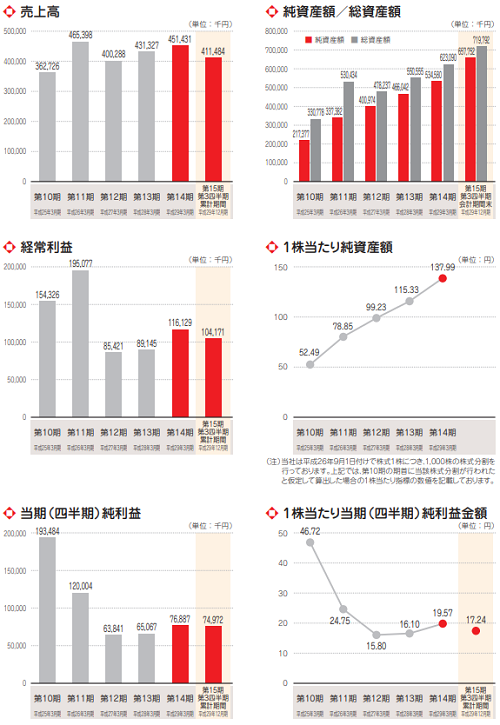

業績は売上横ばいになり利益が若干伸びているようです。事業は「音声合成エンジン及び音声合成に関連するソリューションの提供」となっていますが、音声技術には音声認識と音声合成があり同社では「音声合成」に特化した事業を展開しています。

同社の音声合成エンジンは機械音ではなく、人の声で合成する「コーパスベース音声合成技術」をベースに独自に研究開発を行った音声合成エンジン「AITalk®」です。利用している顧客は通信、防災、金融、鉄道・交通、車載、ゲーム、観光、自治体、図書館などとなっています。

Iotやロボットの普及や観光客の増加に伴い、音声認識と意図解釈を組み合わせた対話ソリューション、又は翻訳と多言語音声合成を組み合わせた音声翻訳ソリューションとして利用されるケースが増えており、音声合成の活用方法が従来の片方向の情報提供から人工知能の一部として双方向の対話へと拡がっていく見込みがあるそうです。人工知能やIOT、クラウドなどのワードが出てきているのでIPOではかなり人気化しそうです。

AITalk®の特徴としては、一般的に数10時間(数千~1万文章程度の収録)の収録時間を要するところ2時間~6時間程度(200~600文章程度の収録)の収録時間で音声辞書を作成することを実現しています。その他にも、音声辞書の作成に数千万円の費用がかかっていましたが、少ない収録での作成を実現した結果、50万~500万円程度で作成することが可能になったようです。

その他にも研究開発から製品開発、販売、サポートまでを全て自社内で対応しており、柔軟かつ迅速な対応を行える体制が整っているため大手企業よりもフットワークがよく迅速な対応が可能といったメリットがあります。

エーアイのホームページを見ると知っている企業の名前やロゴがたくさんあり、何となく身近に感じます。難しいことをやっていると思いますが、グーグルなどもAIを使った商品を開発しすでに市販されていたりするため、同社にとっても上場タイミングとしてよいはずです。研究や開発が進むにつてIOTの世の中に近づくため期待してよい事業だと思います。株主にベンチャーキャピタルがいないことも良いですね。

取引先大手を確認するとNTTドコモが前期で19.1%の売上、今期は14.2%の売上となっています。株式会社AHSも今期は12.4%となっていたので調べると、CloneDVDやCloneCD、AHSの製品情報や無料体験版を掲載している企業のようです。同社の製品を活用した文字読み上げソフトの提供も行っていて萌え感がすごいですね。

エーアイ(4388)IPO仮条件から公開価格の日程

| 想定価格 | 800円 |

| 仮条件 | 900円~1,000円 |

| 公開価格 | 6月18日 |

想定価格から試算される市場からの吸収金額は約4.5億円です。

オーバーアロットメントを含めると約5.2億円になります。上場規模が小さく取引先企業もメジャーな企業が多いためIPO市場でも注目されるでしょう。

パソコンへインストールするタイプからクラウド化されたシステムがあり、一部では個人向け製品にも対応が可能のようです。事業活用例で官公庁(行政)などとも提携があり、幅広く商品を提供しているようです。大手ではヤフーやソフトバンクなどの提携があります。

エーアイ(4388)IPOの幹事団詳細と会社データ

| 公募株数 | 187,000株 |

| 売出株数 | 380,000株 |

| 公開株式数 | 567,000株 |

| OA売出 | 85,000株 |

| 引受幹事 | SBI証券(主幹事) SMBC日興証券 みずほ証券 東海東京証券 藍澤證券 岩井コスモ証券 エイチ・エス証券 エース証券 極東証券 東洋証券 水戸証券 むさし証券 |

エーアイIPO当選を狙うなら主幹事のSBI証券を攻めるべきでしょう。主幹事なので200株~300株セットの複数配分が期待できそうです。単価が低いためIPOチャレンジポイントを使用する方も少ないと思うため通常申し込みをする方が多いでしょう。100ポイントならいいですが、200ポイント以上はちょっと考えられません。

仮条件が引き上げられても100株あたり10万円ならばポイントスルーになるでしょう。多分今回は皆さん考えていることは同じではないでしょうか。どうせならSBI証券主幹事のライトアップ(6580)にポイントを使いますよね。

SBI証券のIPOチャレンジポイントについては下記の記事でまとめてみました。基本的に完全抽選70%でIPOチャレンジポイント30%になりますが、口座数が多いため主幹事以外での当選はなかなか難しいです。

会社設立は2003年4月、東京都文京区西片一丁目に本社があり社長は吉田大介氏になります。年齢は66歳でした。

従業員数は29人(臨時雇用者9人)、平均年齢35歳、平均勤続年数4.7年、平均年間給与約642万円です。

エーアイ(4388)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 吉田 大介 | 1,412,000株 | 28.41% |

| 廣飯 伸一 | 980,000株 | 19.72% |

| 株式会社ソルクシーズ | 700,000株 | 14.08% |

| 平井 啓之 | 340,000株 | 6.84% |

| 吉田 大志 | 285,000株 | 5.73% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、当社の取締役であり売出人かつ貸株人である吉田大介、当社の取締役であり売出人である廣飯伸一及び平井啓之、当社の取締役である杉山浩、売出人である吉田大志、並びに当社株主である株式会社ソルクシーズ、株式会社トラストシステム、亀井佳代、吉田昭及び株式会社国際電気通信基礎技術研究所は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年9月24日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すことは除く。)等は行わない旨合意しております。

エーアイIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| SBI証券(主幹事) | 476,400株 |

| SMBC日興証券 | 28,400株 |

| みずほ証券 | 28,400株 |

| 東海東京証券 | 8,500株 |

| 藍澤證券 | 5,700株 |

| 岩井コスモ証券 | 2,800株 |

| エイチ・エス証券 | 2,800株 |

| エース証券 | 2,800株 |

| 極東証券 | 2,800株 |

| 東洋証券 | 2,800株 |

| 水戸証券 | 2,800株 |

| むさし証券 | 2,800株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

エーアイIPOの直感的初値予想

第一弾⇒ 2,000円

※ファーストインプレッション

第二弾⇒ 2,500円

※仮条件発表後

エーアイIPOの大手初値予想

1,800円~2,100円

その後、2,000円~2,300円

エーアイ(4388)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成29年7月01日~平成33年3月31日 | 155,000株 発行価格100円 |

| 平成31年7月01日~平成33年3月31日 | 86,000株 発行価格120円 |

| 平成32年7月01日~平成34年3月31日 | 8,000株 発行価格210円 |

ロックアップは90日間(平成30年9月24日)となり、目論見にロックアップ解除倍率の記載はないようです。

ストックオプションの株数残や発行価格は上記のようになります。ソルクシーズ(4284)が70万株保有していて14.08%の保有率となっています。TIS(3626)の名前もありますが、100,000株で2.01%の保有率と少ないみたいです。

時価総額は東証データの上場時発行済み株式数の4,841,000株から算出すると想定価格ベースで約38.7億円になります。時価総額は大きくありませんが、発行株式数はそれなりにあります。

SBI証券からの申込みを集中的に行い、マイナー口座の東海東京証券や岩井コスモ証券、エイチエスやむさしからの申込でしょう。店頭系の幹事が多く当選するにはやはりSBI証券からでしょう。結局は口座開設している企業からすべて申し込みますけどね。

![]() 主幹事や幹事を多数引受ける企業でIPO口座はまだ少ない穴場企業!

主幹事や幹事を多数引受ける企業でIPO口座はまだ少ない穴場企業!

⇒ 東海東京証券公式

タグ:IPO初値予想