コンピューターマネージメント上場とIPO初値予想【幹事配分や独自評価あり】

コンピューターマネージメント(4491)IPOが新規上場承認されました。市場はジャスダックで主幹事はSMBC日興証券が引受けます。

上場規模は約11.1億円と小粒で公開株式数366,800株、オーバーアロットメント55,000株になります。事業的にも上場規模的にも凄く魅力がある企業の登場です!

社歴が長く創業から38年以上の実績があります。従業員数も多く取引先とも関係性が良好ということです。大阪本社になり西日本地域に強い企業となっています。

システム開発を行う企業が首都圏にあることから東京にも進出しています。IPOでも人気が高いAWSを中心としたクラウド技術なども取り入れているそうです。

東京に出張所を昭和59年4月に開設し当時は事務処理用のソフト開発を行っていたようです。かなり規模が大きくなり時代を反映させた企業のようです。

| 業 種 | 情報・通信業 |

| 上場市場 | JASDAQスタンダード |

| 公開予定 | 3月11日 |

| BB期間 | 2月25日~3月02日 |

| 企業ホームページ | https://www.cmknet.co.jp/ |

| 事業の内容 | システムの受託開発等 |

【手取金の使途】

差引手取概算額446,149千円に本第三者割当増資の手取概算額上限132,612千円を合わせた、手取概算額合計上限578,761千円については、①大阪本社移転に係る費用262,000千円、②事業拡大に係る人件費135,000千円、③社内基幹システムへの投資76,000千円、④開発拠点拡充のための東京本社分室開設にかかる費用57,000千円に充当する予定です。

①人員増加に伴うオフィススペース拡張のための大阪本社移転に係る敷金として109,000千円、内装設備として130,000千円、家賃として23,000千円、合計で262,000千円を令和4年3月期に充当する予定です。

②現在、子会社に依存している株式会社オービックビジネスコンサルタントの奉行シリーズ導入支援事業への本格参入等といった事業拡大のための人材確保に係る採用費として115,000千円、教育研修費として20,000千円、合計135,000千円を充当する予定です。

③業務の効率化を目的とした社内基幹システムへの投資として令和3年3月期に49,000千円、保守料として27,000千円、合計で76,000千円を充当する予定です。

④首都圏における開発拠点拡充のための東京本社分室開設に係る敷金として令和3年3月期に15,000千円、内装工事費等として令和3年3月期に12,000千円、家賃等として30,000千円、合計で57,000千円を充当する予定です。

※有価証券届出書(EDINET)抜粋

目次まとめ

コンピューターマネージメント(4491)IPOの業績と事業内容

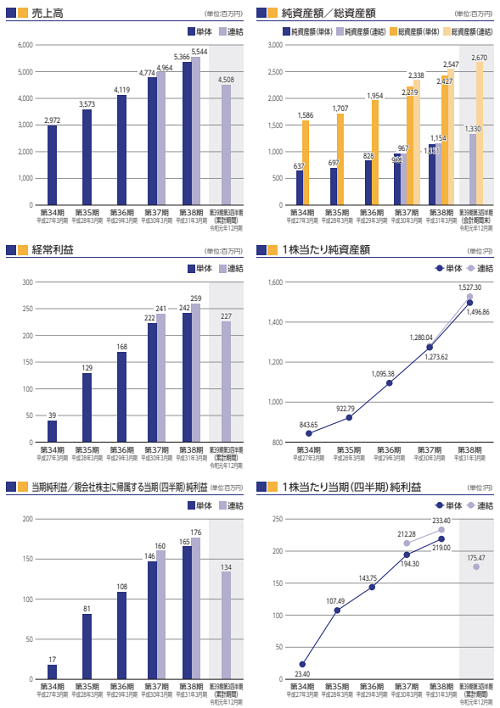

業績を確認するとここ5年は増収増益が続いています。ITを用いたビジネスや技術革新が相次ぎ同社業績にも反映されているようです。上場規模も小さくIPO市場で相当人気になると考えています!

同社は顧客経営に直結するシステム課題を解決する「ITシステムソリューション」を提供する独立ITトータルソリューションプロバイダーになります。また連結子会社は1社となっていす。

働き方改革の実現に向けたIT活用意識の高まりを受け技術革新が著しい「情報サービス産業」にシステムソリューションサービスを提供しています。

新たな技術領域であるクラウド、IoT、ビッグデータ、AI(人工知能)、RPA(ロボティック・プロセス・オートメーション)などについてもシステムソリューションサービスの提供を行っています。この新しい技術がIPOで人気が高いんですよね。

事業領域は「ゼネラルソリューションサービス」「インフラソリューションサービス」「ERPソリューションサービス」の3つになるそうです。

ゼネラルソリューションサービスは事業の中核となるサービスであり、金融業(銀行・保険・証券)、産業・流通業、公共分野、医療分野等の幅広い分野において、顧客であるエンドユーザーや国内ITメーカー、大手システムインテグレーターからの受託開発や運用保守を中心にサービスを提供しています。

インフラソリューションサービスは顧客のITシステム基盤となるサーバー等ハードウェアの導入やネットワークの構築、データベース、アプリケーション基盤等のシステムインフラを構築しています。

さらに、その後の運用や保守までの一連のサービスを提供し、システム基盤の有効活用の観点から仮想化技術にも対応したサービスを提供しています。

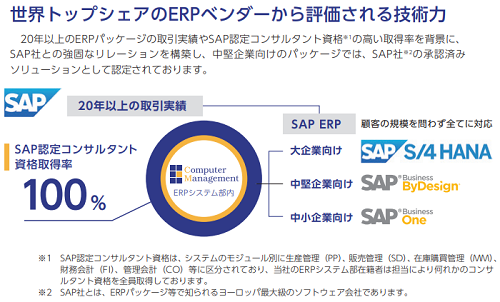

ERPソリューションサービスはERPパッケージベンダーとして世界トップシェアを誇るSAPジャパン株式会社と20年以上の取引実績があることから、SAP PESELLパートナー契約を締結しています。また、パートナーパッケージソリューションの認定を取得しています。

加えて、SAPジャパン株式会社等から製品の提供を受け、製品の導入支援、カスタマイズ、アドオン開発、保守、運用まで行い、ワンストップトータルサービスを提供しています。

売上の70%を占めるゼネラルソリューションサービスの特徴は、関西圏でエンドユーザーとの直接取引の比率が高く、企画立案、システム構築、システム運用の全工程において、サービスを提供できるところだそうです。

金融・公共・医療領域に関しては、長年の経験と業務知識の豊富な技術者が在籍していることから上流工程から製造・テストに至るまで一貫してシステム構築が図れるノウハウと経験を有しているそうです。

また、平成30年7月にBPOセンターを開設し、ヘルプデスク、キッティング、BI分析、システム化提案、ネットワーク保守、データクレンジング、AMS、One StopサービスのBPO業務にも注力しています。

最新の技術を取り入れる姿勢が投資家に受け入れられそうですね。

コンピューターマネージメント(4491)IPO仮条件と公開価格の日程

| 想定価格 | 2,630円 |

| 仮条件 | 2,630円~2,750円 |

| 公開価格 | 3月03日 |

想定価格から試算される市場からの吸収金額は約9.6億円です。オーバーアロットメントを含めると約11.1億円になります。上場規模が小さく初値2倍程度は最低でも期待できそうだと思います。

マザーズ上場ならもっと初値が飛んでも良さそうですが老舗感ある企業なのでジャスダック上場を選んだようです。クラウドやIoT、ビッグデータ関連はIPOで特に人気ですからね。

コンピューターマネージメント(4491)IPOの幹事団詳細と会社データ

| 公募株数 | 187,200株 |

| 売出株数 | 179,600株 |

| 公開株式数 | 366,800株 |

| OA売出 | 55,000株 |

| 引受幹事 | SMBC日興証券 SBI証券 岩井コスモ証券 岡三証券 むさし証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

主幹事のSMBC日興証券からの申し込み注力したいと思います。株数が少ないためできるだけ当選確率が高いところから申し込みを行いたいと思います。

穴場証券の岩井コスモ証券からの申し込みは期待せずに淡々と作業を行っておきたいと思います。後期型抽選になるため申し込み忘れが多くなります!

また今回は前受け金不要でIPO抽選に参加できるむさし証券が幹事入りしています。委託経由の取扱いも多いですが幹事入りすることも多くなっています。

この他にも岡三オンラインが委託経由でIPOの取扱いがあると思います。岡三証券からの委託販売があるはずです。

コンピューターマネージメントの会社設立は1981年11月26日、本社住所は大阪府大阪市港区弁天一丁目2番1号、社長は竹中勝昭氏(75歳)です。※2020年2月06日時点

従業員数595人(臨時雇用なし)、平均勤続年数5.8年、平均年間給与約501万円です。連結従業員数は612人となっています。

コンピューターマネージメント(4491)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 有限会社シー・エム・ケー | 380,760株 | 46.80% |

| 竹中 勝昭 | 159,600株 | 19.62% |

| コンピューターマネージメント社員持株会 | 126,462株 | 15.54% |

| 竹中 澪子 | 30,000株 | 3.69% |

| 竹中 英之 | 22,242株 | 2.73% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、売出人である竹中澪子、貸株人である有限会社シー・エム・ケー、当社株主かつ当社役員である竹中英之、吉田徹、辻下知充、常深雅稔及び靏田勉並びに当社株主であるコンピューターマネージメント社員持株会、竹中利之及び長平由美子は、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しにかかる元引受契約締結日に始まり、上場日から起算して180日目の令和2年9月06日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券 | 348,700株 | 95.07% |

| SBI証券 | 7,300株 | 1.99% |

| 岩井コスモ証券 | 3,600株 | 0.98% |

| 岡三証券 | 3,600株 | 0.98% |

| むさし証券 | 3,600株 | 0.98% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 4,500円~5,300円

※ファーストインプレッション

第二弾⇒ 5,000円~5,800円

※仮条件発表後

コンピューターマネージメント初値予想と市場コンセサンス

5,000円~6,000円

コンピューターマネージメントのIPOは文句なしですね。当選すれば20万円~30万円くらい利益が出そうな感じです。今期も増収増益で配当もしっかり出ています。システム受託開発の上場企業は多いですけど毎回IPOでは人気です。

業績を確認すると2020年3月の連結業績予想が売上61.3億円、経常利益3.0億円になっています。前期と比較した場合、売上10.6%増で経常利益17%増になります。配当も40円予想されているため配当利回りが1.45%あたりになります。

PERはEPSが237.54なので11.58倍、BPRはBPSが1,877.13なので1.47倍です。若干割安なので公開価格割れはやはり考えられません。類似業はランドコンピュータ(3924)やソルクシーズ(4284)あたりになると思います。

当選した者勝ちですね!

コンピューターマネージメント(4491)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 令和3年3月09日~令和11年2月28日 | 27,600株 発行価格1,834円 |

ロックアップは180日間(令和2年9月06日)、ロックアップ解除倍率は設定がありません。ベンチャーキャピタル保有株もないことから需給は良さそうです!

また、ストックオプションの株数残や発行価格は上記のようになります。27,600株発行されていますが行使期限に入っていません。

時価総額は東証データの上場時発行済み株式数の973,200株から算出すると想定価格ベースで約25.6億円になります。

コンピューターマネージメントIPOは初値が高くなる条件が色々と揃っているため当選できたらまとまった利益が出ると考えています。20万円~30万円位の利益見込みがあると思います。申し込みが殺到すると思うので全ての証券会社から申し込みを行っておきたいと思います!

期待できるIPOの登場で資金が集まることに期待したいです。

IPO幹事や委託幹事を意外に引受ける前受け金不要証券⇒ むさし証券

タグ:IPO初値予想