【評価】リンカーズ(5131)IPOの上場と初値予想

リンカーズ(5131)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はSBI証券が引受けます。

上場規模は約8.2億円で公開株数2,431,000株、オーバーアロットメント364,600株です。想定発行価格は295円になっています。

IPOチャレンジポイントを使わないパターンのIPOだと思います。単価が低すぎますね。

| 業 種 | 情報・通信業 |

| 上場市場 | グロース市場 |

| 上場日 | 10月26日 |

| BB期間 | 10月11日~10月17日 |

| 企業ホームページ | https://corp.linkers.net/ |

| 事業の内容 | ものづくり領域におけるビジネスマッチングサービス、リサーチコンサルティングの提供 |

目次まとめ

リンカーズ(5131)IPOの業績と事業内容

同社は「マッチングで世界を変える」というミッションのもと、企業と企業の出会いのあり方を見直し、従来の産業構造では成し得なかった最適な出会いを提供することを目指しています。

また、多くのイノベーションを生み出す産業のしくみを国内外に築き、産業全体の生産性を最大化するための連携のハブとなる企業を目指しています。

ものづくり企業のあらゆる探索等の課題に対して、マッチングプラットフォームの運営を中心に課題解決のサービスを提供しているそうです。

リンカーズ(5131)IPO仮条件と公開価格の日程

| 想定価格 | 295円 |

| 仮条件 | 290円~300円 |

| 公開価格 | 10月18日 |

想定発行価格から試算される市場からの吸収金額は約7.2億円です。オーバーアロットメントを含めると約8.2億円になります。

SBI証券主幹事なので個人投資家を中心に積極的な抽選申込みが期待できそうです。ただIPOチャレンジポイントを使う方は少ないと思います。

150ポイント程度で1単元当選のイメージですね。300株なら450ポイントくらいか?

リンカーズ(5131IPOの幹事団詳細と会社データ

| 公募株数 | 966,000株 |

| 売出株数 | 1,465,000株 |

| 公開株式数 | 2,431,000株 |

| OA売出 | 364,600株 |

| 引受幹事 | SBI証券(主幹事) みずほ証券 岩井コスモ証券 極東証券 松井証券 水戸証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

SBI証券とSBIネオトレード証券からの申込みを忘れないようにしたいと思います。IPOルールは別記事で書いています。

当選者は多いと思いますけど1単元の利益は低そうですね。初値2倍に届くのか?と心配しています。申込は全力申込で挑みますけどね。

リンカーズの会社設立は2011年9月01日、本社住所は東京都文京区後楽二丁目3番21号、社長は前田佳宏氏(45歳)です。※2022年9月25日時点

従業員数は81人(臨時雇用者15人)、平均年齢38.2歳、平均勤続年数2.6年、平均年間給与約666万円です。

リンカーズ(5131)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 前田 佳宏 | 3,000,000株 | 22.74% |

| ジャフコSV4共有投資事業有限責任組合 | 2,930,000株 | 22.21% |

| 合同会社SAKUNANA | 2,500,000株 | 18.95% |

| SBI AI&Blockchain投資事業有限責任組合 | 1,270,000株 | 9.63% |

| 加福 秀亙 | 911,000株 | 6.90% |

※上位株主の状況

【ロックアップ情報】

VC以外の株主はロックアップは180日間(2023年4月23日)までになりロックアップ解除倍率設定なし。ベンチャーキャピタルには90日間(2023年1月23日)までのロックアップと発行価格1.5倍以上でロックアップ解除になります。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 2,212,500株 | 91.01% |

| みずほ証券 | 72,900株 | 3.00% |

| 岩井コスモ証券 | 36,400株 | 1.50% |

| 極東証券 | 36,400株 | 1.50% |

| 松井証券 | 36,400株 | 1.50% |

| 水戸証券 | 36,400株 | 1.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 450円~650円

※ファーストインプレッション

第二弾⇒ 500円~600円

※仮条件発表後

初値予想と市場コンセサンス

リンカーズの初値予想をリサーチして記載します。

初値予想400円~600円

修正値450円~500円

新奇性あるビジネスだが弱い初値となっています。VC出資が多く警戒しているようです。吸収金額は約8.4億円になりました。

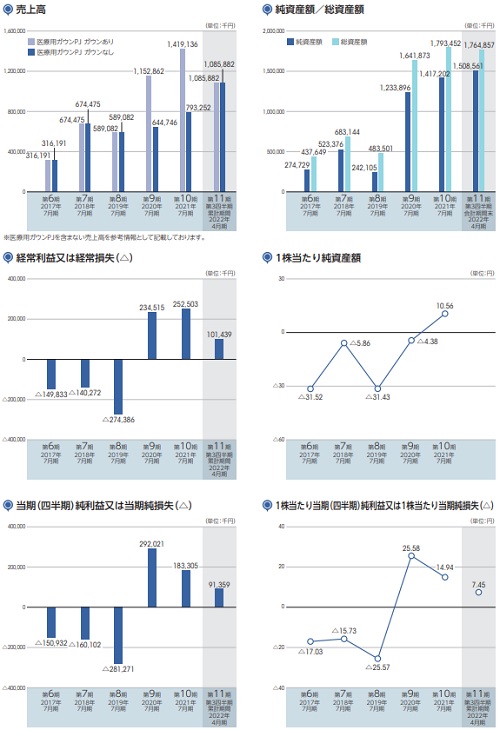

業績自体は好調なので買われるみたいですけど時期尚早との観測です。しかし2023年7月期は売上21.92億円で四半期利益が1.50億円予想なので意外にありだと思います。

PER26倍は許容範囲だけどやはり30倍程度が普通なのか?足元をみればPER15倍程度の銘柄もあります。

初値だけ高くてその後は急落となる可能性も高そうです。短命のIPOかもですね!!

リンカーズ(5131)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2014年4月11日~2032年3月10日 | 66,000株 発行価格10円 |

| 2015年8月23日~2023年8月22日 | 366,000株 発行価格10円 |

| 2013年9月29日~2033年9月28日 | 33,000株 発行価格10円 |

| 2013年10月24日~2033年10月23日 | 10,000株 発行価格10円 |

| 2017年3月07日~2025年3月05日 | 30,000株 発行価格90円 |

| 2018年4月01日~2026年2月28日 | 130,000株 発行価格90円 |

| 2019年10月28日~2027年9月27日 | 10,000株 発行価格250円 |

| 2020年5月08日~2028年4月07日 | 47,000株 発行価格350円 |

| 2020年8月01日~2028年6月30日 | 38,000株 発行価格480円 |

| 2023年11月16日~2031年11月15日 | 74,300株 発行価格は株式公開時の公開価格 |

| 2024年3月16日~2032年3月15日 | 120,900株 発行価格は株式公開時の公開価格 |

ロックアップは90日間と180日間になり、90日間分は1.5倍でロックアップ解除になります。

ストックオプションの株数残や発行価格は上記のようになります。730,000株が上場時に行使期限に入るようです

時価総額は東証データの上場時発行済み株式数の13,236,000株から算出すると想定価格ベースで約39.0億円になります。

ある程度人気になると思いますけど低単価なので微妙ですね。PERなどを調べないとわかりませんが、SBI証券の株価設定はいつも高めなので初値が飛ばないこともあります。

初値2倍は厳しいかもしれませんが上場日初日は多くの個人投資家が参戦してくると思います。株式売買手数料も100万円まで無料の証券会社も増えてますからね。

岡三オンラインからのIPO抽選は資金不要で申込できまます。

SBIネオトレード証券と同じなので口座開設しておくとよいと思います。それに立会外分売の取扱いが発表されています。コツコツ利益を積み上げましょう!

タグ:IPO初値予想