ドラフト上場とIPO初値予想【幹事配分や独自評価あり】

ドラフト(5070)IPOが新規上場承認されました。市場はマザーズで主幹事はSMBC日興証券が引受けます。公開株数が多く当選期待があります!

上場規模は約20.6億円と大きめです。公開株式数1,180,000株、オーバーアロットメント177,000株と株数も多めです。事業は空間の企画デザインや設計・施工を行っています。

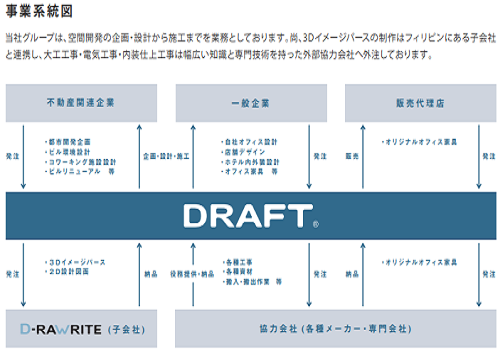

海外(フィリピン)の子会社で3Dイメージパース等の製作を行っているそうです。3Dイメージパースは図面をもとに作成する建物の外観や室内の完成予想画像になり、クライアントと完成イメージを共有する上で重要なツールだそうです。

建設業界はデジタル化が遅れているそうなので同社はデジタル領域の機能強化を行いこれまで業績に結び付けてきたそうです。面白そうな感じですね。

| 業 種 | 建設業 |

| 上場市場 | マザーズ |

| 公開予定 | 3月17日 |

| BB期間 | 3月02日~3月06日 |

| 企業ホームページ | https://draft.co.jp/ |

| 事業の内容 | 空間(オフィス、商業施設、都市開発、環境設計、その他)の企画デザイン・設計・施工 |

【手取金の使途】

差引手取概算額994,848千円に本第三者割当増資の手取概算額上限246,650千円を合わせた、手取概算額合計上限1,241,498千円については、以下の通り充当する予定。

①今後の事業拡大に伴うプロジェクトマネジメント担当者、コンストラクションマネジメント担当者等の現場監督者の確保、実務経験を有したデザイナー等の人材の中途採用を積極的に進めております。これらの人材採用費及び人件費として311,000千円を充当する予定

②当社の知名度及び認知度向上並びにブランド価値を高める広告戦略のための広告宣伝費用として518,000千円を充当する予定

③当社の事業拡大に伴う従業員数の増加に備えることを目的として、2021年3月期中に本社近隣にサテライトオフィスを新設することを予定しております。設備新設のための資金として25,000千円を充当する予定

④増加する従業員の受け入れ及び新しいオフィスの形の具現化等事業基盤整備を目的として2022年3月期中に本社移転を予定しております。本社移転費用として387,000千円を充当する予定

※有価証券届出書(EDINET)抜粋

目次まとめ

ドラフト(5070)IPOの業績と事業内容

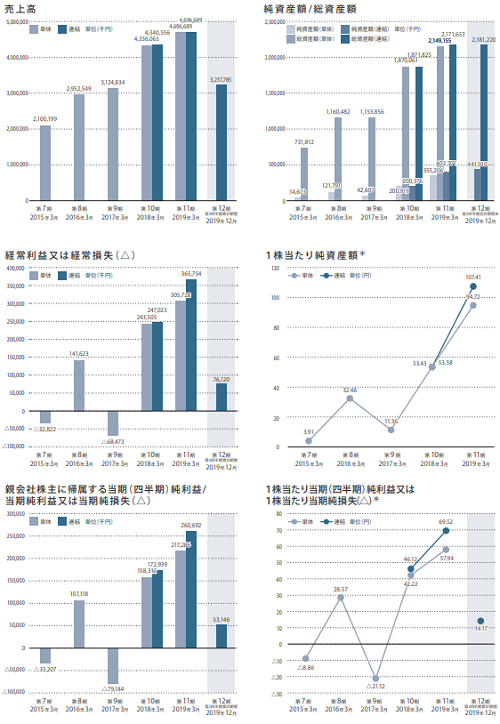

業績は売上・利益ともに順調のようです。ただし2017年3月期(第9期)は赤字となっています。前期売上47億円に対して四半期利益が2.6億円となっています。

同社グループはオフィス内装のデザイン及び施工の実施からスタートしています。創業当時、オフィスは単なるコストと捉えられており限られたスペースを極力効率的に使用することがオフィス設計の主流となっていたそうです。

このような状況の中で同社は「オフィスを企業のブランドを具現化した空間としたい」「オフィスを社員にとって誇れる場所としたい」という経営者の課題意識を的確に捉えると同時に、そこで働く全てのワーカーに質の高いヒューマンエクスペリエンスを提供することで事業を拡大してきたそうです。

近年は働き方改革によりワーカーが長い時間を費やすオフィス環境の重要性が益々高まっています。同社にとっては収益の機会が到来したと言えるようです。

ヒューマンエクスペリエンスの在り方は、オフィスや商業施設といった建物の一部の内部空間だけでなく、ビルディングエントランスやロビーといった共用空間、さらには都市機能全体において問われています。

同社グループの事業領域は「ビル共用部のデザインを行う環境設計」「街区全体をデザインする都市開発」「老朽化したビルディングのリニューアルデザイン」等にも広がっています。

同社当社グループはこのようなデザインを基軸とした空間開発の企画・設計から施工までを業務としています。

施工業務においては元請けとしてプロジェクトマネジメント及びコンストラクションマネジメントを行っており、大工工事・電気工事・内装仕上工事等は外部協力会社へ外注しています。

デザイン機能、プロジェクトマネジメント機能、コンストラクションマネジメント機能が連携してクライアント業務にあたっているそうです。

同社グループの事業の特色は「デザインを切り口として多領域で事業を展開」していることです。グループ従業員の約6割がデザイン部門に所属し、代表取締役自らもデザインを行います。

デザインのコンセプトはその空間の目的によって異なるため、特徴を言葉で表すことは困難ですが、「その空間にいる人が幸せになる」「居心地のいい空間とする」ことを大切にしているため、空間の広さを感じられるデザインを採用する傾向にあるそうです。

ドラフト(5070)IPO仮条件と公開価格の日程

| 想定価格 | 1,520円 |

| 仮条件 | 1,520円~1,580円 |

| 公開価格 | 3月09日 |

想定価格から試算される市場からの吸収金額は約17.9億円です。オーバーアロットメントを含めると約20.6億円になります。吸収額が若干大きめになり荷もたれ感があると思います。

知名度が上がっているらしく意外に同業種からは注目されているようです。ベンチャー企業などで採用されそうな空間作りですけど、最近では上場企業も取り入れている企業が多くなっています。そのような企業をメディアで見かけることも多くなっていますよね。

ドラフトの場合はデザインや企画などを行い、その他は外注しているそうです。

ドラフト(5070)IPOの幹事団詳細と会社データ

| 公募株数 | 720,000株 |

| 売出株数 | 460,000株 |

| 公開株式数 | 1,180,000株 |

| OA売出 | 177,000株 |

| 引受幹事 | SMBC日興証券(主幹事) みずほ証券 SBI証券 野村證券 極東証券 いちよし証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

主幹事のSMBC日興証券から当選を狙って抽選に参加したいと思います。幹事構成を確認すると主幹事以外の当選は厳しそうです。ネット系はSBI証券しか幹事入りしていません。

IPOラッシュなのでDMM.com証券(PR)やSBIネオトレード証券などの委託経由の取扱いも増えることが考えられます。どちらも前受け金不要なので口座を持っておくといざと言う時に活躍してくれます。

SBIネオトレード証券はレオス・キャピタルワークス上場承認期待が出来るため口座は開設しておいたほうが良いですよね。今年こそ承認されるかもしれません!

ドラフトの会社設立は2008年4月01日、本社住所は東京都渋谷区神宮前一丁目13番9号、社長は山下泰樹氏(39歳)です。※2020年2月13日時点

従業員数は111人、平均年齢30.5歳、平均勤続年数3.3年、平均年間給与約529万円です。

ドラフト(5070)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 山下 泰樹 | 2,750,000株 | 69.90% |

| TDA株式会社 | 1,000,000株 | 25.42% |

| 長谷川 幸司 | 19,000株 | 0.48% |

| 荒浪 昌彦 | 15,000株 | 0.38% |

| 黒田 直子 | 14,000株 | 0.36% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、売出人かつ貸株人である山下泰樹、当社株主であるTDA株式会社、当社新株予約権者かつ当社役員である長谷川幸司、荒浪昌彦、当社新株予約権者である黒田直子、山下希穂子は、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の2020年9月12日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む)及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 1,003,000株 | 85.00% |

| みずほ証券 | 118,000株 | 10.00% |

| SBI証券 | 17,700株 | 1.50% |

| 野村證券 | 17,700株 | 1.50% |

| 極東証券 | 11,800株 | 1.00% |

| いちよし証券 | 11,800株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,800円~2,300円

※ファーストインプレッション

第二弾⇒ 1,800円~2,200円

※仮条件発表後

ドラフト初値予想と市場コンセサンス

1,950円~2,050円

修正値1,700円~2,000円

空間オフィスの企画やデザインを行っている企業です。ベンチャー企業が取り入れそうな仕事環境を提供しているようですね。若い企業はオフィスにもこだわりがあると思います。年齢層が若いとよりオフィス空間は重要でしょう。

業績も着実に実績を残しているためIPOとしても魅力があります。あとは地合いがどうなるのか?というだけですね。アメリカが政策金利を引き下げると発言し株価安定まで持っていければIPO市場も資金流入になるかもしれません。

ドラフトの業績予想は増収増益を見込み2020年3月の連結予想は売上59億円、経常利益5億円となっています。四半期利益も3.2億円計上になり前期比較で22.7%増です。金額にすると利益が5,900万円です。そして8円だけですが配当が出ることになっています!

EPSが83.95になるためPERは18.82倍になり、BPS380.69からPBRは4.15倍です。成長率が高く建設業の業種でも基本的に買われる銘柄だと思います。ブックビルディング参加は積極的に行います。

ドラフト(5070)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2020年8月01日~2028年7月22日 | 163,400株 発行価格64円 |

| 2021年9月07日~2029年8月28日 | 20,600株 発行価格540円 |

ロックアップは180日間(2020年9月12日)、ロックアップ解除倍率の設定はありません。ストックオプションの株数残や発行価格は上記のようになります。最短でも2020年8月から行使されることになっています。

時価総額は東証データの上場時発行済み株式数の4,470,000株から算出すると想定価格ベースで約67.9億円になります。

IPOラッシュになるため選ばれないIPOになるかもしれません。しかし面白い事業なので投資家うけは良さそうだと考えています。上場規模が20億円以上なのであまり初値が高くなることはないと思っています。

ただ2019年12月の勢いがあれば初値1.5倍は狙えると思います。ジモティー(7082)とコーユーレンティア(7081)の初値を見る限り1.5倍は無理そうです。損しなければというスタンスで申込しておきます。

取れそうなIPOは狙いに行くべきでしょう!

![]() ドラフト(5070)主幹事引受け企業⇒ SMBC日興証券

ドラフト(5070)主幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想