【評価】エスネットワークス(5867)IPOの上場と初値予想!

エスネットワークス(5867)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はSBI証券が引受けます。

上場規模は約2.8億円で公開株数350,000株、オーバーアロットメント52,500株です。想定発行価格は700円になっています。

| 業 種 | サービス業 |

| 上場市場 | グロース市場 |

| 上場日 | 12月19日 |

| BB期間 | 12月04日~12月08日 |

| 企業ホームページ | https://esnet.co.jp/ |

| 事業内容 | 財務・会計分野を中心とした実務実行支援型コンサルティングサービスの提供 |

目次まとめ

エスネットワークス(5867)IPOの業績と事業内容

同社グループは株式会社エスネットワークスと連結子会社7社によって構成され、主としてコンサルティング事業を展開しています。

変革フェーズにある企業に対してCFO機能をワンストップで提供しています。

経営課題の可視化を起点に、解決策の立案、実行というサイクルを通じて、顧客企業が自走可能な仕組の構築を支援しています。

エスネットワークス(5867)IPO仮条件と公開価格の日程

| 想定価格 | 700円 |

| 仮条件 | 650円~730円 |

| 公開価格 | 12月11日 |

想定発行価格から試算される市場からの吸収金額は約2.5億円です。オーバーアロットメントを含めると約2.8億円になります。

この規模のIPOなら初値上昇率が高いと思います。期待できるIPOだと思います。

エスネットワークス(5867)IPOの幹事団詳細と会社データ

| 公募株数 | 50,000株 |

| 売出株数 | 300,000株 |

| 公開株式数 | 350,000株 |

| OA売出 | 52,500株 |

| 引受幹事 | SBI証券(主幹事) SMBC日興証券 三菱UFJモルガン・スタンレー証券 みずほ証券 アイザワ証券 楽天証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

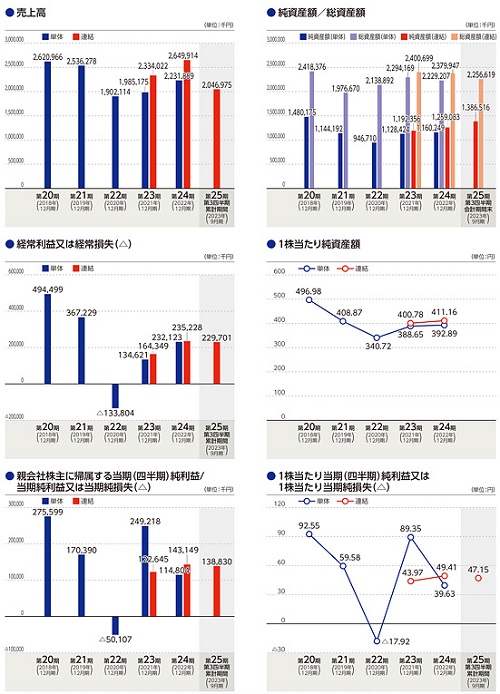

業績は勢いがない気もします。今期も1.53億円止まりの純利益みたいですね。ただ利益から考えると上場規模の小ささが魅力です。

エスネットワークスの会社設立は1999年10月07日、本社住所は東京都千代田区丸の内二丁目7番2号JPタワー23階、社長は高畠義紀氏(48歳)です。※2023年11月17日時点

従業員数は144人、平均年齢33.8歳、平均勤続年数4.4年、平均年間給与約858万円です。

エスネットワークス(5867)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社58 | 1,050,000株 | 31.43% |

| 株式会社須原屋 | 516,100株 | 15.45% |

| 佐藤 英志 | 224,879株 | 6.73% |

| 須原 伸太郎 | 184,651株 | 5.53% |

| エスネットワークスグループ社員持株会 | 167,970株 | 5.03% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2024年6月15日)でロックアップ解除倍率の設定はありません。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 315,000株 | 90.00% |

| SMBC日興証券 | 10,500株 | 3.00% |

| 三菱UFJモルガン・スタンレー証券 | 10,500株 | 3.00% |

| みずほ証券 | 7,000株 | 2.00% |

| アイザワ証券 | 3,500株 | 1.00% |

| 楽天証券 | 3,500株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,600円~2,200円

※ファーストインプレッション

第二弾⇒ 1,500円~2,200円

※仮条件発表後

初値予想と市場コンセサンス

エスネットワークスの初値予想をリサーチして記載します。

初値予想1,500円~2,000円

修正値1,700円~2,000円

仮条件上限が30円上振れしました。上場による吸収金額が約2.9億円になりましたけど2023年最小の上場規模になるそうです!※東証案件

VC出資はないけれどIPO市場が低迷しているため初値が高くなるとは限らないと思います。

業績は堅調、人気業態、ロック解除はありません。でも心配なSBI証券主幹事です。コンサルティングファーム会社はIPOで人気ですけど初値3倍にも届かないかもしれません。

上場規模が低いにも関わらずIPO低迷ですね。IPOチャレンジポイントは使わないと思います。ポイントインフレ中なんですけどね。

エスネットワークス(5867)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2020年4月01日~2025年3月31日 | 18,800株 発行価格1,851円 |

| 2023年4月01日~2028年3月31日 | 370,000株 発行価格558円 |

| 2023年4月01日~2028年3月31日 | 7,500株 発行価格558円 |

ロックアップは180日間で解除倍率設定はありません。ストックオプションの株数残や発行価格は上記のようになります。396,300株が行使期限入りしています。

時価総額は東証データの上場時発行済み株式数の3,048,100株から算出すると想定価格ベースで約21.3億円になります。

このIPOは当選できたら利益が出るパターンの銘柄でしょう。

資金が続く限り申込んでおいて良いと思います。IPOチャレンジポイントのボーダーラインはあまり高くなさそうです。

タグ:IPO初値予想