【評価】ジェイ・イー・ティ(JET)IPOの上場と初値予想!

ジェイ・イー・ティ(JET)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はスタンダード市場で主幹事はSBI証券が引受けます。

上場規模は約74.5億円で公開株数1,400,000株、オーバーアロットメント210,000株です。想定発行価格は4,630円になっています。

| 業 種 | 機械 |

| 上場市場 | スタンダード市場 |

| 上場日 | 9月25日 |

| BB期間 | 9月07日~9月13日 |

| 企業ホームページ | https://www.globaljet.jp/ |

| 事業の内容 | 半導体洗浄装置の開発・設計、製造、販売及びこれらに付帯する保守・サービス等 |

目次まとめ

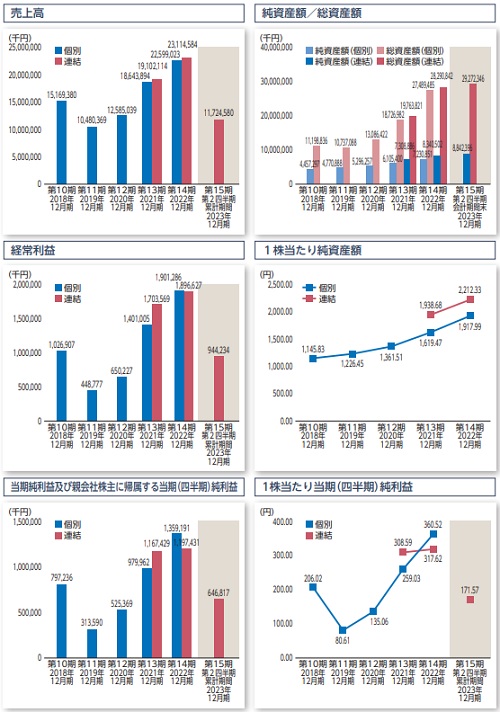

ジェイ・イー・ティ(JET)IPOの業績と事業内容

同社グループは、同社(株式会社ジェイ・イー・ティ)及び連結子会社4社により構成されています。

半導体製造の前工程で使用される半導体洗浄装置の開発、設計、製造、販売を主な事業として取り組んでいます。

ジェイ・イー・ティ(JET)IPO仮条件と公開価格の日程

| 想定価格 | 4,630円 |

| 仮条件 | 4,300円~4,630円 |

| 公開価格 | 9月14日 |

想定発行価格から試算される市場からの吸収金額は約64.8億円です。オーバーアロットメントを含めると約74.5億円になります。

人気がない銘柄かもしれません。前身となる企業はエス・イー・エスになりジャスダックに上場していました。また、民事再生案件で韓国企業が同社に出資し現在に至ります。

初値は厳しいものになると考えています。機関投資家に人気ならいけるかもしれません。

ジェイ・イー・ティ(JET)IPOの幹事団詳細と会社データ

| 公募株数 | 600,000株 |

| 売出株数 | 800,000株 |

| 公開株式数 | 1,400,000株 |

| OA売出 | 210,000株 |

| 引受幹事 | SBI証券(主幹事) 大和証券 ひろぎん証券 みずほ証券 SMBC日興証券 岩井コスモ証券 松井証券 むさし証券 |

| 委託見込 | SBIネオトレード証券 大和コネクト証券 DMM.com証券 |

IPOチャレンジポイントを利用すれば簡単に当選できそうな気がします。ボーダーラインは低いはずです。利用する方はほぼいないでしょうけどね。

ジェイ・イー・ティの会社設立は2009年4月24日、本社住所は岡山県浅口郡里庄町大字新庄字金山6078番、社長は房野正幸氏(65歳)です。※2023年8月22日時点

従業員数は167人(臨時雇用者18人)、平均年齢43.11歳、平均勤続年数9.3年、平均年間給与約721万円です。意外と給与が高いです!

連結従業員数は293人で臨時雇用者40人でした。

ジェイ・イー・ティ(JET)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| ZEUS Co., Ltd. | 3,700,000株 | 98.14% |

| 房野 正幸 | 18,000株 | 0.48% |

| 平井 洋行 | 13,600株 | 0.36% |

| 増田 隆 | 11,000株 | 0.29% |

| HiCAP3号投資事業有限責任組合 | 10,000株 | 0.27% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2024年3月22日)でロックアップ解除倍率設定はありません。HiCAP3号投資事業有限責任組合にだけ90日間(2023年12月23日)のロックアップと発行価格1.5倍以上でロックアップ解除設定となっています。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 1,190,000株 | 85.00% |

| 大和証券 | 70,000株 | 5.00% |

| ひろぎん証券 | 42,000株 | 3.00% |

| みずほ証券 | 42,000株 | 3.00% |

| SMBC日興証券 | 28,000株 | 2.00% |

| 岩井コスモ証券 | 14,000株 | 1.00% |

| 松井証券 | 7,000株 | 0.50% |

| むさし証券 | 7,000株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 4,500円~5,000円

※ファーストインプレッション

第二弾⇒ 4,500円~4,800円

※仮条件発表後

初値予想と市場コンセサンス

ジェイ・イー・ティの初値予想をリサーチして記載します。

初値予想5,000円~6,000円

修正値4,600円~5,000円

JETはあまり参加したくないIPOですね。半導体で市場が盛り上がっているけど装置そのものではなく洗浄装置ですからね。

洗浄装置の株を買うなら世界トップのSCREENホールディングス(7735)が良いでしょう。1単元買うのに現在の株価で145万円くらい掛かりますけどね。

大手でもSCREENホールディングスと比較が出ていて同社は十分評価されているそうです。

JETは懸念材料が多いため気が進みません。再上場で上場規模が大きく、ネット証券が主幹事、さらにIPOとしては不人気の半導体株です。

中国リスクもあるためブックビルディングを見送っても良さそうです。利益見込みはあるけれど割れるリスクも高そうです!

ジェイ・イー・ティ(JET)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| なし | -株 発行価格-円 |

ロックアップは180日間と90日間になり、90日間分にだけ1.5倍解除が設定されています。ストックオプション(新株予約権)はありません。

時価総額は東証データの上場時発行済み株式数の4,490,000株から算出すると想定価格ベースで約207.9億円になります。

様子見のIPOだと思うのでトレーダーズWEBやフィスコの予想を確認してみたいと思います。

株式新聞の予想を見たい方は年間購読52,800円(税込)分の情報をタダ読みできる方法を記事にしたので手順に沿って申し込みすれば無料購読できます。

既に皆さんやってますけどね。

タグ:IPO初値予想