【評価】笹徳印刷(3958)IPOの上場と初値予想!

笹徳印刷(3958)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はスタンダード市場で主幹事は東海東京証券が引受けます。

上場規模は約14.3億円で公開株数1,753,900株、オーバーアロットメント263,000株です。想定発行価格は710円になっています。主幹事で申込めば当選しやすそうですね。

| 業 種 | パルプ・紙 |

| 上場市場 | スタンダード市場 |

| 上場日 | 9月22日 |

| BB期間 | 9月06日~9月12日 |

| 企業ホームページ | https://www.sasatoku.co.jp/ |

| 事業の内容 | 紙類及び包装資材の製版、印刷、加工並びに販売。出版物並びに宣伝広告媒体等の企画、編集、製作、販売。情報サービス事業並びにソフトウェアの企画、開発、製作、編集及び販売 |

目次まとめ

笹徳印刷(3958)IPOの業績と事業内容

同社グループは「Good Communication, Good Partner」という企業スローガンの下、コミュニケーションというフィールドでお客様が抱えるソリューション解決に取り組んでいます。

お客様からの信頼を第一に考えお客様と共に生活者を見据えたマーケットインの思想と「発想から発送までのワンストップソリューション」を基盤に新たな価値創造に取り組んでいるそうです。

企業集団の構成は、同社及び子会社の株式会社サンライト、PT.SASATOKU INDONESIA、世徳印刷有限公司、2021年11月に設立した世徳印刷科技有限公司の5社で構成しています。

笹徳印刷(3958)IPO仮条件と公開価格の日程

| 想定価格 | 710円 |

| 仮条件 | 580円~600円 |

| 公開価格 | 9月13日 |

想定発行価格から試算される市場からの吸収金額は約12.5億円です。オーバーアロットメントを含めると約14.3億円になります。

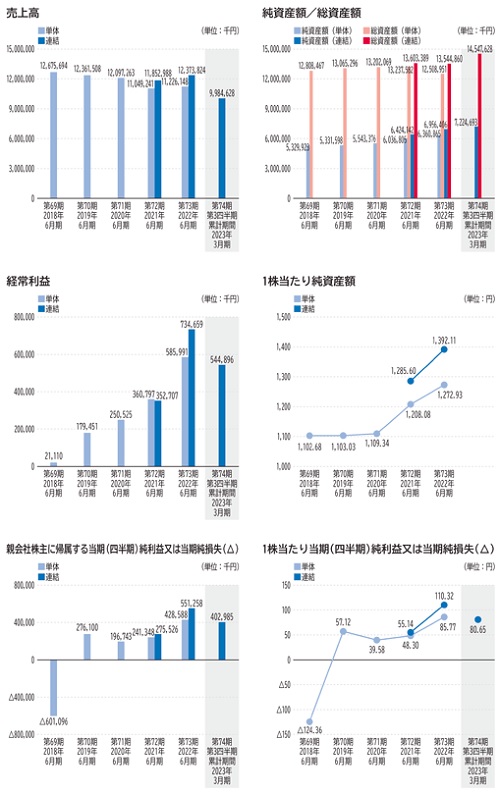

前期利益が約5.5億円のため実績ある企業だと思います。ただ調べると創業133年なので人気はないでしょう。

笹徳印刷(3958)IPOの幹事団詳細と会社データ

| 公募株数 | 500,000株 |

| 売出株数 | 1,253,900株 |

| 公開株式数 | 1,753,900株 |

| OA売出 | 263,000株 |

| 引受幹事 | 東海東京証券(主幹事) SMBC日興証券 大和証券 SBI証券 三菱UFJモルガン・スタンレー証券 楽天証券 岡三証券 安藤証券 |

| 委託見込 | 大和コネクト証券 岡三オンライン |

IPOではどちらかと言えば不人気の業種です。成長性が感じられませんからね。

笹徳印刷の会社設立は1950年7月13日、本社住所は愛知県豊明市栄町大脇7番地、社長は杉山昌樹氏(63歳)です。※2023年8月21日時点

従業員数は321人(臨時雇用者113人)、平均年齢43.2歳、平均勤続年数21.7年、平均年間給与約508万円です。

笹徳印刷(3958)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 王子マテリア株式会社 | 1,400,000株 | 28.02% |

| すぐるラボ株式会社 | 620,000株 | 12.41% |

| 国際紙パルプ商事株式会社 | 494,000株 | 9.89% |

| 杉山 妙子 | 309,920株 | 6.20% |

| 笹徳印刷グループ従業員持株会 | 268,689株 | 5.38% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2024年3月19日)でロックアップ解除倍率設定はありません。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 東海東京証券(主幹事) | 1,490,900株 | 85.00% |

| SMBC日興証券 | 61,400株 | 3.50% |

| 大和証券 | 61,400株 | 3.50% |

| SBI証券 | 61,400株 | 3.50% |

| 三菱UFJモルガン・スタンレー証券 | 26,300株 | 1.50% |

| 楽天証券 | 17,500株 | 1.00% |

| 岡三証券 | 17,500株 | 1.00% |

| 安藤証券 | 17,500株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 700円~900円

※ファーストインプレッション

第二弾⇒ 650円~800円

※仮条件発表後

初値予想と市場コンセサンス

笹徳印刷の初値予想をリサーチして記載します。

初値予想800円~1,000円

修正値650円前後

意外と人気かもしれないと思っていたが人気がなかったみたいです。他社比較で株価設定が高かったのかもしれません。

仮条件が580円~600円に決定し想定発行価格710円を大きく割り込みました。上場規模が12.1億円になり荷もたれ感はなさそう。

ただ個人投資家は警戒しているはずなのでIPO抽選に参加するのか迷いそう。とりあえず参加しておいて当選後に諸々考えます。

何とか公開価格は超えてくると思っています。

笹徳印刷(3958)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 無し | -株 発行価格-円 |

ロックアップは180日間で解除倍率設定はありません。又、ストックオプション(新株予約権)はありません。

時価総額は東証データの上場時発行済み株式数の6,185,000株から算出すると想定価格ベースで約43.9億円になります。

スタンダード銘柄なので割れなければ良いのでは?と考えています。東海東京証券が得意とする地場企業のIPOになっています。

不参加でも良いかもしれませんね~

![]() ファーストアカウンティング幹事も完全抽選で当選期待です⇒ マネックス証券

ファーストアカウンティング幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想