【再承認】GMOフィナンシャルゲート上場とIPO初値予想!幹事配分や独自評価あり

GMOフィナンシャルゲート(4051)IPOが新規上場承認されました。市場はマザーズで主幹事は大和証券が引受けます。

上場規模は約12.5億円で公開株式数448,800株、オーバーアロットメント67,300株です。今回再承認となりましたが殆ど前回の承認と内容の変更が行われていません!

変更点は公開株数が1,00株とオーバーアロットメントが100株減る変更だけです。幹事構成も想定発行価格も変更ありません。多分アゲアゲの展開でしょう。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場予定 | 7月15日 |

| BB期間 | 6月30日~7月06日 |

| 企業ホームページ | https://gmo-fg.com/ |

| 事業の内容 | クレジットカード、デビットカード、電子マネー、ポイント等による対面型決済を行う決済端末の提供及び決済処理サービス |

【手取金の使途】

手取概算額570百万円及び「1 新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限162百万円については、事業拡大に向けてシステム及びサービスの開発資金の一部として充当する予定であり、具体的な内容及び充当時期は、以下のとおりであります。

①決済システムの能力増強等に対応するためのシステム投資として592百万円

②新規サービスの開発投資資金として40百万円

③業務系システムの処理能力を増強するため等のシステム投資として100百万円※有価証券届出書(EDINET)抜粋

目次まとめ

GMOフィナンシャルゲート(4051)IPOの業績と事業内容

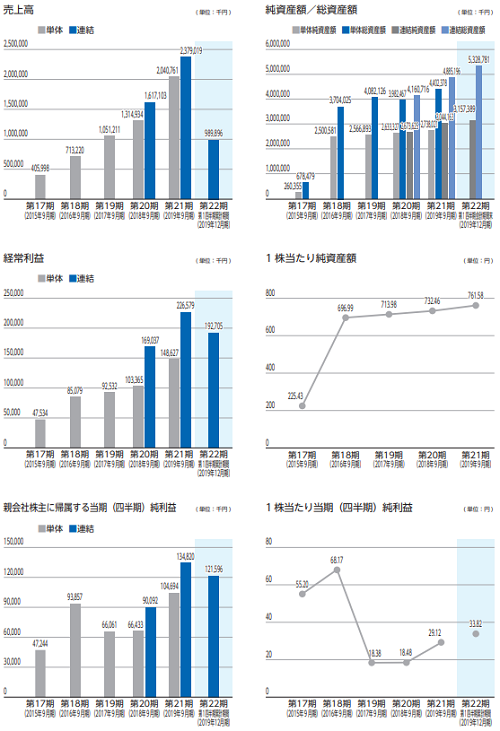

売上・利益ともに好調に推移し今後も期待できそうです。電子決済などが当たり前になってきたため成長率が高いと思います。前期売上23.8億円で利益が1.3億円になっています。

同社グループは、同社(GMO-FG)と連結子会社のグローバルカードシステム株式会社(GCS)、GMOデータ株式会社(GMO-DATA)の計3社から構成されています。

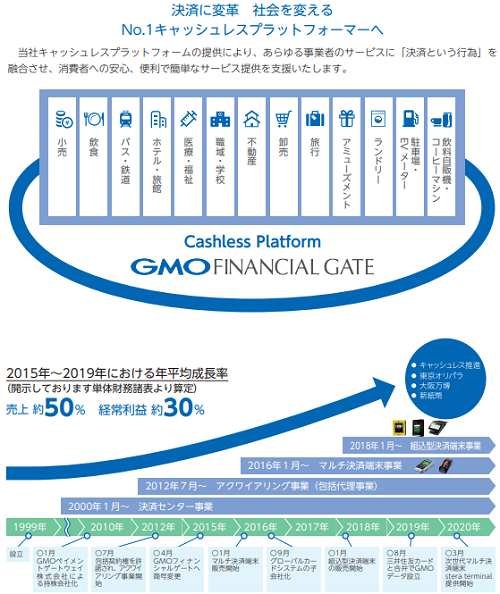

電子商取引(EC)事業者を対象とする非対面決済サービス事業を展開するGMOペイメントゲートウェイ(3769)の連結子会社として、キャッシュレス決済市場において対面決済サービス事業を行っています。

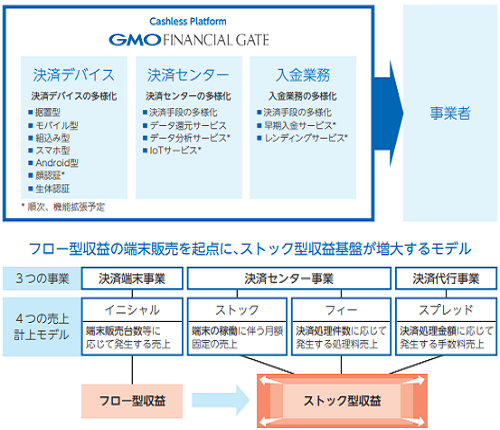

同社グループは提供する対面決済サービスで、サービスの内容に従って「イニシャル」「ストック」「フィー」「スプレッド」の4つに売上を区分しています。

決済処理サービスにおいては、決済端末販売によりイニシャルが計上され、決済端末の稼働数の増加によりストック・フィーが増加します。決済代行サービスにおいても、決済端末販売によりイニシャルが計上され、加盟店獲得がストック・フィーの増加とともにスプレッドの増加につながっています。

セグメントは対面決済サービス事業を単一の報告セグメントになっています。

イニシャル(イニシャル売上)は端末販売台数などによる売上です。ストック(固定費売上)は端末稼働による月額固定による売上です。

フィー(処理料売上)は決済処理件数に応じた対価を請求する処理売上です。スプレッド(加盟店売上)は決済代行サービスの提供によって得られる売上になります。

決済処理サービスでは小売・飲食等の加盟店が消費者に商品・サービスを販売する際に必要な、クレジットカード会社等の決済事業者の与信情報処理サービスおよび売上情報処理サービスを提供しています。

決済情報の伝送について電気通信事業法に基づく届出電気通信事業者として、日本クレジットカード協会(JCCA)の共同利用システムに参加し、CCT(決済端末)の提供と「CCTセンター」と呼ばれる決済情報処理センターを運営しています。

キャッシュレス決済市場における技術革新の取り込みや経済合理性の高さの観点から、グローバルメーカー製の決済端末を調達し加盟店に提供しています。

また決済端末に搭載する決済アプリケーションは、開発要件定義を自社で行い、開発作業はグローバルメーカー日本支社や日本認定代理店に委託しています。

決済端末アプリ開発作業を外部に委託することで、自社技術要員は主に決済情報処理センター側の機能開発やセキュリティ強化に注力することが可能となり、決済端末と決済情報処理センターが一体となったソリューションサービスの展開を実現しているそうです。

決済代行サービスはCCT(決済端末)を擁するCCTセンターとして、加盟店に対する決済データ処理料およびロール紙の請求を行わないモデルで、設立当初から決済処理サービスを提供しています。

加えて2012年より、クレジットカード会社と包括加盟店契約を締結し、加盟店審査や申込みなどの煩雑な手続きを一括処理できるCCTセンターとして、決済代行サービスを展開しています。包括加盟店契約は加盟店の決済金額に応じたスプレッド収益をもたらすそうです。

同社グループは、これまでに多種多様な業種の加盟店へ決済端末を提供しています。

飲食店には据置型決済端末、タクシーにはモバイル型決済端末、大学病院やゴルフ場・駐車場には自動精算機搭載の決済端末など様々な業種の加盟店のキャッシュレス決済シーンで最適な決済端末を用意しています。

提供する決済端末はNFCカードリーダー機構やPin pad機構やプリンターが一体となったオールインワン型になり、更に内蔵カメラや外付けスキャナーでバーコードやQRコードの読み取りも可能です。

GMOフィナンシャルゲート(4051)IPO仮条件と公開価格の日程

| 想定価格 | 2,420円(再承認で変更なし) |

| 仮条件 | 2,420円~2,540円 |

| 公開価格 | 7月07日 |

想定発行価格から試算される市場からの吸収金額は約10.9億円です。オーバーアロットメントを含めると約12.5億円になります。上場規模は通常サイズになるため地合いがあまり悪くなければクリアーしてきそうです。

親会社のGMOペイメントゲートウェイ(3769)が絡んだ上場になり、またGMOグループの一部が上場します。イメージはそれほど悪くなく結果を残せる企業だと思っているので今後に期待したいと思います。

GMOフィナンシャルゲート(4051)IPOの幹事団詳細と会社データ

| 公募株数 | 240,000株(変更なし) |

| 売出株数 | 209,800株⇒ 208,800株 |

| 公開株式数 | 449,800株⇒ 448,800株 |

| OA売出 | 67,400株⇒ 67,300株 |

| 引受幹事 | 大和証券(主幹事) SMBC日興証券 みずほ証券 いちよし証券 丸三証券 |

| 委託見込 | GMOクリック証券 DMM.com証券(PR) SBIネオトレード証券 |

当選を狙いたいIPOが登場したため積極的に抽選参加を行いたいと思います。大和証券からの申し込みを中心としつつSMBC日興証券などからも積極的に申込みを行いたいと思います。

あとはGMOグループ関係のIPOになるためGMOクリック証券からの委託申し込みが出来るはずです。※追記、GMOクリック証券で正式に取扱いが発表されました

しかも当選者が毎回多い?ので口座を開設している方は申し込んでおいたほうがよいです。株数もOA含めて516,100株ありますからね!

GMOクリック証券は一般信用売建もできるため優待クロスを楽しむ方にもメリットある企業です。手数料や金利も低いためお勧めの証券会社です。

株式売買手数料や信用取引手数料がどの証券会社も安くなってきたので優待クロスもやりやすいです。

IPO抽選が行われている岡三オンラインなども強烈な手数料体系を行っているので口座があれば取引してみるとコスト削減になると思います。

GMOフィナンシャルゲートの会社設立は1999年9月07日、本社住所は東京都渋谷区道玄坂一丁目14番6号、社長は杉山憲太郎氏(41歳)です。※2020年3月25日時点

従業員数36人(臨時雇用者12人)、平均年齢39.9歳、平均勤続年数3.6年、平均年間給与約788万円です。連結従業員数は47人になり臨時雇用者12人です。

GMOフィナンシャルゲート(4051)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| GMOペイメントゲートウェイ株式会社 | 2,332,590株 | 60.39% |

| 株式会社ケイ・エム・シー | 225,000株 | 5.83% |

| 三菱UFJキャピタル3号投資事業有限責任組合 | 217,380株 | 5.63% |

| 大和ベンチャー1号投資事業有限責任組合 | 189,840株 | 4.92% |

| 豊山 慶輔 | 161,490株 | 4.18% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人であるGMOペイメントゲートウェイ株式会社、髙野明、倉田秀喜、若杉憲吾、並びに当社の株主である増田智哉 ~中略~ その他23名については、主幹事会社に対し、元引受契約締結日から上場日後180日目(2021年1月10日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨を合意しております。

また当社株主であるケイ・エム・シー、三菱UFJキャピタル3号投資事業有限責任組合、大和ベンチャー1号投資事業有限責任組合、SMBCベンチャーキャピタル1号投資事業有限責任組合 ~中略~ びに上記に含まれない当社の新株予約権者である村松竜、礒崎覚、久田雄一、宮元周一及びその他6名については主幹事会社に対し、元引受契約締結日から上場日後90日目(2020年10月12日)までの期間、主幹事会社の事前の書面による同意なしには当社普通株式の売却等(ただし、当社普通株式の売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う株式会社東京証券取引所取引での売却等を除く)を行わない旨を合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 381,800株 | 85.07% |

| SMBC日興証券 | 40,300株 | 8.98% |

| みずほ証券 | 13,400株 | 2.99% |

| いちよし証券 | 8,900株 | 1.98% |

| 丸三証券 | 4,400株 | 0.98% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 3,000円~3,500円

※ファーストインプレッション

第二弾⇒ 3,500円~4,000円

※仮条件発表後

GMOフィナンシャルゲート初値予想と市場コンセサンス

3,500円~4,000円

※前回の初値予想は2,400円~3,500円でした

修正値5,800円~7,600円

再修正値3,800円~5,000円

新型コロナ感染症による業績影響はなく逆に好調となっているそうです。ただ早めに上場を行い逃げ切りたいと言った観測も多少あります。親子上場にも関わらずベンチャーキャピタル出資が多いとい内容も取上げられているようです。

2020年9月期の連結業績予想では売上32.1億円、経常利益3.1億円の増収増益になるそうです。前期比較だと売上が34.9%増、経常利益35.2%増になります。四半期利益も前期比41.8%増の1.9億円の予想が出ています。

EPS52.37なのでPERが48.50倍、BPS930.66なのでPBRが2.73倍になります。配当や優待はありません。前回の承認と内容は殆ど変更されていません。

初値に影響を与えそうなのはベンチャーキャピタル保有株が3,810円以上で外れることです。このため大手初値予想も4,000円を目処にしているようです。VCが売らなければ初値がもう少し上昇するかもしれない期待があります。

GMOフィナンシャルゲート(4051)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2016年1月01日~2025年12月31日 | 61,500株 発行価格35円 |

| 2018年12月03日~2026年10月30日 | 147,900株 発行価格967円 |

| 2020年9月29日~2028年8月28日 | 57,870株 発行価格1,167円 |

ロックアップは90日間(2020年10月12日)と180日間(2021年1月10日)にわかれ90日間分にロックアップ解除倍率1.5倍の設定があります。主にベンチャーキャピタルや新株予約権者が多いようです。

ストックオプションの株数残や発行価格は上記のようになります。209,400株が行使期限に入るようですが新株予約権者には基本的にロックアップが掛かるようです。

時価総額は東証データの上場時発行済み株式数の3,835,170株から算出すると想定価格ベースで約92.8億円になります。

上場市場はマザーズで終わらず東証1部を将来的に狙ってきそうな気がします。政府が後押しする政策とも相性が良いため企業規模拡大に期待できそうです!

![]() アイキューブドシステムズ幹事も完全抽選で当選期待です⇒ マネックス証券

アイキューブドシステムズ幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想