室町ケミカル(4885)上場とIPO初値予想【幹事配分や独自評価あり】

室町ケミカル(4885)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はジャスダックで主幹事は野村證券が引受けます。

上場規模は約13.0億円で公開株数1,470,000株、オーバーアロットメント220,500株です。想定発行価格は770円になっています。

同日上場のcoly(4175)のほうが人気が見込めそうですけど、室町ケミカルも悪くありません!

| 業 種 | 医薬品 |

| 上場市場 | JASDAQスタンダード |

| 上場予定 | 2月26日 |

| BB期間 | 2月08日~2月15日 |

| 企業ホームページ | https://www.muro-chem.co.jp/ |

| 事業の内容 | 医薬品の製造・販売、健康食品の企画・製造・販売、イオン交換樹脂の販売・加工 |

【手取金の使途】

手取概算額683,148千円については、「1新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限156,202千円と合わせて、①医薬品製造設備導入の費用の一部として539,350千円、②借入金返済の充当分として300,000千円を充当する予定です。

※有価証券届出書(EDINET)抜粋

目次まとめ

室町ケミカル(4885)IPOの業績と事業内容

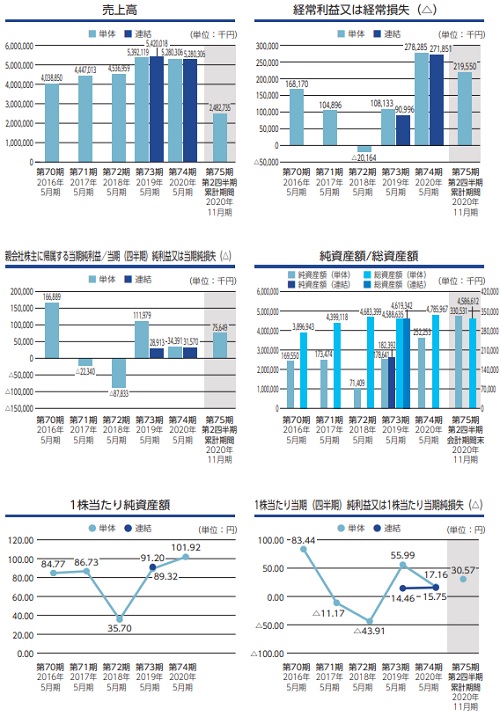

業績は黒字となっていますが数年前まで赤字だったようです。老舗企業なので上場することに今更感がある気がします。ジャスダック上場なのは安定感がる証拠でしょう。

売上の割に利益が低いようです。ただコロナ禍でも収益は落ちていないそうです。同社は1917年に売薬の製造販売を目的として設立されて以降、医薬品をはじめとしたさまざまな事業に取り組んでいます。

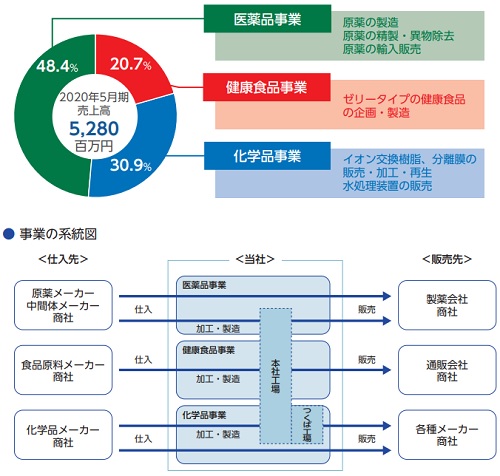

現在は医薬品・健康食品・化学品の3つの事業を軸に、長年培ってきた化学技術を核とした技術を活かし、製品・サービスを提供しているそうです。

主力事業は医薬品事業になり原薬の販売・製造を主に行っています。中国、インド、オランダなどの原薬メーカー等から国内の製薬会社や医薬品商社の求める原薬を調達する他、自社での原薬合成、原薬の異物除去や精製などの加工を行い販売しています。

室町ケミカルは原薬商社としての機能と原薬メーカーとしての機能をあわせ持っています。

その為、商社としての経験から原薬製造のための原料や中間体を海外メーカーから直接調達でき、メーカーとしての経験から自社試験による時間短縮・コスト削減、開拓した調達先の品質向上指導などにより付加価値を高めることができるそうです。

健康食品事業では、主にスティックゼリータイプの健康食品の企画・製造を行っています。

健康食品の通信販売を行う会社や健康食品メーカーなどからの受託製造を主に行っており、商品設計から関わるODMが大多数を占めているそうです。

化学品事業では、液体処理関連製品の販売・加工を主に行っており、主力製品はイオン交換樹脂および分離膜になります。

イオン交換樹脂や分離膜は、純水(不純物を含まない水)の製造をはじめ、液体の精製、濃縮、脱色、金属回収など様々な用途に活用されています。

国内外のメーカーから様々な性能のイオン交換樹脂や分離膜を仕入れ販売する他、用途に合わせて洗浄や加工などを行い、主に国内の化学メーカーや機械メーカー、商社などへ販売しています。

またイオン交換樹脂や分離膜の再生処理も行っているそうです。

室町ケミカル(4885)IPO仮条件と公開価格の日程

| 想定価格 | 770円 |

| 仮条件 | 770円~820円 |

| 公開価格 | 2月16日 |

想定発行価格から試算される市場からの吸収金額は約11.3億円です。オーバーアロットメントを含めると約13.0億円になります。上場規模は軽量級なので初値利益が狙えると思います。

IPOとして考えると人気が見込めない事業なので初値2倍に届けば大成功だと思います。

ベンチャーキャピタル出資がないことはプラス材料だと思います。老舗企業はあまり人気化しないんですよね。

室町ケミカル(4885)IPOの幹事団詳細と会社データ

| 公募株数 | 970,000株 |

| 売出株数 | 500,000株 |

| 公開株式数 | 1,470,000株 |

| OA売出 | 220,500株 |

| 引受幹事 | 野村證券(主幹事) FFG証券 みずほ証券 SBI証券 大和証券 楽天証券 岡三証券 |

| 委託見込 | 岡三オンライン SBIネオトレード証券 |

野村證券主幹事で株数が多いため当選を狙えるかもしれん。IPOも集中していない時期なので当選確率は低くなりそうです。FFG証券以外の幹事で申込めそうなので全力申込をします。

ただ地方企業なので買いが集中するようなことはないでしょう。事業も魅力が薄いですからね。SBI証券でIPOチャレンジポイントを貯めながら他の証券会社からも抽選に参加したいと思います。

SBIネオトレード証券ではまだ取扱いが発表されていませんが、主幹事だけの取扱いなのか平幹事も取扱いなのかわかりません。前受け金不要なので口座だけは用意しておきましょう。委託幹事はブックビルディングは始まってから取扱いの発表があったりしますからね。

それとイークラウドに投資家登録するとAmazonギフト券が貰えます。投資実行でさらにAmazonギフト券が上乗せされるためお得です。数千円分貰えますからね。

キャンペー内容は下記記事でしっかりまとめています!

室町ケミカルの会社設立は1947年7月07日、本社住所は福岡県大牟田市新勝立町一丁目38番5、社長は青木淳一氏(55歳)です。※2021年1月22日時点

従業員数は191人(臨時雇用者56人)、平均年齢39.5歳、平均勤続年数7.0年、平均年間給与約428万円です。

室町ケミカル(4885)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 村山 哲朗 | 1,100,000株 | 37.85% |

| 村山 ひとみ | 500,000株 | 17.21% |

| 青木 淳一 | 325,000株 | 11.18% |

| 室町ケミカルグループ | 225,000株 | 7.74% |

| 服部 英法 | 150,000株 | 5.16% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である村山哲朗並びに当社株主である青木淳一、服部英法、大辻正高及び穗苅久美は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年5月26日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 1,323,000株 | 90.00% |

| FFG証券 | 44,100株 | 3.00% |

| みずほ証券 | 29,400株 | 2.00% |

| SBI証券 | 29,400株 | 2.00% |

| 大和証券 | 14,700株 | 1.00% |

| 楽天証券 | 14,700株 | 1.00% |

| 岡三証券 | 14,700株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,100円~1,400円

※ファーストインプレッション

第二弾⇒ 1,200円~1,500円

※仮条件発表後

初値予想と市場コンセサンス

室町ケミカルの初値予想をリサーチして記載します。

初値予想1,000円~1,500円

修正値1,200円~1,500円

仮条件が上振れし770円~820円に決定しました。吸収額は11.3億円~13.9億円になるため一般的な上場となりそうです。業績に少し問題があるように感じますが、神戸天然物化学(6568)やコーア商事ホールディングス(9273)の爆上げなども製薬系のIPOで確認できているため買われる見込みが高いようです。

どうなるのかわかりませんが初値期待が見込めるIPOは全部申し込みでしょう!老舗企業だから人気がないと考えられていますがJASDAQスタンダードへの上場のため利益見込みがあると考えています。東証2部だと上昇率が低めですがJASDAQ上場なので行けるでしょう。

2021年5月の業績予想は売上47.86億円で経常利益3.01億円となっています。前期比較だと売上-9.4%減、経常利益11.1%減になります。しかし四半期利益が2.02億円で前期比551.6%増となっています。配当金が15円予想されており配当利回りが1.83%になります。株主優待はありません。

また、近年好調な半導体などの電子分野では、使用する薬品の高純度化が求められ、液体処理技術の需要が増すものと同社は考えているようです!

EPS74.33からPERは11.03倍、BPS330.92からPBRは2.48倍になります。VC保有はありませんが初値1.5倍なら成功案件でしょう。

室町ケミカル(4885)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2022年3月14日~2030年3月13日 | 433,850株 発行価格92円 |

ロックアップは90日間(2021年5月26日)、ロックアップ解除倍率は設定がありません。行使期限は迎えていませんが第三者割当や新株予約権に対して保有確約となっています。

ストックオプションの株数残や発行価格は上記のようになります。433,850株あり上場時点で行使されないと思います。

時価総額は東証データの上場時発行済み株式数の3,875,000株から算出すると想定価格ベースで約29.8億円になります。

初値高騰とならなくても利益見込みは強いと思います。初値1.5倍~2倍くらいは期待できるIPOかな?と思っています。

超得!ジョイントアルファでもAmazonギフト券プレゼントやっていました。口座開設だけで貰えるため嬉しいですよね。

東証1部上場が運営しているソーシャルレンディング! 【劣後出資30%は凄すぎ】

私も口座開設して投資をしてみたいと思います。穴吹興産(8928)が直接運営している不動産投資型クラウドファンディングなので魅力があります。

タグ:IPO初値予想