インフォネット上場承認とIPO初値予想【幹事配分や独自評価あり】

インフォネット(4444)IPOが新規上場承認されました。市場は東証マザーズで主幹事はまたSBI証券が引受けます!公開株式500,000株でOAは75,000株、上場規模は約7.8億円と小粒上場となっています。事業はWEBサイト構築を企画デザインからシステム開発、サーバの構築整備保守までワンストップで行う特徴があります。

HTLMなどの特別な技術をもたないWEB担当者でも直観的に作業ができるシステム「infoCMS」を開発し、直接・間接を問わず幅広く事業展開をしています。IT系になるためIPOでも人気の業種です。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 6月25日 |

| BB期間 | 6月07日~6月13日 |

| 企業ホームページ | https://www.e-infonet.jp/index.html |

| 事業の内容 | WEBサイトの構築およびそのコンテンツを構築・管理・更新できるシステム(CMS:コンテンツ管理システム)、その他システムアプリケーションの開発・販売およびクラウドホスティングサービス、ASPサービスの提供 |

【手取金の使途】

手取概算額362,600千円については、主に事業拡大のための人件費、業容拡大のためのオフィス増床等に伴う費用、会社認知度向上及び製品拡販のための広告宣伝費、CMS関連製品・サービス及びAI関連製品・サービスの新機能開発等にかかる研究開発費に充当する予定です。具体的には以下のとおりであります。

①営業部門人員、製作部門人員の採用にかかる採用費及び人件費として123,000千円

②事業及び人員拡大に伴う本社オフィス増床等に伴う費用として60,000千円、佐賀支社の人員拡大に伴うオフィス増床費用として5,000千円、業容の拡大に伴う福井支社サーバのクラウド環境への移行費用として20,000千円

③会社認知度向上及び製品拡販のための広告宣伝費として77,000千円

④CMS関連製品・サービス及びAI関連製品・サービスの新機能開発等にかかる研究開発費として77,600千円

また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

インフォネット(4444)IPOの業績と事業内容

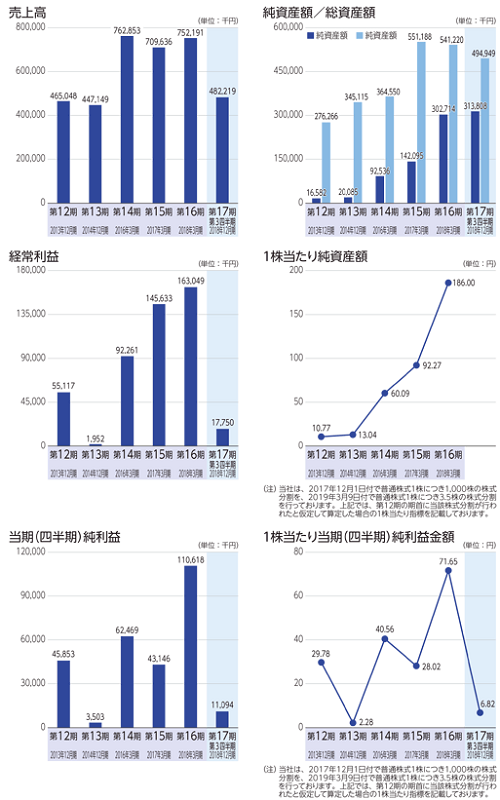

売上・利益ともに前期まで良さそうですが今期四半期予想を知りたいところです。営業利益や経常利益が大きく減っているのは管理部門の強化に伴って給与手当等の人件費が増加したためだと言うことです。となると来期に期待ができるかもしれません。

自社製品としてのコンテンツ・マネジメント・システム(CMS)である「infoCMC」を開発している企業です。この他には、WEBサイト構築及びWEBサイトにかかるサーバ環境の構築整備・システム運用保守を行っています。

さらに、WEBサイト運用を補助する目的としても利用できる周辺商品である、顧客管理システム「infoCRM」や人工知能搭載型チャットボットシステム(文章や音声で自動的に返答や会話を行うプログラム)「Q&Ai」等を開発し、WEBサイトに紐づく様々な課題解決の幅を広げいます。

「infoCMC」ではこれまでCMSに必要だった人的なコストや金銭的なコスト、時間的なコストが必要なく、FTPやHTLM、CSSといった専門知識が必要となる処理については全てシステム側で行われるようプログラムが組み込まれています。

更新目的となる文章、画像等の情報のみを準備すれば専門知識がなくともワードやエクセル等の一般的なPCの操作経験を有していれば、誰もが容易に更新作業を行うことが可能です。

同社が提供するinfoCMCにおいては、表示される画面そのままに編集を行うことが可能となるよう、編集画面の操作性についても更なる工夫がなされた設計となっています。制作したWEBサイトは1,300サイトを超えているそうです。

「infoCRM」は企業が保有する顧客情報を統合的に管理するシステムになり、単に顧客管理に留まらず、顧客情報と社員情報を結び付け、SFA(営業支援)機能、サポート業務の支援機能、広報・マーケティング業務の支援機能等、戦略的な顧客管理の実践に必要とされるあらゆるモジュールがラインナップされた統合型CRMシステムとなっています。

WEBサイトからの問い合わせや資料請求、、受発注データを顧客情報とともに直接CRM(顧客管理システム)にデータ連携することにより、情報を一元管理することができます。

WEBサイト管理部門のみならずこれらの情報を必要する営業部門、商品開発部門、広報部門等の各部門は、インターネット上でinfoCRMにアクセスすることで必要な情報を入手し、その後の対応も履歴付きで記録することができます。

これらにより相互の情報共有も行う事が可能となり、WEBサイトをはじめとしたオウンドメディアのより戦略的な運営が可能となるそうです。

インフォネット(4444)IPO仮条件から公開価格の日程

| 想定価格 | 1,350円 |

| 仮条件 | 1,350円~1,490円 |

| 公開価格 | 6月14日 |

想定価格から試算される市場からの吸収金額は約6.8億円です。オーバーアロットメントを含めると約7.8億円になります。上場規模は10億円を切っていることから買い需要旺盛だと考えられます。

ただ今期利益が前期に比べて大幅に減っていることは気になります。ホームページ作成やコンテンツ管理システムなどを行っている企業なので基本は人気だと思います。

しかし、今期売上が第3四半期開示で15.5%増にもかかわらず営業利益が69.5%減になっているようです。経常利益も69.7%減です。上場するタイミングがいまいちだと感じますが人員増加で人件費が必要だったようなので売上が上がれば問題ないかもしれません。

インフォネット(4444)IPOの幹事団詳細と会社データ

| 公募株数 | 300,000株 |

| 売出株数 | 200,000株 |

| 公開株式数 | 500,000株 |

| OA売出 | 75,000株 |

| 引受幹事 | SBI証券(主幹事) SMBC日興証券 藍澤證券 極東証券 岩井コスモ証券 東洋証券 むさし証券 エイチ・エス証券 岡三証券 岡三オンライン 丸三証券 東海東京証券 エース証券 |

主幹事SBI証券だと200株配分が濃厚だと思います。ただバルテスのIPOチャレンジボーダーが295P前後で200株配分だったことを考えると100株の可能性もあります。

勝手な予想ですが200株配分に変更されたのかな?と感じました。たまに複数配分の基準がわからなくなるのは面白いと思いますが益々予想が難しくなります。何とか50万円くらいの利益を獲得したいので私はポイントを温存しています。まだ少ないですけど頑張っています!

後期型抽選は岩井コスモ証券だけになり、前受け金不要は岡三オンラインとエイチ・エス証券、むさし証券となっています。ネット申し込みが出来ない証券会社も幹事入りしているので申し込めるところから申し込んでおきたいと思います。

会社設立は2002年10月15日、本社住所は東京都千代田区大手町一丁目5番1号、社長は岸本誠氏(38歳)です。従業員数78人、平均年齢35.2歳、平均勤続年数3.5年、平均年間給与約460万円です。

インフォネット(4444)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| フォーカス | 1,146,250株 | 63.28% |

| アライアンスパートナー | 262,500株 | 14.49% |

| ベクトル | 87,500株 | 4.83% |

| パスファインダー | 77,000株 | 4.25% |

| 岸本 誠 | 45,500株 | 2.51% |

| SEホールディングス・アンド・インキュベーションズ | 35,000株 | 1.93% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である株式会社フォーカス、当社株主である株式会社パスファインダー、Link Asia Capital株式会社及び岸本誠は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2019年12月21日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)は行わない旨合意しております。

また、当社株主である株式会社アライアンスパートナー及びSEホールディングス・アンド・インキュベーションズ株式会社は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2019年12月21日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)は行わない旨合意しております。

インフォネットIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| SBI証券 | 440,000株 | 88.00% |

| SMBC日興証券 | 15,000株 | 3.00% |

| 藍澤證券 | 5,000株 | 1.00% |

| 極東証券 | 5,000株 | 1.00% |

| 岩井コスモ証券 | 5,000株 | 1.00% |

| 東洋証券 | 5,000株 | 1.00% |

| むさし証券 | 5,000株 | 1.00% |

| エイチ・エス証券 | 5,000株 | 1.00% |

| 岡三証券 | 5,000株 | 1.00% |

| 丸三証券 | 5,000株 | 1.00% |

| 東海東京証券 | 2,500株 | 0.50% |

| エース証券 | 2,500株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

インフォネットIPOの直感的初値予想

第一弾⇒ 2,200円

※ファーストインプレッション

第二弾⇒ 3,400円~4,000円

※仮条件発表後

インフォネットIPOの初値予想

3,000円~4,000円

仮条件が想定発行価格よりも140円引き上げられた。吸収額はOAを含め約8.6億円、株数は575,000株とそこそこあります。IPOでは人気業種なのでそれだけ機関投資家からの買い需要も見込めるのだろうか。

ベンチャーキャピタル出資は少なく株主構成も悪くない。ただし似たような企業は多いためそれほど高くまで買われるわけではなさそうです。EPS72.11でPER20.66倍、BPS471.04からPBRは3.16倍になります。

今期は増収増益見込みで経常利益は12.8%前期よりも増える見込みです。営業利益は15.8%増と伸び率がそこそこあります。IPOに当選すれば爆益か?と思われるがIPOチャレンジポイントを使って100株配分だと泣けてくる。ポイントボーダーは360P~400Pあたりか?

インフォネット(4444)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2020年3月2日~2028年3月01日 | 183,925株 発行価格572円 |

ロックアップは180日間(2019年12月21日)、ロックアップ解除倍率1.5倍適用はアライアンスパートナーとSEホールディングス・アンド・インキュベーションズの2社になります。ストックオプションの株数残や発行価格は上記のようになり、行使期限に入っている株はありません。

時価総額は東証データの上場時発行済み株式数の1,927,500株から算出すると想定価格ベースで約26億円になります。初値2倍で50億円クリアーですね。

WEBサイト構築や保守などを全般的に行う企業になり、IPOでは人気なので地合いが良ければ初値2倍程度はクリアーしてきそうです。公式サイトの制作実績からも大手企業や財団法人など幅広い実績があります。

情報サービス産業を取り巻く環境は、大手企業のIT投資が増加基調にあり、国内CMS市場においてもマーケティング・ツールとしてのWEBサイトの重要性が増してきているそうです。

こほ他にもWEBサイトの多言語対応やモバイル・スマートフォン対応を進める企業が増加していることを背景として国内CMS市場が好調に推移し同社には追い風のようです。

前受け金不要でIPO抽選に参加できる企業が増えました⇒ 松井証券

タグ:IPO初値予想