アイペット損害保険(7323)IPO新規上場 | 初値予想と幹事情報

アイペット損害保険(7323)IPOが東証マザーズに新規上場承認されました。大和証券が主幹事で市場からの吸収額は約20億円です。株数は80万株程度あるため当選期待はあると思います。IPO人気が続いていますがそろそろまとまった利益が欲しいところです。ペット保険加入者数はここ数年で大きく増加しているため注目されている事業です。

アイペットの収益構造は動物病院と提携し保険を進めているようです。その他自社WEBサイトを通じた申し込みとなっています。

動物病院の提携は全国で4,400病院となっていて、売上は順調に伸びているようです。しかし利益がまだ追いついていないようです。それでもペット保険IPOは人気になると思いますけどね。

| 業 種 | 保険業 |

| 上場市場 | マザーズ |

| 公開予定 | 4月25日 |

| BB期間 | 4月10日~4月16日 |

| 企業ホームページ | http://www.ipet-ins.com/ |

| 事業の内容 | ペット保険事業 |

【手取金の使途】

手取概算額1,159,000千円及び「1 新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限266,085千円については、基幹システム開発にかかる設備投資及び開発費用として平成29年10月から平成31年11月までに535,000千円を、業務支援システム開発にかかる設備投資費用として平成30年4月から平成32年3月までに440,000千円、商品対応システムにかかる設備投資費用として平成31年11月から平成32年3月までに70,000千円、業務支援システム開発にかかる設備投資費用として平成30年4月から平成32年3月までに440,000千円、商品対応システムにかかる設備投資費用として平成31年11月から平成32年3月までに70,000千円、また、事業拡大及び人員増加に伴う札幌支店の移転にかかる建物等の投資として平成30年10月から平成30年12月までに8,000千円、本社増床にかかる敷金及び内装等の設備資金として平成30年11月から平成31年1月までに154,000千円、青森事業所の移転にかかる敷金及び内装等の設備資金として平成31年10月から平成31年12月までに198,000千円を充当する予定であります。

目次まとめ

アイペット損害保険(7323)IPOの業績と事業内容

業績面では売上は保険契約の増加とともに拡大し続けています。しかし利益が思ったほど伸びていないようです。今期は現在のところ赤字となっていますが、調べると事業規模拡大に向け基幹システムの開発をしていたが、開発作業の遅延に伴い今後の開発計画を見直した結果、特別損失として固定資産処分損256百万円を計上しているとあります。予想したとおりに事業が進まなかったんですね。次期では改善するでしょう。

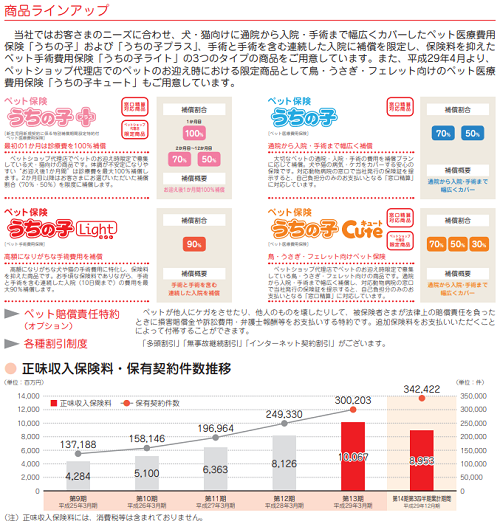

取り扱っている商品は4つあります。

顧客ニーズに合わせ、犬や猫向けに通院から入院(手術)まで幅広くカバーしたペット医療費用保険「うちの子」「うちの子プラス」、手術と手術を含む連続した入院に補償を限定し保険料を抑えたペット手術費用保険「うちの子ライト」、ペットショップ代理店でのペットのお迎え時における限定商品として鳥・うさぎ・フェレット向けのペット医療費用保険「うちの子キュート」があります。

契約件数も上記画像のように伸びていることから今後の売上は伸び続けるはずです。

統計によると3世帯に1世帯はペットを飼っているそうです。しかし保険加入世帯は13%以下となっているようです。今後どんどん増えそうな気がします。

ペットの意見や要望、質問などを受け付けているコンタクトセンターも用意され、ペット保険では初となる優秀賞も獲得しているそうです。また、契約者専用ページも用意され、マイページ登録することによりパソコン、スマートフォンおよびタブレットにより、契約内容の確認や変更、保険金請求に関する各種手続きも可能だそうです。

アイペット損害保険(7323)IPO仮条件から公開価格の日程

| 想定価格 | 2,600円 |

| 仮条件 | 2,600円~2,850円 |

| 公開価格 | 4月17日 |

想定価格から試算される市場からの吸収金額は約17.8億円です。

オーバーアロットメントを含めると約20.5億円になります。

上場規模に荷もたれ感がありますが、ここ最近の上場銘柄の初値からも不安はありません。そもそもペット保険はまだまだ人気だと思うため初値は大きく上昇すると考えています。

アイペット損害保険(7323)IPOの幹事団詳細と会社データ

| 公募株数 | 450,000株 |

| 売出株数 | 234,700株 |

| 公開株式数 | 684,700株 |

| OA売出 | 102,700株 |

| 引受幹事 | 大和証券(主幹事) SMBC日興証券 マネックス証券 岡三証券 岡三オンライン いちよし証券 SBI証券 |

当選を狙うなら大和証券からの申し込みは必要です。SBI証券は必ずIPOチャレンジポイントを頂いておきましょう。他の証券会社からの当選は難しいように思います。運が良ければマネックス証券の完全抽選で当選するかもしれません。

会社設立は2004年5月と実績があります。本社は東京都港区六本木にあり社長は山村鉄平氏となります。

従業員数は365人(臨時雇用者35人)、平均年齢は33.8歳と若い集団です。平均勤続年齢は3.2年、平均年間給与約365万円です。

アイペット損害保険(7323)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社ドリームインキュベータ | 3,034,002株 | 61.43% |

| みずほ証券プリンシパルインベストメント株式会社 | 234,700株 | 4.75% |

| YCP Holdings Limited | 234,000株 | 4.74% |

| 株式会社フォーカス | 234,000株 | 4.74% |

| 双日株式会社 | 234,000株 | 4.74% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人であるみずほ証券プリンシパルインベストメント株式会社、大株主であり貸株人である株式会社ドリームインキュベータ、並びに当社の株主である、YCP Holdings Limited、株式会社フォーカス、双日株式会社、株式会社ソウ・ツー、アイペット損害保険従業員持株会、秋元康、山村鉄平、田中聡、工藤雄太、秋元伸介、株式会社Y&N Brothers、萩野研介、有岡正裕、河村陽介、中川裕之、山森康平、安田正、東谷徹、近藤哲平、久保浩規、平田倫広、湯川敬介、朝井秀尚、安部みゆき、谷地又健一、江頭伸哉、前田兄太、殿川一徳、河西正人、横山亜弓、佐々木亜沙美、首藤真樹、千葉和代及び入江穂は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後90日目(平成30年7月23日)までの期間(以下、「ロックアップ期間」という。)、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及び当社普通株式の売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、株式会社東京証券取引所取引での売却等を除く。)を行わない旨を合意しております。

当社の新株予約権を保有する山村鉄平、田中聡、工藤雄太、青山正明及び有岡正裕は、主幹事会社に対し、ロックアップ期間中は主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した当社普通株式の売却等(ただし、新株予約権行使により取得した当社普通株式の売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う株式会社東京証券取引所取引での売却等を除く。)を行わない旨を合意しております。

アイペット損害保険IPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 大和証券(主幹事) | 602,600株 |

| SMBC日興証券 | 13,700株 |

| マネックス証券 | 34,200株 |

| 岡三証券 | 13,700株 |

| いちよし証券 | 13,700株 |

| SBI証券 | 6,800株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

アイペット損害保険IPOの直感的初値予想

第一弾⇒ 3,600円

※ファーストインプレッション

第二弾⇒ 4,000円

※仮条件発表後

アイペット損害保険IPOの大手初値予想

3,500円~4,000円

その後4,000円~4,500円

アイペット損害保険(7323)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成22年3月28日~ 平成30年2月01日 | 2,500株 発行価格913円 |

| 平成23年1月30日~ 平成30年2月01日 | 550株 発行価格913円 |

| 平成23年7月01日~ 平成31年6月30日 | 940株 発行価格913円 |

| 平成24年7月01日~ 平成32年6月28日 | 1,320株 発行価格913円 |

| 平成30年5月28日~ 平成38年3月23日 | 219,000株 発行価格640円 |

| 平成31年2月25日~ 平成38年3月23日 | 20,000株 発行価格640円 |

ロックアップは90日間で1.5倍のロックアップ解除倍率となります。ベンチャーキャピタルにはロックアップが設定されています。

ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の5,147,467株から算出すると想定価格ベースで約133.8億円になります。

類似企業で近いのはアニコムホールディングス(8715)になると思います。企業規模の違いはありますが、上場後の成功例なので似たような思惑で動く可能性は十分あると思います。保険業の類似と言えば他にはSONPOホールディングスやMA&ADインシュアランスグループホールディングス等がありますが、時価総額が全く違い参考にはなりません。やはりアニコムHDですね。

このことからも、買い需要は大きいと思います。

地合いが不安定となっている状況でもIPOは買われる傾向があるためアイペット損害保険にも期待がかかります。ある程度閑散とした市場ではIPOがターゲットになることもありますからね。また、4月はファンドなどの資金も豊富にあることから新規買い期待もできます。

![]() 前受け金不要でIPO抽選に参加できる企業⇒ 岡三オンライン

前受け金不要でIPO抽選に参加できる企業⇒ 岡三オンライン

タグ:IPO初値予想