関通上場とIPO初値予想【幹事配分や独自評価あり】

関通(9326)IPOが新規上場承認されました。市場はマザーズで主幹事はみずほ証券が引受けます。

上場規模は約4.6億円で公開株式数850,000株、オーバーアロットメント127,500株です。株単価が低めなので複数株の注文を行う投資家も多そうです。初値2倍コースの期待はあると思います。

Eコマースを行う企業は増加傾向にあるため同社を利用する企業が今後増えてくると思います。物流サービス事業はネット普及率が高くなり潤っていると感じます。

競合もあると思いますけど同社の場合は勝ち組と言って良さそうですね。これまで成果やノウハウをソフトウエアや新たなサービスとして商品化することも検討しているようです!

| 業 種 | 倉庫・運輸関連業 |

| 上場市場 | マザーズ |

| 公開予定 | 3月19日 |

| BB期間 | 3月03日~3月09日 |

| 企業ホームページ | https://www.kantsu.com/ |

| 事業の内容 | 主にEコマースを展開する顧客の配送センター業務を代行する「EC・通販物流支援サービス」等 |

【手取金の使途】

手取概算額252,940千円に、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限55,131千円を合わせた手取概算額合計上限308,071千円については、設備投資資金に充当する予定であります。

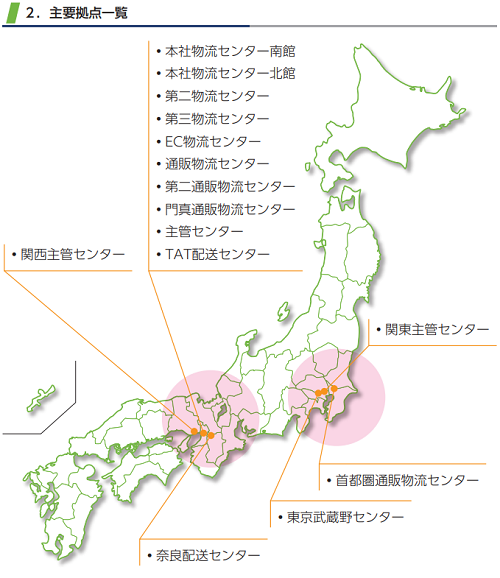

具体的には、2021年2月期にEC・通販物流支援サービスにおけるソフトウエアのバージョンアップを目的に71,000千円、埼玉県和光市に新設の物流センターの物流設備及び付帯設備の一部として1,000千円を充当する予定であります。

また、2022年2月期に埼玉県和光市に新設の物流センターの物流設備及び付帯設備の一部として85,000千円、兵庫県尼崎市に新設の物流センターの物流設備及び付帯設備の一部として151,071千円を充当する予定す。

※有価証券届出書(EDINET)抜粋

目次まとめ

関通(9326)IPOの業績と事業内容

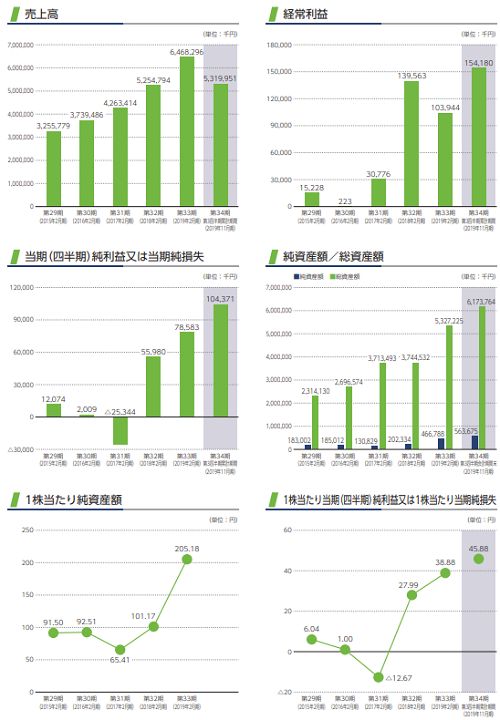

直近の業績は拡大しているため業績面の不安はなさそうです。事業設立時には運送業軽貨物の輸送サービスの提供を目的として、軽サービスを大阪市で行っていた会社です。

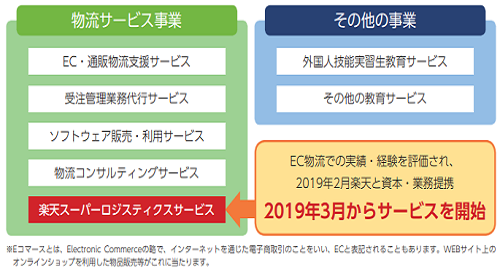

現在は主にEコマース、通信販売事業を展開する顧客の販売商品入庫、在庫管理及び出庫等の配送センター業務を代行するEC・通販物流支援サービスを主たるサービスとして「物流サービス事業」を展開しています。

サービスを提供する中で受注管理業務代行サービス、倉庫管理システム、クラウドトーマス、チェックリストシステム「アニー」などのソフトウエア販売・利用サービスを行います。

また外国人技能実習生教育サービス等、サービス拡充を図りながら事業を展開しています。

EC・通販物流支援サービスは、主にEコマース及び通信販売事業を展開する顧客販売商品の入庫、在庫管理及び出庫等の配送センター業務をお客様から受託し顧客に代わって配送センター業務を行うサービスです。

同社は2000年頃のインターネット通販の黎明期から培ってきたノウハウをもち、そのノウハウを自社開発の倉庫管理システム「クラウドトーマス」に機能として搭載することによりサービス提供を行っています。

受注管理業務代行サービスはEC・通販物流支援サービスの上流工程に位置し、Eコマースを通した購入者注文内容を確認し、電子メール対応や入金確認、出荷指示データ作成等の業務を受託してています。

EC・通販物流支援サービスと連携することで販売活動のバックヤード業務をワンストップでアウトソーシングすることが可能です。

ソフトウエア販売・利用サービスは、自社開発して利用し成果につながったソフトウエアを顧客に利用いただくサービスです。

倉庫管理システム「クラウドトーマス」は倉庫内に保管されている商品(在庫)の数を正確に把握するとともに、倉庫内業務の効率化を実現するためのソフトウエアです。

入荷から出荷、庫内での棚移動を含め在庫のすべての動きをバーコードとそれを読み取るスキャナにより物理的に管理することで、入出庫処理やロケーション管理などを一元的に行うことができるようになります。

楽天スーパーロジスティクスサービスは、2019年2月に楽天株式会社と資本・業務提携し、同年3月に「Rakuten Fulfillment Center Amagasaki」を開設し、サービス提供を開始しています。

楽天株式会社が主に楽天市場の出店者向けに提供する物流サービスである「楽天スーパーロジスティクス」の業務を受託し、これまでのEC・通販物流支援サービスで培ったノウハウを活用して、楽天株式会社の顧客に楽天スーパーロジスティクスサービスを提供しています。

関通(9326)IPO仮条件と公開価格の日程

| 想定価格 | 470円 |

| 仮条件 | 470円~490円 |

| 公開価格 | 3月10日 |

想定価格から試算される市場からの吸収金額は約4億円です。オーバーアロットメントを含めると約4.6億円になります。上場規模が小さく初値上昇率が高そうです!

企業名が漢字なのでいまいち感はあるように思いますが業績好調のため買われるでしょう。初値2倍以上を視野に入れてもおかしくないでしょうね。同日上場があることは懸念されますが、今期業績も増収増益のようです。

関通(9326)IPOの幹事団詳細と会社データ

| 公募株数 | 600,000株 |

| 売出株数 | 250,000株 |

| 公開株式数 | 850,000株 |

| OA売出 | 127,500株 |

| 引受幹事 | みずほ証券(主幹事) SBI証券 SMBC日興証券 エース証券 マネックス証券 岡三証券 極東証券 岩井コスモ証券 むさし証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) SBIネオトレード証券 |

株数が多いため当選は狙えそうです。しかし株単価が低いためまとまった利益は期待できないかもしれません。業績は今期も増収増益で着地するようなので下値は限定的だと思います。営業利益算出で前期比2倍の収益になるようです!

前受け金不要で申し込める証券会社はむさし証券が幹事で入っています。その他は岡三オンラインで委託経由の取扱いが発表されています。

岩井コスモ証券だと後期型抽選が行われるため資金が余っている方は申し込みしておいてよいと思います。エース証券と極東証券は店頭経由の申し込みになるので殆どの方が申込できないでしょう。ただ単元株で配分が行われても利益があまり見込めませんよね。

関通の会社設立は1986年4月28日、本社住所は大阪府東大阪市長田一丁目8番13号、社長は達城久裕氏(59歳)です。※2020年2月16日時点

従業員は229人(臨時雇用者309人)、平均年齢30.6歳、平均勤続年数4.0年、平均給与約339万円です。

関通(9326)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| ロジ・エステート株式会社 | 1,250,000株 | 50.72% |

| 達城 久裕 | 500,000株 | 20.29% |

| 楽天株式会社 | 225,000株 | 9.13% |

| 達城 利卓 | 57,500株 | 2.33% |

| 達城 利元 | 55,000株 | 2.23% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人であるロジ・エステート株式会社、売出人である達城久裕、当社株主かつ新株予約権者である達城利卓、達城利元、達城裕佳、達城太貴、朝倉寛士及び松岡正剛並びに当社新株予約権者である片山忠司及び古川雄貴は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2020年9月14日までの期間(以下「ロックアップ期間」という)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く)等は行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 765,000株 | 90.00% |

| SBI証券 | 17,000株 | 2.00% |

| SMBC日興証券 | 17,000株 | 2.00% |

| エース証券 | 8,500株 | 1.00% |

| マネックス証券 | 8,500株 | 1.00% |

| 岡三証券 | 8,500株 | 1.00% |

| 極東証券 | 8,500株 | 1.00% |

| 岩井コスモ証券 | 8,500株 | 1.00% |

| むさし証券 | 8,500株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 900円~1,100円

※ファーストインプレッション

第二弾⇒ 800円~1,200円

※仮条件発表後

関通初値予想と市場コンセサンス

800円~1,500円

修正値900円~1,100円

インターネット関連になり需要が拡大傾向にあるため業績期待ができそうです。また株単価が低くベンチャーキャピタル出資もないことから需給に問題はなさそうです。

2020年2月の単独業績予想は売上73.9億円、経常利益2.1億円の予想となっています。2月決算なのであまりブレはなさそうです。前期比較をすると売上14.3%増、経常利益103.9%増になります。ちなみに四半期利益は前期比71.8%増の1.3億円を予想しています。

PERはEPS58.99なので8.31倍と低く、PBRはBPS260.79なので1.88倍になります。地合いが悪くても株価設定が低いため買われる可能性が高いでしょう。楽天とも資本業務提携し今後の成長に期待できそうです。

公式ページを見ると物流施設が結構大きいんですよね。冷凍や冷蔵の倉庫も所有しています。

関通(9326)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2020年2月24日~2028年2月23日 | 141,000株 発行価格77円 |

| 2021年2月16日~2029年2月15日 | 48,500株 発行価格660円 |

ロックアップは180日間(2020年9月14日)、ロックアップ解除倍率の記載はありません。ストックオプションの株数残や発行価格は上記のようになります。上場時では141,000株が行使期限に入るようです。

時価総額は東証データの上場時発行済み株式数の2,875,000株から算出すると想定価格ベースで約13.5億円になります。

ネット売買を行うEC店舗が増えたため同社のような事業が成功できていると思います。業績はしばらく伸びそうですけれど新規提携がなければ売上の頭打ち感も出てきそうです。

上場後の取引先拡大に期待するしかないでしょう。現段階では楽天との提携で取引先が増えることに期待でしょうね。

トライオートFXタイアップ特典で現金3,000円上乗せ! 【自動売買】

⇒ トライオートFX

タグ:IPO初値予想