Fast Fitness Japan(ファストフィットネスジャパン)上場とIPO初値予想【幹事配分や独自評価あり】

Fast Fitness Japan(7092)IPOが新規上場承認されました。市場はマザーズで主幹事は野村證券が引受けます。

上場規模は約51.1億円と大きく公開株式数1,800,000株、オーバーアロットメント270,000株になります。株数も多く当選チャンスです。

マシンジムに特化した営業スタイルになり、スタジオプログラムやその利用者による喧騒を感じることなくトレーニングに集中できる環境を提供している企業です。

夜間の無人化営業及びマシンジムへの特化により、人件費・設備費・維持費等を削減したことで、低価格でサービス提供が可能となる特徴があります。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 上場中止 |

| BB期間 | 3月02日~3月06日 |

| 企業ホームページ | https://fastfitnessjapan.jp/ |

| 事業の内容 | 24時間型フィットネスクラブ ”エニタイムフィットネス” の日本におけるマスターフランチャイジーとしてフランチャイズシステムを運営 |

【手取金の使途】

手取概算額3,612百万円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限613百万円と合わせて、連結子会社である株式会社AFJ Projectに対する投融資資金に充当する予定であります。

株式会社AFJ Projectにおいては、当社からの投融資資金を直営店の出店にかかる設備資金として2020年3月期に240百万円、2021年3月期に3,920百万円を充当する予定であります。

また、残額については、2022年3月期の直営店の出店にかかる設備資金の一部として充当する予定であります。なお、具体的な充当時期までは、安全性の高い金融商品等で運用する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

Fast Fitness Japan(7092)IPOの業績と事業内容

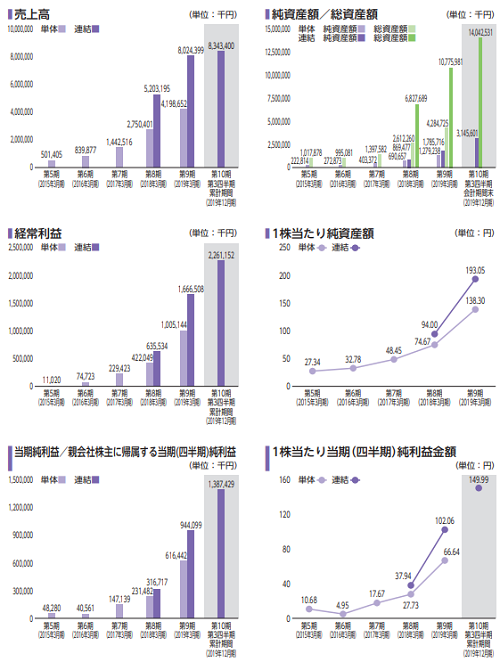

業績面の心配はなく売上・利益ともに順調に推移しています。店舗数も増加傾向にありフランチャイズ契約数も伸びています。

同社は米国Anytime Fitness, LLCがグローバル展開している「24時間営業」「マシンジム特化型」という特徴を持つフィットネスクラブチェーンの「エニタイムフィットネス」を事業として行っています。そして日本におけるマスター・フランチャイジーとしてフィットネスクラブ運営事業を主たる業務としています。

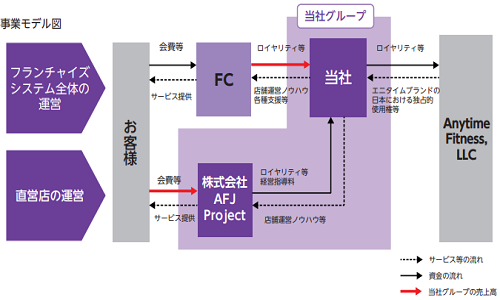

同社グループは「Fast Fitness Japan」と連結子会社の「AFJ Project」の2社により構成されています。同社はAnytime Fitness, LLCとマスター・フランチャイズ契約を締結し、エニタイムフィットネスの日本におけるマスター・フランチャイジーとしてサブ・フランチャイズを許諾する権利を保有しています。

同権利に基づき日本のサブ・フランチャイジーとサブ・フランチャイズ契約を締結し、エニタイムフィットネスのフランチャイズシステム全体の運営を行っています。

AFJ Projectでは同社をフランチャイザーとするサブ・フランチャイジーの1社として、エニタイムフィットネスの店舗を運営しています。

グループが運営するフィットネスクラブ運営事業ではサブ・フランチャイジー(FC)及びAFJ Projectが会員へのサービス提供・商品販売の対価として会費収入等を得ています。

フランチャイズシステム全体の運営を通じ、主にFCに提供する各種サービス(店舗運営ノウハウ、マーケティング支援、商品・備品販売等)の対価としてロイヤリティ収入等を得ており、これらの収入のうちAFJ Project以外から得た金額をFC売上としています。

AFJ Projectからは同社による子会社管理等の経営指導の対価として経営指導料の支払を受けています。AFJ ProjectではFCの1社として直営店の運営を通じて会費収入等を得ており、これらの収入を店舗売上として認識しているそうです。

同社はAnytime Fitness, LLCから、エニタイムブランドの日本における独占的使用権が認められているほか、運営ノウハウを習得しており、その対価としてロイヤリティ等を「Anytime Fitness, LLC」に支払っています。

また、同社との契約に基づき、同社の関連会社であるProvision Security Solutions, LLCよりセキュリティー関連商品等を購入しています。

エニタイムフィットネスはミネアポリスの1号店を皮切りに店舗数を拡大し、1号店の出店からわずか10年で2,000店舗を達成し、さらに3年後の2015年には世界22ヶ国で3,000店超を達成しています。

2019年12月31日時点で世界27の国と地域に展開しており、約4,700店舗のうち2,000店舗以上がアメリカ・カナダ以外で展開しています。

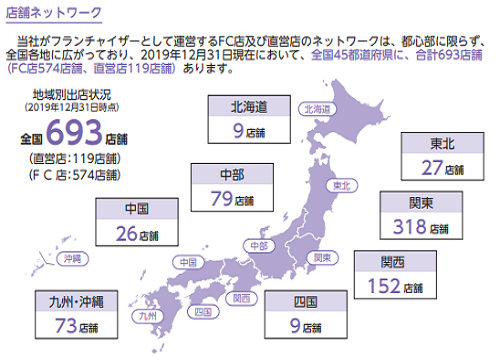

日本ではFast Fitness Japan(ファストフィットネスジャパン)が2010年6月にマスター・フランチャイジーとなり、2010年10月に日本におけるエニタイムフィットネス第1号店として東京都調布市に直営店をオープンし、2011年5月にFC店第1号を兵庫県神戸市長田区にオープンして以降、2019年12月31日時点で直営店とFC店を合わせて国内693店舗となっています。

エニタイムフィットネスはどんなライフスタイルの方にも利用頂けるよう24時間営業を行っています。昼夜関係なく、好きな時にトレーニングして頂くことが可能です。

独自に開発した入館管理システム・セキュリティーシステムによって、無人化営業となる夜間でも安心して利用頂けるそうです。

Fast Fitness Japan(7092)IPO仮条件と公開価格の日程

| 想定価格 | 2,470円 |

| 仮条件 | 2,560円~2,960円 |

| 公開価格 | 3月09日 |

想定価格から試算される市場からの吸収金額は約44.5億円です。オーバーアロットメントを含めると約51.1億円になります。上場規模が大きいため少し微妙な感じのIPOだと思います。

業績が良いため公開価格割れはないと思っていますけれど連日の上場で不安があります。ただこの手のIPOを取りに行かないと当選できないため申し込みは行いたいと思います。思ったほど当選しないでしょうしね。

Fast Fitness Japan(7092)IPOの幹事団詳細と会社データ

| 公募株数 | 1,600,000株 |

| 売出株数 | 200,000株 |

| 公開株式数 | 1,800,000株 |

| OA売出 | 270,000株 |

| 引受幹事 | 野村證券(主幹事) SMBC日興証券 SBI証券 むさし証券 マネックス証券 岡三証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) SBIネオトレード証券 |

株数が多いため当選が期待できそうなIPOです。野村證券以外からの当選も期待ができそうです!

むさし証券も野村證券と同じで前受け金不要でIPO抽選人参加できるため口座を開設しておくと便利です。意外とIPO取扱いがあり委託幹事を引き受けることも多いです。

あとはマネックス証券からも抽選に参加しておきましょう。こちらは完全前受け金制なので資金が必要になります。申し込みの段階で資金が必要となり、抽選日まで資金を拘束されます。そのため引受株数が多い場合には当選確率が高くなる傾向にあります!

できるだけ口座を開設して資金を多く持っていることがIPO当選への近道です。1年間申込続けて100万円利益でも嬉しいものです。1回当選で50万円利益の銘柄もたまにありますからね。

また利益よりもIPO当選にこだわるならSBIネオモバイル証券も面白みがあります。単元未満株のIPOなので利益は少ないけれど多くの当選者を輩出しています!

ファストフィットネスジャパンの会社設立は2010年5月21日、本社住所は東京都新宿区西新宿六丁目12番1号、社長は土屋敦之氏(52歳)です。※2020年2月14日時点

従業員数は164人(臨時雇用者1人)、平均年齢31.9歳、平均勤続年数2.0年、平均年間給与約475万円です。連結従業員数は164人で臨時雇用者が379人です。

Fast Fitness Japan(7092)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社オーク | 4,877,500株 | 47.43% |

| 大熊 章 | 1,647,500株 | 16.02% |

| RM Japan, LLC | 925,000株 | 9.00% |

| 土屋 敦之 | 550,000株 | 5.35% |

| 大熊 章太 | 450,000株 | 4.38% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である大熊章、売出人である土屋敦之及び加藤薫並びに当社株主である株式会社オーク、RM Japan, LLC、大熊章太、大熊絢子、高嶋淳及び稲垣稔並びに当社新株予約権者である森保平、Shane Intihar及び山口博久は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2020年6月15日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等を除く)を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村証券(主幹事) | 1,620,000株 | 90.00% |

| SMBC日興証券 | 72,000株 | 4.00% |

| SBI証券 | 36,000株 | 2.00% |

| むさし証券 | 36,000株 | 2.00% |

| マネックス証券 | 18,000株 | 1.00% |

| 岡三証券 | 18,000株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,500円~3,000円

※ファーストインプレッション

第二弾⇒ 2,650円~3,200円

※仮条件発表後

ファストフィットネスジャパン初値予想と市場コンセサンス

2,500円~3,000円

修正値2,900円~3,000円

想定発行価格2,470円から仮条件範囲が驚くほど引上げあられています!仮条件範囲は2,560円~2,960円になり上限で吸収額を計算すると61.3億円になります。上限決定の場合は10億円以上の引上げになります。

新型肺炎のコロナウイルスがフィットネスクラブで拡散したことを受けてもかなり強気姿勢のようです。カーブスホールディングス(7085)の上場が成功すれば同社にも恩恵がありそうですけどスポーツ全体が委縮しているため投資判断が難しいですね。

2020年3月の連結業績予想は売上110億円で経常利益26.3億円を予定しています。前期比だと売上37.1%増、経常利益57.9%増になります。PERは18.25倍、PBR4.67倍です。類似企業比較では少し割高になるようです。

Fast Fitness Japan(7092)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2017年4月01日~2023年3月31日 | 500,000株 発行価格39円 |

| 2018年7月01日~2024年6月30日 | 200,000株 発行価格60円 |

| 2018年4月01日~2028年3月31日 | 333,000株 発行価格88円 |

ロックアップは90日間(2020年6月15日)、ロックアップ解除倍率の記載はありません。ストックオプションの株数残や発行価格は上記のようになります。1,033,000株全て行使期限に入っているようですね。

時価総額は東証データの上場時発行済み株式数の10,850,000株から算出すると想定価格ベースで約268億円になります。

健康ブームで上場してくる企業も多くなりました。団塊の世代がフィットネスクラブやスポーツジムに通う姿も多く見られ同社も波に乗る企業のようです。

業績が増収増益となっているため公開価格割れはなさそうです。知名度も高いですからね。

前受け金不要でIPO抽選に参加できる企業が増えました⇒ 松井証券

タグ:IPO初値予想