カラダノート(4014)上場とIPO初値予想【幹事配分や独自評価あり】

カラダノート(4014)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はみずほ証券が引受けます。

上場規模は約7.4億円で公開株数1,499,000株、オーバーアロットメント224,800株です。想定発行価格は430円と低い設定になっています。

妊娠育児層のママを対象としたサービスを行いアプリを複数運用している会社です。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場予定 | 10月27日 |

| BB期間 | 10月09日~10月15日 |

| 企業ホームページ | https://corp.karadanote.jp/ |

| 事業の内容 | 妊娠育児ママ層向けのアプリ提供及び家族向けサービスを展開する企業へのプロモーション支援事業 |

【手取金の使途】

手取概算額387,600千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限88,930千円と合わせた手取概算額合計上限476,530千円について、①運転資金のうち人材・採用費として、226,530千円、②運転資金のうち広告宣伝費として、200,000千円、③その他(新規事業開発50,000千円)へそれぞれ充当するものです。

※有価証券届出書(EDINET)抜粋

目次まとめ

カラダノート(4014)IPOの業績と事業内容

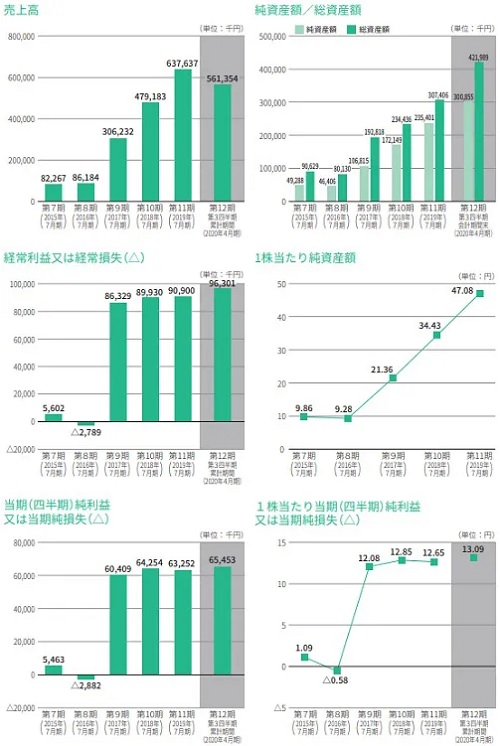

カラダノートの業績は売上増加中で利益は横ばいとなっています。最新の業績を調べると増収増益になり四半期利益が1.2億円以上になる見込みです。上場時に業績が良いのはプラス材料だと思います。

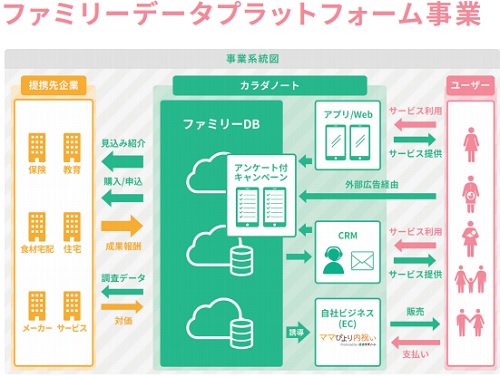

同社は「家族の健康を支え 笑顔をふやす」というコーポレートビジョンのもと、家族を軸とした様々な社会課題をテクノロジーやマーケティングで解決できる会社を目指し、ライフステージに応じたファミリーデータプラットフォーム事業を展開しています。

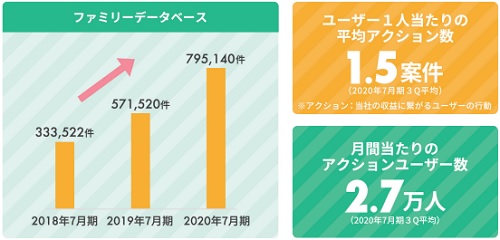

事業は、主に妊娠育児層のママを対象として自社コンテンツや外部広告を通じて応募するとプレゼントが貰えるアンケート付きキャンペーンページに誘導し、そこで取得したユーザーの生活状況などを含む個人情報をパーソナルデータとして蓄積します。

そして蓄積したパーソナルデータをもとに、ユーザーのニーズに沿ったサービスをレコメンドし、当該サービスを提供する企業に合致するパーソナルデータを提供しています。

家族の意思決定を支援していくとともに、企業のマーケティングの効率化に関しても支援しています。

カラダノートは創業来、大手製薬企業から請け負ったアプリの制作実績を活かし、世代を問わないコンテンツを多数開発しています。

現在はメインターゲットである妊娠・育児中のママに対して、「ママびより」などのウェブメディアの他、妊娠週数や月齢の課題に応じた機能を特化する形でアプリケーションを多数運営しています。

主要アプリはプレママ向け情報提供コンテンツとして「ママびより」、陣痛間隔計測ツールとして「陣痛きたかも」、授乳の記録管理ツールとして「授乳ノート」、離乳食管理ツールとして「ステップ離乳食」、予防接種管理ツールとして「ワクチンノート」を提供しています。

妊娠中から1歳未満の子供を持つ親における同社アプリの年間ダウンロード率は87%となっているそうです。

これらアプリケーションをママの課題に応じて、ユーザーニーズに合った機能をシンプルに提供し、ユーザー満足度の向上に繋げています。

創業初期から中高年向けの健康をサポートするヘルスケアアプリとして「血圧ノート」「お薬ノート」「通院ノート」なども運営しています。

2020年8月末時点で累計ダウンロード数は230万件となり各分野でNo.1となっているそうです。

現在は自社コンテンツを有効活用しつつ家族全体へのユーザー層拡大を進めているそうです。今後は、アプリケーション間での連携をより強化し、シームレスに提供することでユーザーとのコミュニケーションの強化を図っていくそうです。

カラダノート(4014)IPO仮条件と公開価格の日程

| 想定価格 | 430円 |

| 仮条件 | 430円~450円 |

| 公開価格 | 10月16日 |

想定発行価格から試算される市場からの吸収金額は約6.4億円です。オーバーアロットメントを含めると約7.4億円になります。吸収金額に問題はないため初値2倍以上は見込めるでしょう!

株数が多めなので利益は少なくても当選確率は高そうです。オーバーアロットメントまで1,723,800株もあるため当選期待があります。

最近のIPOは利益が大きく出る傾向にあるため複数株の当選狙いで頑張りたいと思います。

カラダノート(4014)IPOの幹事団詳細と会社データ

| 公募株数 | 1,000,000株 |

| 売出株数 | 499,000株 |

| 公開株式数 | 1,499,000株 |

| OA売出 | 224,800株 |

| 引受幹事 | みずほ証券(主幹事) SBI証券 SMBC日興証券 マネックス証券 いちよし証券 岡三証券 東洋証券 楽天証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) |

みずほ証券からの申込みは必須ですね。東洋証券だけネット申し込みができないはずです。ネット証券だとマネックス証券からの申込みは当選確率が高そうです。主幹事の次に当選しやすいと思います。

委託幹事では岡三オンラインからの申込みができると思います。前受け金不要でIPO抽選に参加できます。岡三証券が主幹事を引受けた時は必ず抽選に参加しておきたい証券会社です。口座開設者は少ないと思います。

また委託幹事はいつ引受けが決定するのかわからないため前もって口座の準備はしておきましょう。DMM.com証券(PR)はIPO抽選に参加できる以外にもモーニングスターのウェブ株式新聞を見ることができるのでお勧めです。

1年間購読する普通は48,000円(税別)かかりますが、完全無料で見ることができます。詳細は別記事に詳しく書いてみました。初値予想記事も出ますからね。

カラダノートの会社設立は2008年12月24日、本社住所は東京都港区芝公園二丁目11番11号、社長は佐藤竜也氏(36歳)です。※2020年9月24日時点

従業員数は29人(臨時雇用者1人)、平均年齢33.5歳、平均勤続年数2.8年、平均年間給与約462万円です。

カラダノート(4014)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 佐藤 竜也 | 3,848,000株 | 73.15% |

| 穐田 誉輝 | 1,000,000株 | 19.01% |

| 田中 祐介 | 140,000株 | 2.66% |

| 平岡 晃 | 39,000株 | 0.74% |

| 長澤 香 | 24,000株 | 0.46% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関連して、売出人かつ貸株人である佐藤竜也並びに当社株主である平岡晃及び武田健二は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年4月24日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

また、当社株主である田中祐介は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年1月24日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等を除く。)等を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 1,274,700株 | 85.04% |

| SBI証券 | 89,900株 | 6.00% |

| SMBC日興証券 | 45,000株 | 3.00% |

| マネックス証券 | 29,800株 | 1.99% |

| いちよし証券 | 14,900株 | 0.99% |

| 岡三証券 | 14,900株 | 0.99% |

| 東洋証券 | 14,900株 | 0.99% |

| 楽天証券 | 14,900株 | 0.99% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 900円~1,100円

※ファーストインプレッション

第二弾⇒ 仮条件発表後

※仮条件発表後

カラダノート初値予想と市場コンセサンス

初値予想1,700円~3,000円

修正値2,000円~2,500円

上場承認後に気が付いたことですが、大株主にロコガイド代表取締役の穐田誉輝氏がいました。保有株式数は1,000,000株で同社の19.01%の株式を保有しています。エンジェル投資家として購入していると思われます。

また穐田誉輝氏にはロックアップが掛かっていませんが、これまでの売却スタイルから上場直後に売却するのではなく企業が成長した時点で売却を行ってくるスタンスのようです。初値形成時に売却見込みは少ないと投資機関が先読みしています。

カラダノートの類似企業はカカクコム(2371)やWelby(4438)などになるようです。同社は自社開発の「妊娠育児用アプリ」などの取扱いがあります。登録者のデータを蓄積し、そのデータをもとに保険や食材宅配、幼児教育などの商品を案内しています。

2021年7月の業績予想は売上8.56億円で経常利益1.90億円を見込んでいます。前期比較だと売上16.9%増、経常利益53.2%増になります。四半期利益は1.26億円で前期8,300万円から51.8%も伸びるそうです。増収増益が続き上場後も期待ができそうです。

EPSは21.68になりBPSは138.48になります。これからPERは仮条件上限の450円計算で20.75倍、PBRは3.25倍になります。業績面の心配はないようです。それよりもIPOの地合いが良すぎるため初値5倍程度は見込めそうです!

カラダノート(4014)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2021年4月02日~2029年3月01日 | 199,500株 発行価格300円 |

| 2022年6月01日~2030年4月30日 | 65,000株 発行価格575円 |

ロックアップは180日(2021年4月24日)で売出人等に掛けれられています。またロックアップ解除倍率の設定はありません。この他に別途、田中祐介氏だけにロックアップ90日間(2021年1月24日)とロックアップ解除倍率1.5倍が設定されています。

ストックオプションの株数残や発行価格は上記のようになります。こちらは行使期限に入っていないため上場直後に市場で売却される可能性はありません。

時価総額は東証データの上場時発行済み株式数の5,996,000株から算出すると想定価格ベースで約25.8億円になります。かなり軽量級のIPOなので人気化しそうです。

アプリ関係のIPOも結構人気なのでカラダノートのIPOは公開価格の2倍以上の初値を付けるでしょう。株単価が低いことも売買しやすい環境です。数百円の株は上場後に5倍程度まで上昇することも多くなっています。

セカンダリー期待のIPOかもしれませんね。面白そうです!

ユニコーン9号案件はAI(人工知能)関係です! 【Amazonギフト券プレゼント】

ユニコーンに口座開設を行うとAmazonギフト券が500円上乗せされるキャンペーンが始まっています。口座開設時にキャンペーンコードを入力するところがあるので「unicorn9」と記載してください。

すると通常1,000円のAmazonギフト券が1,500円分貰えます。期間限定です!

タグ:IPO初値予想