【評価】ケイファーマ(4896)IPOの上場と初値予想!

ケイファーマ(4896)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はSBI証券が引受けます。

上場規模は約20.1億円で公開株数1,680,000株、オーバーアロットメント252,000株です。想定発行価格は1,040円になっています。

| 業 種 | 医薬品 |

| 上場市場 | グロース市場 |

| 上場日 | 10月17日 |

| BB期間 | 9月29日~10月05日 |

| 企業ホームページ | https://www.kpharma.co.jp/ |

| 事業の内容 | 再生医療等製品の研究・開発・製造・販売 |

目次まとめ

ケイファーマ(4896)IPOの業績と事業内容

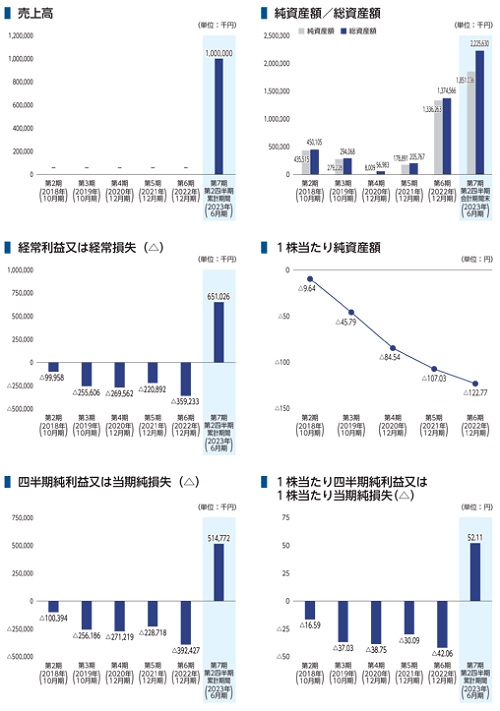

同社は中枢神経疾患領域に対して、iPS細胞を活用したiPS創薬と脊髄損傷等の神経損傷部位に移植する再生医療等製品の開発を主たる事業としています。

事業領域である中枢神経疾患領域においては、アカデミアにおいて蓄積してきた知見を軸に、慶應義塾大学等のネットワークを活用して、自社研究所において各種ノウハウや技術を活用して研究開発を推進しています。

ケイファーマ(4896)IPO仮条件と公開価格の日程

| 想定価格 | 1,040円 |

| 仮条件 | 900円~1,040円 |

| 公開価格 | 10月06日 |

想定発行価格から試算される市場からの吸収金額は約17.5億円です。オーバーアロットメントを含めると約20.1億円になります。

今期業績予想は黒字になっています。1.8億円の利益見込みなので黒字バイオの上場ですね!

ケイファーマ(4896)IPOの幹事団詳細と会社データ

| 公募株数 | 1,680,000株 |

| 売出株数 | 0株 |

| 公開株式数 | 1,680,000株 |

| OA売出 | 252,000株 |

| 引受幹事 | SBI証券(主幹事) 岡三証券 SMBC日興証券 岩井コスモ証券 極東証券 松井証券 楽天証券 |

| 委託見込 | SBIネオトレード証券 岡三オンライン |

黒字バイオ株なので利益が見込めるかもしれません。仮条件待ちで良さそうですね。

ケイファーマの会社設立は2016年11月01日、本社住所は東京都港区六本木七丁目7番7号、社長は福島弘明氏(63歳)です。※2023年9月13日時点

従業員数は16人、平均年齢44.2歳、平均勤続年数2.6年、平均年間給与約784万円です。

ケイファーマ(4896)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 福島 弘明 | 2,436,000株 | 22.03% |

| SBI Ventures Two株式会社 | 1,516,000株 | 13.71% |

| 岡野 栄之 | 1,282,000株 | 11.59% |

| 中村 雅也 | 1,282,000株 | 11.59% |

| 大和日台バイオベンチャー2号投資事業有限責任組合 | 1,143,000株 | 10.34% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2024年4月13日)でロックアップ解除倍率設定はありません。ベンチャーキャピタル3社に対しては90日間(2024年1月14日)のロックアップと発行価格1.5倍以上の解除設定が設けられています。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 1,428,100株 | 85.01% |

| 岡三証券 | 168,000株 | 10.00% |

| SMBC日興証券 | 50,400株 | 3.00% |

| 岩井コスモ証券 | 16,800株 | 1.00% |

| 極東証券 | 8,400株 | 0.50% |

| 松井証券 | 5,000株 | 0.30% |

| 楽天証券 | 3,300株 | 0.20% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,000円~1,500円

※ファーストインプレッション

第二弾⇒ 850円~1,150円

※仮条件発表後

初値予想と市場コンセサンス

ケイファーマの初値予想をリサーチして記載します。

初値予想950円~1,100円

修正値950円~1,100円変わらず

SBI証券が公開価格割れを連発させているためケイファーマのIPOに参加するのは危険かもしれない。大手もそんな感じで評価していますね。

今期売上10.0億円で四半期利益が1.8億円となるのは一時的なマイルストーン収益のためであり、来期は赤字転落となる可能性が高いそうです。

これから資金を必要とするフェーズⅢに入るため初期投資を行うには時期尚早と言った感じですね。創薬ベンチャーは基本的にIPO時の株価がピークとなることが多いです。

あとは話題などで乱高下し長期的に見ると下げる銘柄が多いと思います。地合いが良くないためパスしておきます。

上場規模は約20.1億円で時価総額は約120.1億円。個人投資家だけの相場になると厳しそうですね。

ケイファーマ(4896)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2024年8月23日~2032年8月22日 | 970,000株 発行価格70円 |

| 2024年8月23日~2032年8月22日 | 100,000株 発行価格70円 |

| 2024年12月27日~2032年12月26日 | 110,000株 発行価格70円 |

ロックアップは90日間と180日間があります。90日間分にだけ1.5倍解除設定があります。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の11,559,000株から算出すると想定価格ベースで約120.2億円になります。

多分大丈夫だと思います。公開価格割れはないのでは?売出株もありませんからね。

ネット証券が主幹事なので初値売却する投資家は多そうです。SBI証券なので複数配分の期待もありそうです。

タグ:IPO初値予想