【評価】成友興業(9170)IPOの上場と初値予想!

成友興業(9170)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場は名古屋証券取引所メイン市場で主幹事はSBI証券が引受けます。

上場規模は約3.6億円で公開株数130,000株、オーバーアロットメント19,500株です。想定発行価格は2,430円になっています。

| 業 種 | サービス業 |

| 上場市場 | 名古屋証券取引所メイン市場 |

| 上場日 | 10月13日 |

| BB期間 | 9月27日~10月03日 |

| 企業ホームページ | https://seiyukogyo.co.jp/ |

| 事業の内容 | 汚染土壌処理業、建設系産業廃棄物の収集運搬及び中間処理、建設業 |

目次まとめ

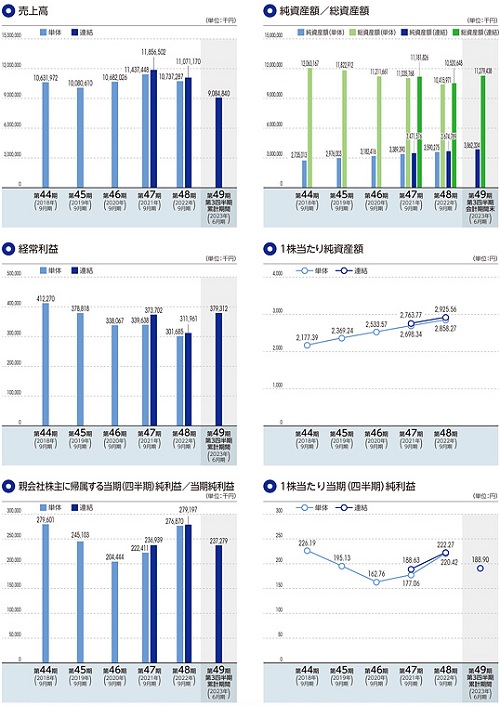

成友興業(9170)IPOの業績と事業内容

同社グループは成友興業及び連結子会社2社により構成されています。

首都圏を中心に環境事業として建設系産業廃棄物及び汚染土壌等の収集運搬及び中間処理並びに再資源化、建設事業として都市インフラ等の道路舗装・土木・土地造成・上下水道工事を主な事業内容としています。

成友興業(9170)IPO仮条件と公開価格の日程

| 想定価格 | 2,430円 |

| 仮条件 | 2,200円~2,430円 |

| 公開価格 | 10月04日 |

想定発行価格から試算される市場からの吸収金額は約3.2億円です。オーバーアロットメントを含めると約3.6億円になります。

地方上場なので油断できない吸収金額だと思います。名証なので何とかなりそうですけどね。

成友興業(9170)IPOの幹事団詳細と会社データ

| 公募株数 | 30,000株 |

| 売出株数 | 100,000株 |

| 公開株式数 | 130,000株 |

| OA売出 | 19,500株 |

| 引受幹事 | SBI証券(主幹事) 東海東京証券 岡三証券 アイザワ証券 岩井コスモ証券 むさし証券 |

| 委託見込 | SBIネオトレード証券 岡三オンライン |

微妙な目銘柄なのでスルーしても良いと思います。配当が40円出るため配当利回りが1.65%になります。低いですね~

成友興業の会社設立は1975年3月12日、本社住所は東京都あきる野市草花1141番地1、社長は細沼順人氏(56歳)です。※2023年9月12日時点

従業員数は226人(臨時雇用者2人)、平均年齢40.4歳、平均勤続年数8.1年、平均年間給与約585万円です。

成友興業(9170)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 細沼 順人 | 978,771株 | 71.79% |

| 細沼 菜穂子 | 233,138株 | 17.10% |

| 成友興業従業員持株会 | 22,900株 | 1.68% |

| 細沼 理恵 | 16,791株 | 1.23% |

| 元石 真祐美 | 9,060株 | 0.66% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2024年4月09日)で解除倍率の設定はありません。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 117,100株 | 90.08% |

| 東海東京証券 | 3,900株 | 3.00% |

| 岡三証券 | 3,900株 | 3.00% |

| アイザワ証券 | 3,900株 | 3.00% |

| 岩井コスモ証券 | 600株 | 0.46% |

| むさし証券 | 600株 | 0.46% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,400円~2,600円

※ファーストインプレッション

第二弾⇒ 2,250円~2,550円

※仮条件発表後

初値予想と市場コンセサンス

成友興業の初値予想をリサーチして記載します。

初値予想2,200円~2,500円

修正値2,200円~2,430円

成友興業のIPOは人気がなさそうですね。業績から判断すると公開価格割れはなさそうですけど地方上場なので資金流入が厳しいようです。

配当40円もたいして魅力がないため買い支えなどは厳しいみたいです。

類似企業比較だとPER11.3倍は割安感がないそうです。名証案件で3.6億円は決して軽くないため割れる可能性が高いみたいです。

ここはSBI証券でIPOチャレンジポイントを貰うことに徹したほうがよさそうですね。

成友興業(9170)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2019年8月01日~2027年7月31日 | 79,560株 発行価格1,600円 |

| 2021年9月19日~2029年9月18日 | 23,700株 発行価格2,170円 |

| 2023年12月25日~2031年12月24日 | 4,000株 発行価格2,170円 |

ロックアップは180日間で解除倍率設定はありません。ストックオプションの株数残や発行価格は上記のようになります。103,260株が上場時に行使期限入りします。

時価総額は東証データの上場時発行済み株式数の1,286,100株から算出すると想定価格ベースで約31.3億円になります。

あえて地方上場銘柄で勝負する必要はないと思います。

業績規模が大きいため安心感はあると思います。ただインカムゲインが低いため不人気でしょう!

タグ:IPO初値予想