リグア上場とIPO初値予想【幹事配分や独自評価あり】

リグア(7090)IPOが新規上場承認されました。市場はマザーズで主幹事はSMBC日興証券が引受けます。

上場規模は約6.4億円と小さく公開株式数300,000株、オーバーアロットメント45,000株です。想定発行価格は1,850円なので初値2倍でも大きな利益が見込めます。当選を狙い全力で申し込みを行っておきましょう!

柔道整復師の増加に伴って接骨院数が増加傾向にあります。これは同社にとってもメリットが高いと思います。しかし、接骨院増加による競争激化や診療報酬改定による療養費の引き下げなどが懸念されています。

接骨院は健康保険法や柔道整復師法、さらに「あん摩マツサージ指圧師、はり師、きゆう師等に関する法律」等による法的規制を受けるそうです。

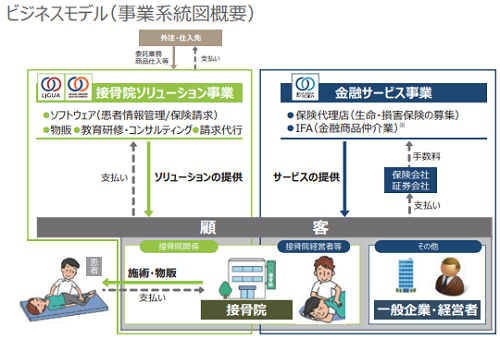

同社の場合は「金融サービス事業」も行っているため接骨院経営支援だけではありません。中途半端と考えるかリスク分散と考えるかですよね。

売上は平成31年3月期で計算で接骨院ソリューション事業68%、金融サービス事業32%になります。意外と金融サービスの売上げがあります。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 3月13日 |

| BB期間 | 2月27日~3月04日 |

| 企業ホームページ | https://ligua.jp/ |

| 事業の内容 | 接骨院などの経営支援を行う接骨院ソリューション事業、保険代理店や金融商品仲介業を行う金融サービス事業 |

【手取金の使途】

差引手取概算額459,050千円に本第三者割当増資の手取概算額上限76,321千円を合わせた、手取概算額合計上限535,371千円については以下の使途に充当する予定であります。

①設備資金

当社が提供しているソフトウェア(Ligoo POS&CRM、レセONE等)の追加機能及び機能強化のための開発費用として413,565千円、当社東京事務所の移転に伴う設備費用として5,000千円②運転資金

接骨院業界における当社の取引シェアの拡大を目的とした広告費用として67,000千円、当社グループにおける人材の確保を目的とした採用費用として48,000千円残額は当社がソフトウェア開発のために金融機関より調達した長期借入金の返済の一部として令和3年3月期において充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

リグア(7090)IPOの業績と事業内容

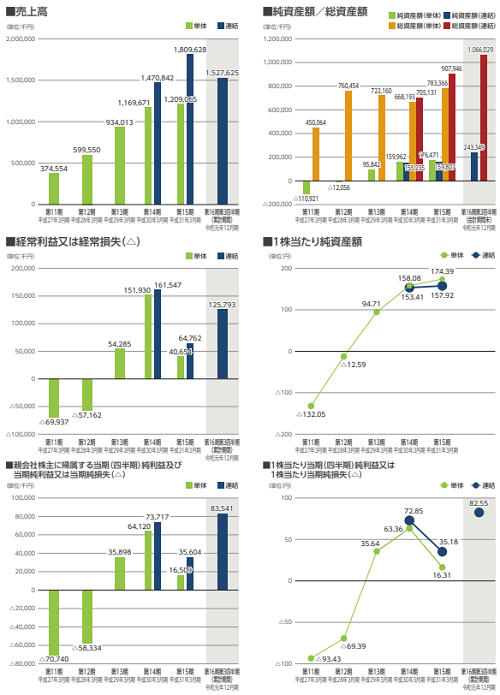

業績は売上だけ見ると好調です。しかし利益にばらつきが見られます。平成28年まで赤字だったことを考えると改善しているようにも見えます。今期は最高益を付けてきそうな勢いが感じられます。

同社グループは同社と連結子会社2社(FPデザイン、ヘルスケア・フィット)の計3社により構成されています。接骨院などのヘルスケア産業の経営・運営を支援することで、人々の健康意識を高め、健康で豊かな暮らしができる社会の実現を目指しています。

柔道整復術の施術所である接骨院・整骨院に対して、経営・運営における様々な問題(売上の減少、資金難、経営戦略不足、教育制度の未整備等)に対するソリューションを提供する接骨院ソリューション事業を行います。

また保険代理店や金融商品仲介業を行う金融サービス事業の2つのセグメントで事業を展開しています。

※柔道整復術とは柔術に含まれる活法の技術を応用して「骨・関節・筋・腱・靭帯」等に加わる外傷性が明らかな原因によって発生する「骨折・脱臼・打撲・捻挫・挫傷」等の損傷に対し整復・固定等を行う施術です。

接骨院ソリューション事業では接骨院向け患者情報管理システムのLigoo POS & CRM(CRM)というシステムを使い、入力したデータの分析機能により自院の課題を分析することができます。

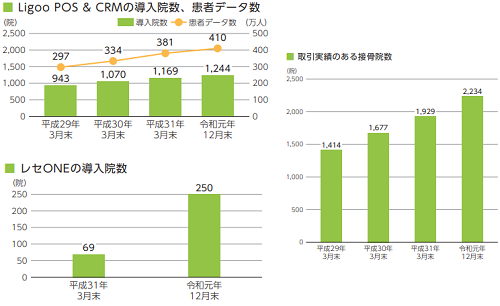

CRMの導入院数は令和元年12月末時点で1,244院、約410万人の患者データが蓄積されています。CRMでは、接骨院業界における全国平均や地域別平均等の様々なデータを集計することができるため、この集計データを指標として用いたコンサルティングを提供しています。

CRMの売上高は、導入時に発生する初期設定費用、導入後のシステム利用をサポートする導入支援費用、月額利用料にあたるシステム利用料で構成されます。

レセONEでは健康保険組合等の保険者に対して、療養費支給申請書(レセプト)を提出する際に使用するレセプト計算システムです。接骨院で行われている柔道整復術は、医療保険制度の適用対象となっています。

平成31年2月よりレセONEの販売を開始し、その導入院数は令和元年12月末時点で250院です。レセONEでは、レセONEに入力したレセプト情報をCRMとデータ連携することができます。

レセONEを利用する接骨院がCRMと併用することにより、CRMの分析機能に反映できることがレセONEの特徴となっています。

また、同社では機材・消耗品として外部から身体に電気刺激を与えることにより、筋肉を運動させる電気的筋肉刺激装置の「EMS-indepth-」の販売や、骨盤や背骨の歪みが原因となる痛みへの対処法とした油圧電動式の施術台「トムソンベッド」の販売なども行っています。

その他、年単位など一定の契約期間を基本とした継続型のコンサルティングや人材紹介サービスなども行っているそうです。

金融サービス事業では子会社が保険代理店を行い、生命保険会社20社及び損害保険会社5社と業務委託契約を締結しています。

また、金融商品取引業者(証券会社)3社と業務委託契約を締結し、IFAとして金融商品の提案及び仲介も行っています。

リグア(7090)IPO仮条件と公開価格の日程

| 想定価格 | 1,850円 |

| 仮条件 | 1,850円~1,950円 |

| 公開価格 | 3月05日 |

想定価格から試算される市場からの吸収金額は約5.6億円です。オーバーアロットメントを含めると約6.4億円になります。上場規模が低いため需給は文句なしでしょう!

取引実績がある接骨院数も右肩上がりになります。金融サービス事業のも積極的に取り組む姿勢を発表しているようです。

リグア(7090)IPOの幹事団詳細と会社データ

| 公募株数 | 275,000株 |

| 売出株数 | 25,000株 |

| 公開株式数 | 300,000株 |

| OA売出 | 45,000株 |

| 引受幹事 | SMBC日興証券(主幹事) SBI証券 エース証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

OAを含めて株数が345,000株しかありません。上場ラッシュでなければ初値持越しになるIPOでしょう。吸収額も少ないため初値期待できそうです。SMBC日興証券から申し込んでも1%を切るような当選確率になると思います。

それでも申し込みを行い誰かに毎回当選しています。宝くじに比べればかなり確率的に大きくなると思いますけど利益が見込めるだけに激戦になるでしょう。対面口座で配分される方はお金持ちなんでしょうね。

ネット抽選だと銘柄別に資金拘束されるので全部に申し込める方は少ないでしょう。

20万円くらいは利益が見込めそうなので申し込みを徹底するしかありません。1回の当選で数十万円GET出来るチャンスですよね。新規口座開設者は当選確率が高くなるのでタイミング的には良さそうです。

IPOがどんどん出てきているのでできるだけ抽選に参加できるよう証券口座数は増やしておきましょう。同時に余裕資金も貯めることが重要です。本気になればできることが沢山あるはずです!

リグアの会社設立は2004年10月01日、本社住所は大阪市中央区淡路町二丁目6番6号淡路町パークビル2号館、社長は川瀨紀彦氏(43歳)です。※2020年2月08日時点

従業員数63人(臨時雇用3人)、平均年齢33.5歳、平均勤続年数4.0歳、平均年間給与約463万円です。連結会社では従業員数93人で臨時雇用6人になっています。

リグア(7090)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 川瀨 紀彦 | 528,200株 | 46.96% |

| K&Pパートナーズ1号投資事業有限責任組合 | 87,000株 | 7.73% |

| 藤原 俊也 | 74,700株 | 6.64% |

| 石本 導彦 | 69,000株 | 6.13% |

| 藤本 幸弘 | 61,500株 | 5.47% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である川瀨紀彦、当社株主である藤原俊也、石本導彦、城守和幸 ~中略~ 代表世話人株式会社は、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して180日目の令和2年9月08日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

当社株主であるK&Pパートナーズ1号投資事業有限責任組合、藤本幸弘、K&Pパートナーズ2号投資事業有限責任組合、みずほ成長支援投資事業有限責任組合、日本アジア投資株式会社、JAUC企業育成投資事業有限責任組合及び株式会社ペイフォワードは、~中略~ 上場日から起算して90日目の令和2年6月10日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等(ただし、その売却価格が募集における発行価格又は売出しにおける売出価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)を行わない旨を約束しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 279,000株 | 93.00% |

| SBI証券 | 18,000株 | 6.00% |

| エース証券 | 3,000株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 3,800円~4,200円

※ファーストインプレッション

第二弾⇒ 3,300円~3,600円

※仮条件発表後

リグア初値予想と市場コンセサンス

2,700円~3,500円

修正値2,925円~3,500円

想定発行価格は1,850円でしたが仮条件が1,850円~1,950円に決っています。地合いなんて関係ないかのような感じですね。上場規模が6.7億円になりましたが規模が小さいため高需要だと思います。

接骨院向け患者情報管理システムとレセプト計算システムの需要が伸びているため業績期待があるようです。

2020年3月期の連結業績予想は売上21億円、経常利益1.9億円になるようです。前期比較では売上16.1%増で経常利益195.3%増になります。業績面からも人気が高いようです。

PERはEPS121.15を基に計算すると約16.10倍になります。PBRはBPS577.24から3.38倍です。株数も少なく当選したら利益が転びこむ感じのIPOとなっています!

リグア(7090)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 平成29年4月01日~令和6年8月30日 | 40,800株 発行価格167円 |

| 平成29年8月01日~令和6年8月30日 | 46,500株 発行価格167円 |

| 平成30年7月01日~令和6年8月30日 | 22,800株 発行価格1,334円 |

| 令和3年7月01日~令和11年3月30日 | 2,900株 発行価格1,830円 |

ロックアップは180日間(令和2年9月08日)と90日間(令和2年6月10日)にわかれています。90日間のほうにはロックアップ解除倍率1.5倍の条件が設定されています。

ストックオプションの株数残や発行価格は上記のようになります。110,100株が行使期限を迎えています。

時価総額は東証データの上場時発行済み株式数の1,286,900株から算出すると想定価格ベースで約23.8億円になります。

事業への魅力は高齢化社会で収益が期待できることですよね。そして上場による知名度アップです。

IPO的には公開株数が少なく吸収金額が低いことでしょう。初値は高くなると思いますけれどセカンダリーはリスクが高めかもしれません。アトラ(6029)やフレアス(7062)などを見ていると初値だけ賑わってその後は右肩下がりですよね。

DMM.com証券がついにIPO株を取り扱う! 【限定キャンペーンが凄い】

⇒ DMM.com証券公式(PR)

タグ:IPO初値予想