【評価】モンスターラボホールディングス(5255)IPOの上場と初値予想

モンスターラボホールディングス(5255)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事は大和証券が引受けます。

上場規模は約29.9億円で公開株数4,200,000株、オーバーアロットメント630,000株です。想定発行価格は620円になっています。

上場ラッシュの中で公開価格割れも考えられる銘柄かもしれません。

| 業 種 | 情報・通信業 |

| 上場市場 | グロース市場 |

| 上場日 | 3月28日 |

| BB期間 | 3月10日~3月16日 |

| 企業ホームページ | https://monstar-lab.com/ |

| 事業の内容 | DXに係るデジタルコンサルティング事業及びプロダクト事業等 |

目次まとめ

モンスターラボホールディングス(5255)IPOの業績と事業内容

同社は持株会社としてグループの経営方針策定及び経営管理を行っています。グループ企業は同社と国内子会社5社、海外子会社23社で構成され20の国と地域に展開しているそうです。

メイン事業として大企業や自治体に対して、事業課題や新規事業のニーズに合わせてデジタルトランスフォーメーションを支援するデジタルコンサルティング事業を展開します。

その他事業として、RPA(ロボットによる業務自動化)ツール、音楽配信事業等のプロダクト事業を展開します。

デジタルコンサルティング事業はクライアント毎にカスタマイズされたサービスですが、市場の共通課題に対しては「プロダクト事業」として複数のSaaS型サービスを提供しその他事業の大半を占めています。

モンスターラボホールディングス(5255)IPO仮条件と公開価格の日程

| 想定価格 | 620円 |

| 仮条件 | 660円~720円 |

| 公開価格 | 3月17日 |

想定発行価格から試算される市場からの吸収金額は約26.0億円です。オーバーアロットメントを含めると約29.9億円になります。

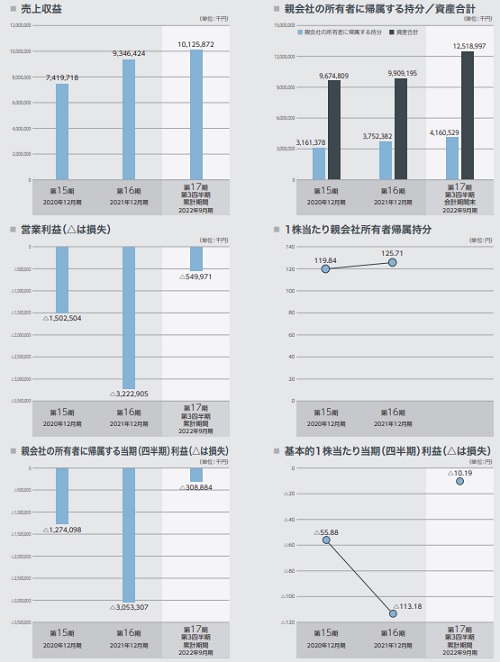

赤字体質の企業みたいですね。目論見確認では黒字化が見えているようです。先行投資が終了したみたいですからね。

モンスターラボホールディングス(5255)IPOの幹事団詳細と会社データ

| 公募株数 | 1,800,000株 |

| 売出株数 | 2,400,000株→ 3,393,800株に変更 |

| 公開株式数 | 4,200,000株→ 5,193,800株に増加 |

| OA売出 | 630,000株→ 779,000株に変更 |

| 引受幹事 | 大和証券(主幹事) アイザワ証券 SBI証券 楽天証券 |

| 委託見込 | DMM.com証券(PR) コネクト |

大和証券から申込めば当選しそうですね。利益が出るのかはわかりませんけど当選しやすいと思います。

アイザワ証券からだともっと当選しやすいかもしれません。利益見込みは低そうですね。ネット証券引受けも多そうです!

モンスターラボホールディングスの会社設立は2006年2月03日、本社住所は東京都渋谷区広尾一丁目1番39号恵比寿プライムスクエアタワー4F、社長は鮄川宏樹氏(48歳)です。※2023年2月25日時点

従業員数は40人、平均年齢39.0歳、平均勤続年数3.66年、平均年間給与約859万円です。

モンスターラボホールディングス(5255)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| JICベンチャー・グロース・ファンド1号投資事業有限責任組合 | 6,849,300株 | 19.37% |

| 鮄川 宏樹 | 5,529,950株 | 15.64% |

| 株式会社DGベンチャーズ | 2,187,850株 | 6.19% |

| 日本郵政キャピタル株式会社 | 1,713,000株 | 4.84% |

| 株式会社パソナ | 1,121,750株 | 3.17% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2023年9月23日)で解除倍率設定なし、ベンチャーキャピタル等に対しては90日間(2023年6月25日)のロックアップで発行価格1.5倍解除となっています。ロックアップを超えるような展開にはならないと思います。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 5,067,800株 | 97.57% |

| アイザワ証券 | 42,000株 | 0.81% |

| SBI証券 | 42,000株 | 0.81% |

| 楽天証券 | 42,000株 | 0.81% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 550円~800円

※ファーストインプレッション

第二弾⇒ 800円~1,000円

※仮条件発表後

初値予想と市場コンセサンス

モンスターラボホールディングスの初値予想をリサーチして記載します。

初値予想700円~950円

修正値1,050円~1,100円

仮条件が上振れとなり売出株とOAが増加しています。そんなに人気なのか?と疑問だが機関投資家評価は高いようですね。

ベンチャーキャピタル案件の売り逃げIPOとも捉えられるだけに警戒していました。財務不良とか大手には書かれていたが関係ないみたいです。結局人気があるIPOになりそうです。

関心表明が出されたことが人気となった理由の一つみたいですね。でも買うかどうかわからない4億円の需要に対して13億円の上場規模拡大ですよね。

業績の回復も貢献し前期-6.74億円の純損失が今回は8.83億円の黒字です。波が激しい事業なのかもしれません。とりあえずIPO抽選には参加しておきます。そして複数単元GETを目指したい!

モンスターラボホールディングス(5255)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2016年2月25日~2024年2月24日 | 20,000株 発行価格34円 |

| 2018年7月20日~2026年7月19日 | 130,000株 発行価格179円 |

| 2018年7月20日~2026年7月19日 | 50,000株 発行価格179円 |

| 2018年7月20日~2026年7月19日 | 32,000株 発行価格179円 |

ロックアップは180日間と90日間で90日間分には発行価格1.5倍でロックアップ解除となります。

ストックオプションの株数残や発行価格はの詳細を確認すると22.7億円もあるようですね。マジあり得ない状況です。

時価総額は東証データの上場時発行済み株式数の33,501,950株から算出すると想定価格ベースで約207.7億円になります。

上場できても上値が重たい状況が続きそうです。ストック型収益もありますけど上場内容が良くないですね。

![]() IPOで前受金が必要ない企業⇒ SBIネオトレード証券

IPOで前受金が必要ない企業⇒ SBIネオトレード証券

タグ:IPO初値予想