テンダ(4198)IPO上場とIPO初値予想【幹事配分や独自評価あり】

テンダ(4198)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はジャスダックで主幹事はいちよし証券が引受けます。

上場規模は約14.4億円で公開株数385,000株、オーバーアロットメント57,700株です。想定発行価格は3,250円になっています。

以外とネガサ株なので利益も大きくなりそうです!

| 業 種 | 情報・通信業 |

| 上場市場 | JASDAQスタンダード |

| 上場日 | 6月10日 |

| BB期間 | 5月25日~5月31日 |

| 企業ホームページ | https://www.tenda.co.jp/ |

| 事業の内容 | ITソリューション事業、ビジネスプロダクト事業、ゲームコンテンツ事業 |

【手取金の使途】

手取概算額817,200千円については、今後の事業拡大に向けた①研究開発費として150,000千円、事業運営上のリスクでもある人材の確保のため②採用費を含めた人件費として100,000千円、ビジネスプロダクト事業の販売拡大のため③広告宣伝費用250,000千円、④借入金の返済317,200千円を充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

テンダ(4198)IPOの業績と事業内容

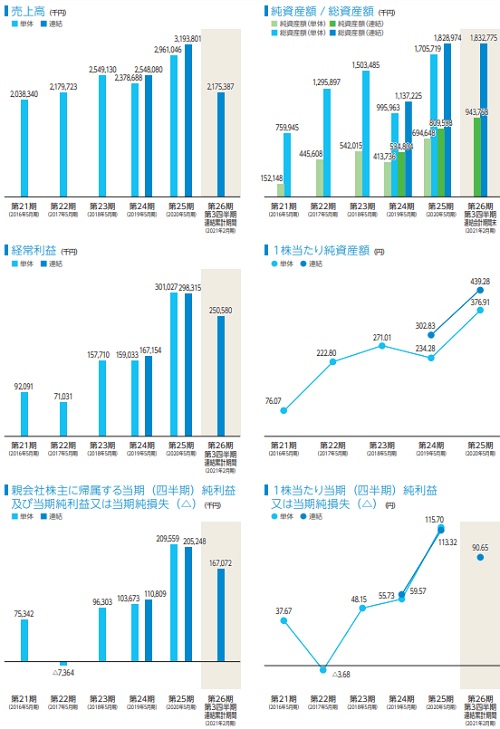

業績は右肩上がりのようです。意外にしっかりした売上利益だと思います。流石ジャスダック銘柄です!

テンダグループは、「人と社会を豊かにする」をミッションとし、「ITサービスで人と社会の価値を創造する」をビジョンとして、請負を中心にWebシステムやそれに関わるWebサイトとアプリケーションの開発・保守・運用、及びビジネスプロダクト(製品)の提供、ゲームコンテンツの企画・開発及び運用保守を主な事業として取り組んでいます。

グループ企業は同社と連結子会社(アイデアビューロー株式会社、大連天達科技有限公司)の合計3社で構成されています。

ITソリューション事業は、ITによる顧客企業の業務やワークフローの改善・改革をトータルにサポートし、顧客企業のワークスタイル変革を推進するためのシステム開発、保守、運営技術者支援に関するトータルサービスを提供しています。

ECショップや会員サイト、プロモーションサイトなど顧客企業とお客様との重要な接点となるWebサイトの構築から、顧客企業のワークスタイル変革のための業務の自動化・効率化の開発、AI(人工知能)やRPA(Robotic Process Automation)といったデジタル技術を活用した顧客企業のサービスの再構築を行います。

その他にも、技術者派遣(経験豊富なITエンジニアと技術を求めている企業を最善にマッチングし、プロジェクト単位の技術支援、開発支援を行うサービス)を手掛けており、開発から保守・運営まで一気通貫で対応することが可能です。

ビジネスプロダクト事業では、「ホワイトカラーの業務効率化」をコンセプトに、マニュアル自動作成ソフト「Dojo」、次世代マニュアルナビゲーション「Dojo Sero」、

RPA業務自動分析・導入ソリューションプラットフォーム「D-Analyzer」をはじめとした、AIやクラウドを活用したプロダクトなどの企画・開発・販売を行っています。

ゲームコンテンツ事業では、2001年よりソーシャルゲームをはじめとしたコンテンツの制作・運用を開始し、2014年からは蓄積された企画、開発、運用ノウハウを活かし、コンテンツプロバイダーとして自社ゲームの提供を行っています。

テンダ(4198)IPO仮条件と公開価格の日程

| 想定価格 | 3,250円 |

| 仮条件 | 3,050円~3,250円 |

| 公開価格 | 6月01日 |

想定発行価格から試算される市場からの吸収金額は約12.5億円です。オーバーアロットメントを含めると約14.4億円になります。

上場規模は少し大きいと思いますが人気事業を手掛けているため初値利益が出ると思います。

同日上場のワンダープラネット(4199)のほうが人気見込みがあると思いますけど、テンダも良いと思います。

テンダ(4198)IPOの幹事団詳細と会社データ

| 公募株数 | 280,000株 |

| 売出株数 | 105,000株 |

| 公開株式数 | 385,000株 |

| OA売出 | 57,700株 |

| 引受幹事 | いちよし証券(主幹事) みずほ証券 SMBC日興証券 SBI証券 マネックス証券 松井証券 極東証券 東洋証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

幹事構成が当選しにくいようですね。いちよし証券主幹事なので厳しいです。

SMBC日興証券のステージ制などを利用すれば当選確率は上がりそうです。SBI証券でIPOチャレンジポイントを利用してもかなりポイントを使わないと厳しいかもしれません。

1年間購読すると52,800円分の情報を無料で手に入れる方法をご存知でしょうか!?簡単なのでIPOに興味がなくてもお勧めできます。

DMM.com証券(PR)に証券口座を開設し、その後申し込みを行うだけなので簡単です。証券口座があれば情報をフルで見ることができます。初値予想も掲載されますからね。

同社の会社設立は1995年6月01日、本社住所は東京都豊島区東池袋三丁目1番1号、社長は小林謙氏(66歳)です。※2021年5月10日時点

従業員数は206人(臨時雇用者0人)、平均年齢35.6歳、平均勤続年数5.4年、平均年間給与約451万円です。

テンダ(4198)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社KFC | 1,166,000株 | 58.61% |

| 小林 謙 | 244,000株 | 12.27% |

| 中村 繁貴 | 155,000株 | 7.79% |

| 加藤 善久 | 140,000株 | 7.04% |

| 小林 まり子 | 100,000株 | 5.03% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、当社株主であり売出人かつ当社役員である小林謙及び中村繁貴並びに当社株主であり貸株人である小林まり子並びに当社株主であり当社役員である林貢正及び松下貴弥並びに当社株主である株式会社KFC及び加藤善久は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年12月06日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| いちよし証券(主幹事) | 288,900株 | 75.04% |

| みずほ証券 | 15,400株 | 4.00% |

| SMBC日興証券 | 15,400株 | 4.00% |

| SBI証券 | 15,400株 | 4.00% |

| マネックス証券 | 15,400株 | 4.00% |

| 松井証券 | 11,500株 | 2.99% |

| 極東証券 | 11,500株 | 2.99% |

| 東洋証券 | 11,500株 | 2.99% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 4,800円~6,500円

※ファーストインプレッション

第二弾⇒ 4,500円~6,000円

※仮条件発表後

初値予想と市場コンセサンス

テンダの初値予想をリサーチして記載します。

初値予想5,000円~7,000円

修正値7,000円前後

想定発行価格が仮条件上限となりました。14.4億円の吸収で時価総額69億円と変化なしの予定です。

そもそもPERが高めの設定と言われていたため仮条件範囲は妥当だと言えそうです。収益構造でアップル経由ではないことが特徴だと言われているようです。それに利益率は高めだそうです。

2022年連結の業績予想では売上34.31億円で経常利益3.10億円となっています。前期比較だと売上15.3%増、経常利益5.8%増になります。まだ2021年5月期も予想値になるため数値のブレが発生すると思います。

四半期利益は2.28億円なので前期比で20%増になります。PERは30.14倍でPBRは3.43倍になります。業績が面の心配はなさそうなので買われるでしょう。ワンダープラネット(4199)と同じで人気だと思います。

どうせ当たらないけど申し込みは徹底しておきたいと思います!

テンダ(4198)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2021年4月13日~2029年4月12日 | 90,000株 発行価格923円 |

| 2021年12月27日~2029年12月26日 | 56,300株 発行価格1,130円 |

ロックアップは180日間(2021年12月06日)でロックアップ解除倍率は発行価格の1.5倍となっています。VC出資もなさそうなので需給は良さそうです。

ストックオプションの株数残や発行価格は上記のようになります。90,000株が行使期限に入るようですが、新株予約権保有者の中村繁貴氏と林貢正及氏、松下貴弥氏はロックアップ対象です。

時価総額は東証データの上場時発行済み株式数の2,123,000株から算出すると想定価格ベースで約69億円になります。

人気事業を手掛けているため公開価格割れはないと思います。ただ創業25年以上の実績で安心感はあるけどスピード上場感は全くありません。

公募組は当選するために頑張るしかありませんが当選すれば爆益でしょうね。

PayPay証券がIPO取扱いルールを発表しています。証券口座だけは用意しておいたほうがよいと思います。

IPOのルールは下記記事でまとめてみました!単元未満~単元株配分の可能性があります。

タグ:IPO初値予想