T.S.I(ティーエスアイ)上場とIPO初値予想【幹事配分や独自評価あり】

T.S.I(ティーエスアイ)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事は野村證券が引受けます。

上場規模は約7.1億円で公開株数400,000株、オーバーアロットメント60,000株です。想定発行価格は1,550円になっています。

上場規模が小さいため利益見込みが強いIPOでしょう。高齢化社会や超高齢化社会に突入するため意外に人気が見込めると思います。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 上場予定 | 3月19日 |

| BB期間 | 3月03日~3月09日 |

| 企業ホームページ | https://www.t-s-i.jp/ |

| 事業の内容 | サービス付き高齢者向け住宅の建築及び介護サービスの提供 |

【手取金の使途】

手取概算額419,800千円については、連結子会社への投融資として充当する予定であり、具体的には、連結子会社である株式会社北山住宅販売において、新規拠点の土地取得及び自社物件の建物建築等のための設備資金として、2021年12月期に223,000千円、2022年12月期に196,800千円を充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

T.S.I(ティーエスアイ)IPOの業績と事業内容

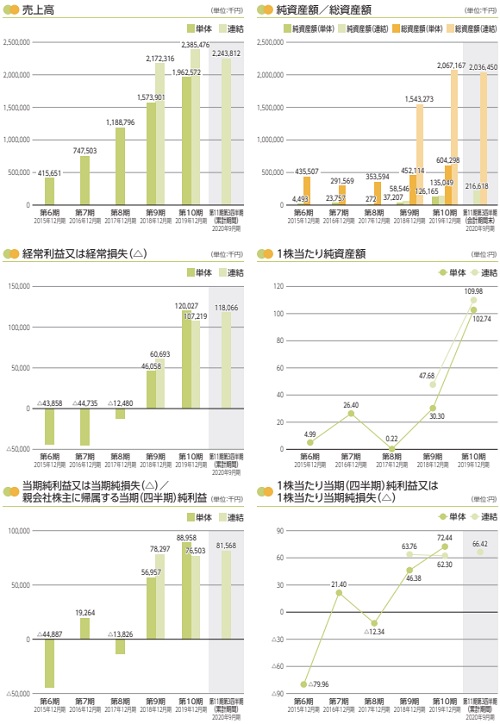

直近の業績が伸びているため業績は問題がなさそうです。今期第3四半期の利益は連結で既に前期越えとなっています。

同社グループは、同社及び連結子会社である株式会社北山住宅販売で構成されています。社名の株式会社T.S.Iは、「Terminalcare Support Institute」の略であり、終末期ケアの支援機関を意味するそうです。

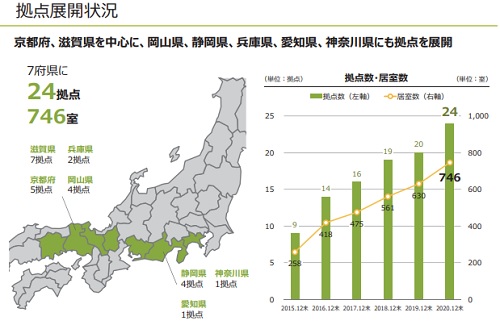

同社は日本の超高齢社会において、在宅独居高齢者の孤独死、要介護者の在宅生活の限界と特養の入所待機者の解消という社会課題を解決するため「サービス付き高齢者向け住宅」の運営、「訪問介護/介護予防・日常生活支援」、「居宅介護支援」を行っています。

グループの事業セグメントは、高齢者住まい法に基づくサービス付き高齢者向け住宅の運営、及び介護保険法に基づく訪問介護、居宅介護支援等を行う「介護事業」、同社が運営するサービス付き高齢者向け住宅「アンジェス」の建築請負を行う「不動産事業」で構成されます。

自宅で看取られたいと望む高齢者が安心して住める住まいと介護サービスを提供することを目的に、サービス付き高齢者向け住宅を「設計・建築・運営」まで一気通貫して提供しています。

サービス付き高齢者向け住宅は、医療体制がしっかりしており重度の方を対象とする「医療特化型」、介護体制がしっかりしており自立~重度の方までを対象とする「介護特化型」、

入居時費用等が高額であり高所得者層を対象とする「高級志向型」、自立度が高い方向けに最低限のサービスのみ提供する「高齢者一般向け」等の様々な形態があります。その中で同社は「介護特化型」にて事業を運営しています。

基本的にサービス付き高齢者向け住宅の1階事務所部分に訪問介護事業所、居宅介護支援事業所を併設させた形で、24時間施設に人員を配置し、看取りまで対応を行うなど要介護2~3程度の介護が必要な方を主たる顧客層と想定した運営を行っています。

不動産事業はサービス付き高齢者向け住宅「アンジェス」の設計・建築を行います。北山住宅販売がオーナーと建築請負契約を締結し、サービス付き高齢者向け住宅の設計から建築までを行っています。

同一モデルのサービス付き高齢者向け住宅を手掛けてきたノウハウの蓄積により、設計期間の短縮化・効率化と介護向けの建物としての質の向上を図っているそうです。

同社で運営するサービス付き高齢者向け住宅だけでなく、外部運営業者が運営するサービス付き高齢者向け住宅の建築請負も行っています。

T.S.I(ティーエスアイ)IPO仮条件と公開価格の日程

| 想定価格 | 1,550円 |

| 仮条件 | 1,700円~2,000円 |

| 公開価格 | 3月10日 |

想定発行価格から試算される市場からの吸収金額は約6.2億円です。オーバーアロットメントを含めると約7.1億円になります。時価総額も低く少しの買いでも初値で利益が見込めそうです。

ただし、新型コロナウイルス感染症が施設で発生すると大きな損失となりそうです。徹底していると思いますがウイルスが目に見えないため難しい問題を抱えています。

T.S.I(ティーエスアイ)IPOの幹事団詳細と会社データ

| 公募株数 | 300,000株 |

| 売出株数 | 100,000株 |

| 公開株式数 | 400,000株 |

| OA売出 | 60,000株 |

| 引受幹事 | 野村證券(主幹事) 大和証券 SMBC日興証券 SBI証券 西村証券 東海東京証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

株数が少ないので野村證券からの申込でも厳しそうですね。西村証券以外の証券口座があるので全て申し込みを行っておきたいと思います。当選すれば10万円位は利益が見込めるのでは?と考えています。

当選すればラッキー程度に考えておきたいと思います。東海東京証券も幹事入りしているようですね。IPO目的の口座開設者は少ないと思います。引受け株数が多くなると当選が狙えるかもしれません!

またSBIネオトレード証券でSBI証券が主幹事ではなくてもIPO取扱いが行われるみたいです。前受け金不要で申込めるため口座開設だけは行っておいたほうがよさそうです。

株数が多い銘柄の場合は当選できるかもしれません。委託幹事になるため東京証券取引所や目論見に書かれていませんからね。当選後に入金すればいいため楽です。

ティーエスアイの会社設立は2010年2月02日、本社住所は京都市西京区桂南巽町75番地4、社長は北山忠雄氏(66歳)です。※2021年2月13日時点

従業員数は260人(臨時雇用者132人)、平均年齢45.8歳、平均勤続年数2.6年、平均年間給与約368万円です。

T.S.I(ティーエスアイ)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 北山 忠雄 | 658,000株 | 53.58% |

| 北山 優吾 | 128,000株 | 10.42% |

| 北山 千賀子 | 100,000株 | 8.14% |

| 北山 裕美 | 100,000株 | 8.14% |

| 北山 雄三 | 100,000株 | 8.14% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である北山忠雄、並びに当社株主である北山優吾、北山千賀子、北山裕美、北山雄三、北山由紀子、吉国潤子、中村眞里、髙岡まり子、三宅裕介、北山英一及び日原直人は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年6月16日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

当社株主である北田翔士、平田勇介、松嶋美智子、横田和恵、宇野亜沙美、福村高志、藤井清史、永島栄子、小林由佳、片山崇、横田裕之、井筒大輔、丹羽孝介、山下貴洋、清水美智代、梅原源文及び和田浩興は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年6月16日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 368,000株 | 92.00% |

| 大和証券 | 8,000株 | 2.00% |

| SMBC日興証券 | 8,000株 | 2.00% |

| SBI証券 | 8,000株 | 2.00% |

| 西村証券 | 4,000株 | 1.00% |

| 東海東京証券 | 4,000株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,000円~3,000円

※ファーストインプレッション

第二弾⇒ 2,800円~3,800円

※仮条件発表後

初値予想と市場コンセサンス

ティーエスアイの初値予想をリサーチして記載します。

初値予想3,000円~5,000円

修正値4,000円~5,000円

大手予想の初値予想上限が高く驚いています。仮条件上限が引上げられても5,000円はないだろう?と思っています。

仮条件上限の2,000円算出の吸収額は9.2億円で時価総額は30.6億円になります。個人投資家からは人気が薄いようですが機関投資家には人気みたいです。初値だけ高くその後は横ばい、もしくはじり貧かもしれません。

2021年12月の業績予想は売上33.24億円で経常利益1.63億円になります。前期比較だと売上13.4%増、経常利益21.6%増になります。四半期利益は1.24億円で前期から21.6%増になる予想が出ています。

PERは23.56になりPBRは3.91倍になります。配当はありません。IPOに当選できたら初値売却します!

T.S.I(ティーエスアイ)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| ストックオプションなし | -株 発行価格-円 |

ロックアップは90日間(2021年6月16日)、また一部の株主はロックアップ解除倍率の設定があり、発行価格1.5倍以上で売却可能となっています。

ストックオプション(新株予約権)は該当事項なしとなっています。

時価総額は東証データの上場時発行済み株式数の1,528,000株から算出すると想定価格ベースで約23.7億円になります。

通常であれば初値2倍くらいはクリアーしてきてもよいと思います。投資リスクもあるため公募組の売渋りが起きるのかが焦点だと思います。

公募組は損しないと思うので全力参加で良さそうです!

IPO幹事や委託幹事を意外に引受ける前受け金不要証券⇒ むさし証券

詳しくは下記記事でまとめています。2020年12月の上場でも当選者が出ていたので口座だけは開設しておきましょう!

タグ:IPO初値予想