アクシス(4012)上場とIPO初値予想【幹事配分や独自評価あり】

アクシス(4012)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はSMBC日興証券が引受けます。

上場規模は約6.1億円で公開株数518,000株、オーバーアロットメント77,700株です。想定発行価格は1,020円になっています。無難なIPO登場だと思います。

事業はそこまで人気があると言えませんが、大手金融向けのシステムインテグレーション事業を展開しています。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場予定 | 9月30日 |

| BB期間 | 9月11日~9月17日 |

| 企業ホームページ | https://www.axis-net.co.jp/ |

| 事業の内容 | 業務アプリケーションの設計開発・運用保守、インフラシステムの設計構築・運用保守の提供及びクラウドサービスの提供 |

【手取金の使途】

上記の差引手取概算額68,195千円は、①人材採用費、②人材教育費、③社内基幹システムへの投資に充当する予定であります。具体的には以下のとおりであります。

①今後の事業拡大を目的とした人材採用に関する紹介料として40,000千円

②優秀な人材育成のための教育研修費として20,000千円

③業務の効率化を目的とした社内基幹システムへの投資として8,195千円※有価証券届出書(EDINET)抜粋

目次まとめ

アクシス(4012)IPOの業績と事業内容

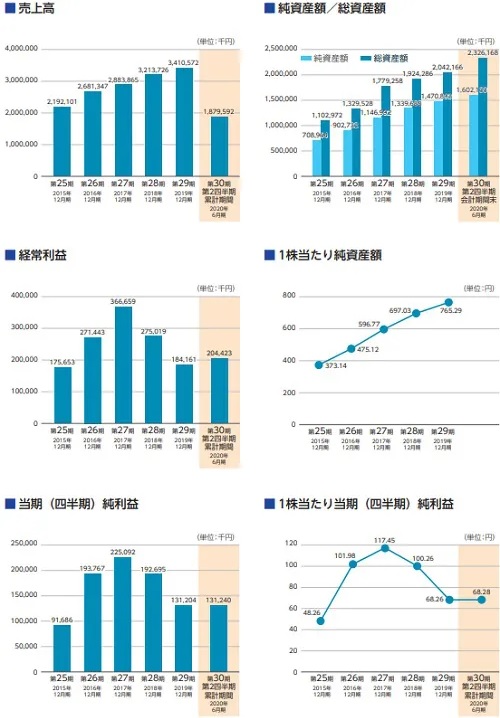

業績は順調に拡大しているようです。今期は第2四半期段階で前期の経常利益(利益)を超えてくるそうなので期待できそうです。また事業はシステムインテグレーション事業とクラウドサービス事業の2本立てになります。殆どの収益がシステムインテグレーションみたいですね。

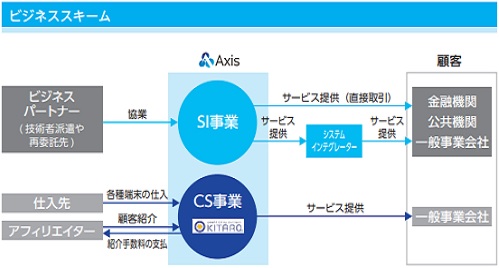

システムインテグレーション事業は、金融機関、官公庁等の公共機関、一般事業会社及びそのグループ会社、もしくは一次請けとなるシステムインテグレーターを顧客として、各種業務アプリケーションの設計開発業務及び運用保守業務を請け負うサービスを行っています。

その他にも、インフラシステムの設計構築業務及び運用保守業務を請け負うサービスを提供しています。

業務アプリケーション開発サービスは、主に金融機関のデリバティブ取引、外貨資金取引、債権管理、リスク管理、勘定データ移行、年金等のシステム開発・構築に携わってきたそうです。

これらの金融機関のシステム開発・構築にて培ったノウハウ、大規模プロジェクトの管理経験等をベースに、現在は官公庁分野、電力分野、航空関連分野(予約システム)等の公共性の高い業務アプリケーション開発等に対応可能な分野を広げているそうです。

また近年ニーズが高まっている、顧客にてサーバー機器を保有しないAWS等のIaaSをはじめ、PaaSやSaaSを活用したインフラ構築についても対応可能となっています。

アクシスは金融機関をエンドユーザーとする売上割合が多いことが特徴です。

その理由として銀行業における、金融商品取引管理、外貨資金取引等の市場系システム、融資ローン、預金為替等の勘定系システム、債権管理、リスク管理等のその他の金融系システムの開発において、銀行員と対等にコミュニケーションを図るために必要な深い業務知識を有していることが関係しているそうです。

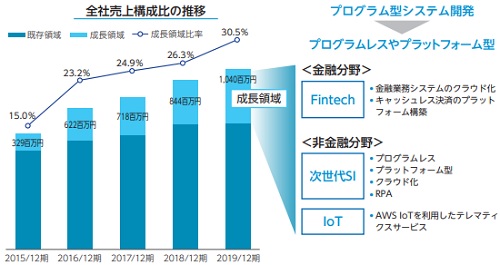

既存の領域にとらわれることなく、今後シフトしていくと見込まれているプログラムレスやプラットフォームを活用したシステムインテグレーション、Fintech及び主に後述のクラウドサービス事業にて取り組んでいるIoTサービスについても柔軟に取り入れており、既に実績を重ねていることが特徴だそうです。

同社では金融業務システムのクラウド化、キャッシュレス決済のプラットフォーム開発等の新しいテクノロジーに対応した金融分野の開発(Fintech)、プログラムレスでのシステム導入、intra-martやSalesforceのようなプラットフォームを活用したシステム導入、RPAを活用した業務効率化、様々な業務システムのクラウド化のような新しい業務システムの導入や支援に取り組むそうです。

またAWS IoTを活用したテレマティクスサービス等のIoT技術を活用したサービス提供を成長領域としているそうです。

クラウドサービス事業は、「はたらく車」の位置情報や走行距離等をリアルタイムで把握することが可能となるフリートマネジメントサービスである「KITARO」を提供しています。

「KITARO」サービスは、デバイスを通して車両の様々な情報をクラウドにアップロードし有効活用するIoTのサービスであり、位置情報・走行履歴管理機能により、車の位置情報をリアルタイムで把握することができます。

さらに、渋滞情報と走行履歴情報から目的地の到着時刻を予測すること等が可能ということです。

アクセル操作やアイドリング時間の基本情報に加え、急ブレーキ、急ハンドル等の発生情報を取得し、安全運転やエコドライブに関する分析評価を行う機能も備えています。

「KITARO」サービスは、車両ごとに月々の利用料を徴収するサブスクリプションモデルのため、継続して安定的な売上を確保することが可能なビジネスモデルでとなっています。

アクシス(4012)IPO仮条件と公開価格の日程

| 想定価格 | 1,020円 |

| 仮条件 | 1,020円~1,070円 |

| 公開価格 | 9月18日 |

想定発行価格から試算される市場からの吸収金額は約5.3億円です。オーバーアロットメントを含めると約6.1億円になります。上場規模に問題はないため初値も高く付くと思います!

9月最後のIPOで単独上場になるため初値2倍以上を期待したいと思います。これまでIPOを行った類似企業も初値2倍くらいはクリアーしていますからね。

メガバンクと取引があるそうなので収益性も問題ないと思います。

アクシス(4012)IPOの幹事団詳細と会社データ

| 公募株数 | 78,000株 |

| 売出株数 | 440,000株 |

| 公開株式数 | 518,000株 |

| OA売出 | 77,700株 |

| 引受幹事 | SMBC日興証券(主幹事) SBI証券 エース証券 岡三証券 極東証券 楽天証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) |

SMBC日興証券が主幹事なのでちょっと期待したいと思います。もう少しでシルバーランク獲得になるので資金を追加入金するのか迷い中です。ハードルが高いけど担当者とやり取りするよりは気楽だと思います。

IPOを行う企業が多くなったので資金不足になる投資家が多いはずです。それとIPO当選後に購入忘れする人も出てくると思います。これまでに私も幾度か購入忘れしていますからね。

未上場株を買えるユニコーンがヴァズのスナップデッシュから注目されています。第8号案件が新しく出てきたので公式サイトで確認してみました。炭素めっきが世界初の技術になるそうです。

スナップデッシュに投資を行ったので今回は見送りますけど、投資を行ったらAmazonギフト券を貰えるため嬉しかったです。しかも2,000円分でした。これ続けて欲しいですよね!

類似企業のファンディーノでは口座開設だけでAmazonギフト券が1,000円分貰えることになっています。これチャンスだと思います。

凄く人気になる株式投資型クラウドファンディング(ECF)もあるので投資を行うこともたまにあります。逆に何でこんな企業が人気なのかな?と思って調べることもあります!ECF投資は奥が深いと思います。

アクシスの会社設立は1991年6月12日、本社住所は東京都港区西新橋二丁目3番1号、社長は小倉博文氏(58歳)です。※2020年8月28日時点

従業員数は301人(臨時雇用者0人)、平均年齢32.5歳、平均勤続年数6.2年、平均年間給与約473万円です。

アクシス(4012)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 小倉 博文 | 1,270,000株 | 59.33% |

| 日向 宏 | 270,000株 | 12.61% |

| 山本 浩史 | 260,000株 | 12.15% |

| 横田 佳和 | 120,000株 | 5.61% |

| 小泉 彰宏 | 70,000株 | 3.27% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、貸株人である小倉博文、売出人である日向宏及び横田佳和並びに、当社株主である石川浩一及び白川雄一は、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しにかかる元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の2021年3月28日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む)及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 466,500株 | 90.06% |

| SBI証券 | 10,300株 | 1.99% |

| エース証券 | 10,300株 | 1.99% |

| 岡三証券 | 10,300株 | 1.99% |

| 極東証券 | 10,300株 | 1.99% |

| 楽天証券 | 10,300株 | 1.99% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,100円~2,500円

※ファーストインプレッション

第二弾⇒ 3,000円~4,000円

※仮条件発表後

アクシス初値予想と市場コンセサンス

初値予想2,500円~5,000円

修正値3,000円~4,000円

アクシスIPOは人気が高いでしょう。ただ既に評価が高めなので状況によってはあまり評価されない可能性があります。初値予想は2.5倍~3倍あたりになる見込みが強そうです。

吸収額は仮条件上限1,070円で決定した場合6.4億円の吸収で時価総額は21.9億円です。小粒上場なのでリスクはほぼないでしょう。それに業績もまずまずです。類似企業も多く現在の市場であればPER15倍~25倍が適正値でしょう。

2020年12月の単独業績予想はは売上36.8億円で経常利益2.7億円になります。前期比較だと売上7.9%増、経常利益48.9%増になります。単純に前期の利益が少なかったので今期が増益になるだけみたいですね。

四半期利益は1.9億円を見込前期1.6億円から46.1%増になっています。PERはEPS99.86から10.72倍、BPS878.34からPBRは1.22倍です。上値は十分見込めそうです!

類似企業はニーズウェル(3992)やソルクシーズ(4284)あたりになりそうです。金融機関向けシステム開発を行う中堅企業なので上場によりさらに提携企業が増えそうです。上場企業としか提携できない金融機関もあるみたいですからね。

アクシス(4012)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2021年12月20日~2029年11月21日 | 218,500株 発行価格797円 |

ロックアップは180日間(2021年3月28日)、ロックアップ解除倍率は設定がありません。ストックオプションの株数残や発行価格は上記のようになります。

218,500株が発行され行使期限は2021年12月となっています。これにより上場時点でストックオプションは関係がありません。

時価総額は東証データの上場時発行済み株式数の2,050,000株から算出すると想定価格ベースで約20.9億円になります。

人気業種なので公開価格割れよりも利益見込みが強いIPOだと思います。安倍晋三氏が総理を辞任すると伝わり株式市場が反応していますけどIPOは問題ないと思います。

日経平均が2万円を割るような異常事態にならなければ大丈夫だと思います!

DMM.com証券がついにIPO株を取り扱う! 【限定キャンペーンが凄い】

⇒ DMM.com証券公式(PR)

タグ:IPO初値予想