ブロードエンタープライズの上場とIPO初値予想【幹事配分や独自評価あり】

ブロードエンタープライズ(4415)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はみずほ証券が引受けます。

上場規模は約23.4億円で公開株数728,000株、オーバーアロットメント109,200です。想定発行価格は2,790円になっています。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場日 | 12月16日 |

| BB期間 | 11月29日~12月06日 |

| 企業ホームページ | https://broad-e.co.jp/ |

| 事業の内容 | マンション向け高速インターネット「B-CUBIC」、後付けIoTオートロックシステム「ブロロック」を展開 |

目次まとめ

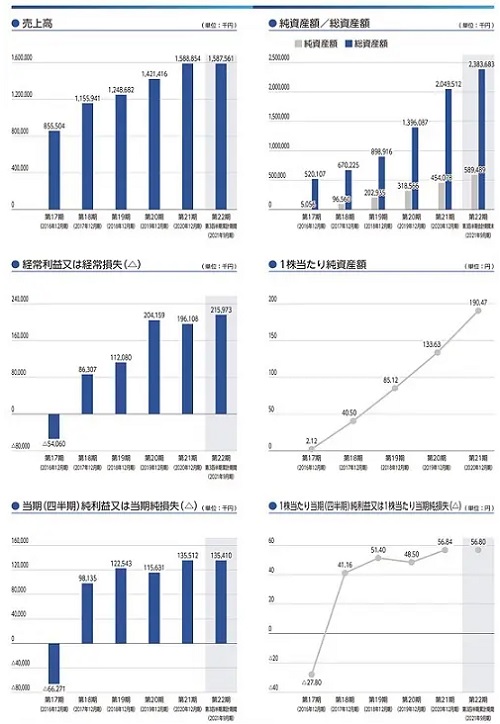

ブロードエンタープライズ(4415)IPOの業績と事業内容

ブロードエンタープライズはマンションオーナー、不動産管理会社、ハウスメーカー等が建築・管理する集合住宅を対象にインターネットサービスを提供しています。

同社のインターネットサービスは、集合住宅に光回線を敷設するインターネットシステムの導入工事からインターネットシステム導入後のインターネット接続環境の維持、保守サービスまでを「B-CUBIC」というブランドで総合的に提供しています。

「B-CUBIC」は、直販、取扱店、代理店、OEMの4つの販売方法があります。

ブロードエンタープライズ(4415)IPO仮条件と公開価格の日程

| 想定価格 | 2,790円 |

| 仮条件 | 2,390円~2,790円 |

| 公開価格 | 12月07日 |

想定発行価格から試算される市場からの吸収金額は約20.3億円です。オーバーアロットメントを含めると約23.4億円になります。

上場規模が少し大きく荷もたれ感がありますね。

ブロードエンタープライズ(4415)IPOの幹事団詳細と会社データ

| 公募株数 | 515,000株 |

| 売出株数 | 213,000株 |

| 公開株式数 | 728,000株 |

| OA売出 | 109,200株 |

| 引受幹事 | みずほ証券(主幹事) SBI証券 SMBC日興証券 楽天証券 松井証券 マネックス証券 三菱UFJモルガン・スタンレー証券 岡三証券 岩井コスモ証券 東洋証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) |

みずほ証券からの当選狙いで3万円~5万円くらいは利益が出るでしょう。地合いによっては厳しい初値かもしれませんね。

ブロードエンタープライズの会社設立は2000年12月15日、本社住所は大阪府大阪市北区太融寺町5番15号、社長は中西良祐氏(47歳)です。※2021年11月10日時点

従業員数は104人(臨時雇用者32人)、平均年齢27.3歳、平均勤続年数2.9年、平均年間給与約458万円です。

ブロードエンタープライズ(4415)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 中西 良祐 | 2,404,000株 | 93.39% |

| 中西 美津代 | 16,000株 | 0.62% |

| 上田 大介 | 12,600株 | 0.49% |

| 山本 和生 | 12,600株 | 0.49% |

| 鈴木 崇史 | 10,000株 | 0.39% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である中西良祐並びに当社株主である株式会社ディーアイは、主幹事会社に対し、元引受契約締結日から上場日後180日目の2022年6月13日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 582,900株 | 80.07% |

| SBI証券 | 36,400株 | 5.00% |

| SMBC日興証券 | 36,400株 | 5.00% |

| 楽天証券 | 14,500株 | 1.99% |

| 松井証券 | 14,500株 | 1.99% |

| マネックス証券 | 14,500株 | 1.99% |

| 三菱UFJモルガン・スタンレー証券 | 7,200株 | 0.99% |

| 岡三証券 | 7,200株 | 0.99% |

| 岩井コスモ証券 | 7,200株 | 0.99% |

| 東洋証券 | 7,200株 | 0.99% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 3,000円~3,500円

※ファーストインプレッション

第二弾⇒ 3,000円~3,300円

※仮条件発表後

初値予想と市場コンセサンス

ブロードエンタープライズの初値予想をリサーチして記載します。

初値予想2,700円~3,000円

修正値2,790円~3,100円

ブロードエンタープライズ(4415)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2022年1月01日~2029年12月09日 | 124,800株 発行価格66円 |

| 2023年1月01日~2030年12月09日 | 73,000株 発行価格230円 |

ロックアップは180日間(2022年6月13日)でロックアップ解除倍率はありません。ストックオプションの株数残や発行価格は上記のようになります。行使期限に入る株はないみたいですね。

時価総額は東証データの上場時発行済み株式数の2,899,000株から算出すると想定価格ベースで約80.9億円になります。

今はIPOの地合いが悪いと思いますが続けていれば利益になるかもしれません。立会外分売や公募増資のほうが儲かったりするからIPOに資金が入らないのかも?

12月IPOで30万くらい儲かれば良いですね!

![]() スローガン主幹事引受け企業⇒ SMBC日興証券

スローガン主幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想