BuySell Technologies(バイセルテクノロジーズ)上場とIPO初値予想【幹事配分や独自評価あり】

BuySell Technologies(バイセルテクノロジーズ)IPOが新規上場承認されました。市場はマザーズで主幹事はSBI証券が引受けます。IPOチャレンジポイントによる当選は複数株配分が狙えそうです!

事業はリユース商材の買取や販売をネットや店舗で行っています。

公開株式数は670,000株になりオーバーアロットメント100,500株です。上場規模は約14.2億円なので十分吸収できそうです。

フリマアプリやインターネットオークションなどの普及によりリユース商品を売買しやすい環境が拡がっています。リユース市場全体が成長し同社にも恩恵があるようです。

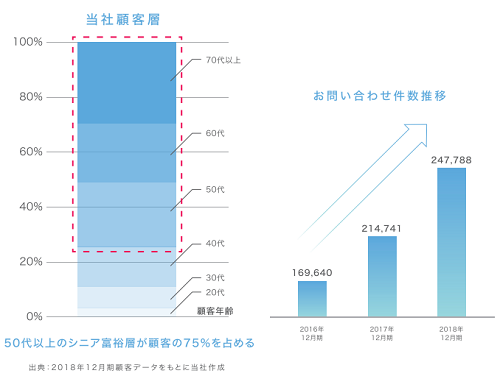

買い取りにおいては、高齢化社会になりターゲットとなる50代以上の富裕層が75%を占めているそうです。遺品整理や生前整理なども多くなっているそうです。

| 業 種 | 卸売業 |

| 上場市場 | マザーズ |

| 公開予定 | 12月18日 |

| BB期間 | 12月02日~12月06日 |

| 企業ホームページ | https://buysell-technologies.com/ |

| 事業の内容 | 出張買取を中心とした多様なリユース商材の買取及び販売 |

【手取金の使途】

差引手取概算額743,296千円及び本第三者割当増資の手取概算額上限170,126千円については、ブランド及びサービスの更なる認知を目的としたテレビCMなどの広告戦略のための費用、事業規模の拡大を目的とした新規採用に係る人件費及び事業規模の拡大に伴う商品倉庫の移転に係る設備投資等に充当する予定です。具体的には以下のとおりであります。

①当社主力サービス「バイセル」のブランドPRによるマーケティング施策のため、テレビCM等の広告宣伝費として703,422千円(2020年12月期453,422千円、2021年12月期250,000千円)

②事業規模の拡大を目的とした新規採用に係る人件費及び採用費として150,000千円(2020年12月期70,000千円、2021年12月期80,000千円)

③事業規模の拡大に伴う商品倉庫の移転に係る設備投資等として60,000千円(2020年12月期60,000千円)

※有価証券届出書(EDINET)抜粋

目次まとめ

BuySell Technologies(7685)IPOの業績と事業内容

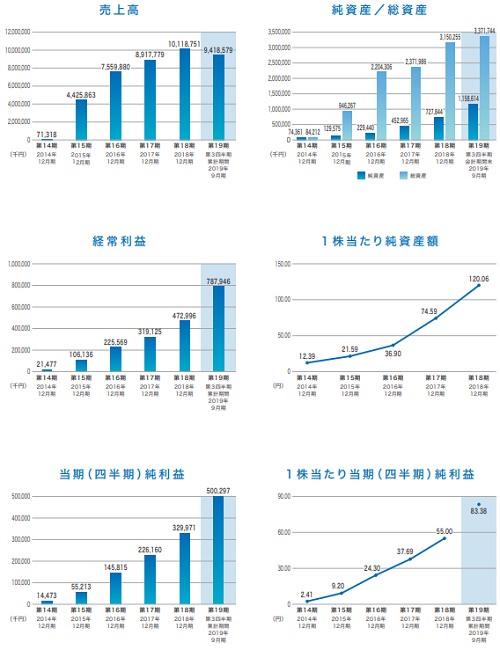

業績は売上・利益共に順調に拡大しています。事業は店舗を保有せずインターネットやマスメディアを駆使したマーケティング戦略により集客を行っています。

買取査定では約250名の査定員を配置し、出張訪問買取を中心とする事業モデルにより「インターネット」と「リアル」のそれぞれの強みを生かしたネット型リユース事業を展開しています。

また、マーケティングによる集客から買取査定そして在庫管理、販売までの一連の流れをすべて自社で管理実行する体制を構築しています。

月間2万件を超える査定の問い合わせ実績があり、取扱商品は主に着物や切手、古銭、貴金属、ジュエリー、ブランド品、時計、骨董品、毛皮、お酒等を対象としています。販売時に高単価を確保できるものをメイン商材としているそうです。

同社は出張訪問買取を中心にサービス展開し、出張訪問買取との親和性が高いシニア富裕層の顧客からの問い合わせが多く、主要顧客層は50代以上の顧客が約75%を占めている状態です。

同様の理由から自宅整理、遺品整理及び生前整理に伴い同社サービスを利用して頂くことが多く、サービスの利用理由の約60%を占めています。

販売事業は主に古物市場や業者向けオークションによる法人販売を中心に販売を実施し、売上構成の約90%を占めています。

また、エンドユーザーである一般消費者に直接質の良いものを提供できる「買取・販売の循環を実現する総合リユースサービス」の実現に向けて楽天市場やヤフオクなどへEC販売を行っています。

さらに百貨店催事による販売も行い、2018年7月から自社ECサイト「バイセルオンライン」を展開しています。

2018年11月からはリユース買取サービスにおける新規事業として、愛車の資産価値を維持及び向上させるアプリ「CAPPY(キャッピー)」の運営を開始しています。

CAPPYでは、店舗や広告で集客を行う従来型の車買取モデルではなく、愛車の資産価値を過去・現在・将来に渡って自動車売買データから算出し、ワンタップで簡単に車を売却できるスマートフォンアプリとして展開しています。

BuySell Technologies(7685)IPO仮条件と公開価格の日程

| 想定価格 | 1,840円 |

| 仮条件 | 1,790円~1,930円 |

| 公開価格 | 12月09日 |

想定価格から試算される市場からの吸収金額は約12.3億円です。オーバーアロットメントを含めると約14.2億円になります。上場規模は少し大きめですが利益狙いで申し込みを行ってよいでしょう!

SBI証券主幹事なので初値は高くなる傾向にあります。そのぶん成り行き売りも多くなりますけれどSBI証券主幹事は期待が出来ます。株数も適度なので初値2倍近くは狙えると思います。

BuySell Technologies(7685)IPOの幹事団詳細と会社データ

| 公募株数 | 445,000株 |

| 売出株数 | 225,000株 |

| 公開株式数 | 670,000株 |

| OA売出 | 100,500株 |

| 引受幹事 | SBI証券(主幹事) 大和証券 みずほ証券 SMBC日興証券 岡三証券 東海東京証券 丸三証券 水戸証券 岩井コスモ証券 エース証券 藍澤證券 エイチ・エス証券 むさし証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) SBIネオトレード証券 |

幹事が多いためSBI証券以外の当選は難しいようです。東海東京証券からの申込は少ないかもしれません。丸三証券も抽選が行われれば意外と穴場でしょう。

この他、むさし証券が前受け金不要なので申込んでおきたいと思います。株数引受けが多いと当選チャンスです!今回は厳しそうですけど口座を持っておいて損はありません。

バイセルテクノロジーズの会社設立は2001年1月16日、本社住所は東京都新宿区四谷四丁目28番8号PALTビル、社長は岩田匡平氏(35歳)です。かなり若い社長ですね。

従業員数は550人(臨時雇用者110人)、平均年齢29.3歳、平均勤続年数2.3年、平均年間給与約422万円です。

BuySell Technologies(7685)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| ミダス第1号投資事業有限責任組合 | 3,474,000株 | 52.94% |

| ミダス第2号投資事業有限責任組合 | 1,320,000株 | 20.12% |

| 大石 崇徳 | 600,000株 | 9.15% |

| 岩田 匡平 | 372,000株 | 5.67% |

| 丸山 聖司 | 120,000株 | 1.83% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人であるミダス第1号投資事業有限責任組合、当社株主であるミダス第2号投資事業有限責任組合、岩田匡平、R&T Partners, LP、株式会社ベクトル及び100キャピタル投資事業有限責任組合は、主幹事証券に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日の2020年6月14日までの期間中、主幹事証券の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

また、当社株主である大石崇徳、Soltec Investments Pte. Ltd.、株式会社イングリウッド及び伊野友紀は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日の2020年6月14日までの期間中、主幹事証券の事前の書面による同意なしには、当社株式の売却等(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等を除く。)は行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 569,400株 | 84.99% |

| 大和証券 | 33,500株 | 5.00% |

| みずほ証券 | 33,500株 | 5.00% |

| SMBC日興証券 | 13,400株 | 2.00% |

| 岡三証券 | 3,400株 | 0.51% |

| 東海東京証券 | 3,400株 | 0.51% |

| 丸三証券 | 3,400株 | 0.51% |

| 水戸証券 | 3,400株 | 0.51% |

| 岩井コスモ証券 | 2,000株 | 0.30% |

| エース証券 | 1,300株 | 0.19% |

| 藍澤證券 | 1,300株 | 0.19% |

| エイチ・エス証券 | 1,300株 | 0.19% |

| むさし証券 | 700株 | 0.10% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 3,400円~4,000円

※ファーストインプレッション

第二弾⇒ 2,400円~3,000円

※仮条件発表後

バイセルテクノロジーズ初値予想と市場コンセサンス

2,200円~3,000円

2,200円~2,700円(修正値)

情報をまとめてみるとあまり期待が出来るようなIPOではなさそうです。VCが筆頭株主であることも将来の売り圧力に案る可能性があります。またありふれた事業ということで新鮮味がないようです。

逆に買い材料としては業績が増収増益であること、吸収額が少ないことが挙げられます。ロックアップは180日間で一部の株主は1.5倍でロックアップが解除されます。大手予想もSOU(9270)を出してきています。コメ平(2780)やシュッピン(3179)、リネットジャパングループ(3556)など既に上場している比較会社が沢山あります。

同社の2019年12月の業績は売上128.9億円、経常利益8億円となっています。前期と比較すると売上が27.4%増、経常利益が70.3%増になり好調そのものです。また配当金が15円なので配当利回り0.77%です。配当魅力は全くありませんね。

初値が盛り上がれば誰が早く売り抜けるかの状態になるかもしれません。連日上場で投資家もその日に資金回収を行う可能性があります。上場規模は約14.9億円とサイズは問題なさそうです。

初値が寄った後に上に抜ければよいけれど売り圧力もありそうですね。初値はロックアップが解ける2,895円あたりが意識されそうです。IPOチャレンジポイント当選は200株の複数当選でしょう!

BuySell Technologies(7685)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2016年10月14日~2026年10月14日 | 309,000株 発行価格500円 |

| 2018年9月22日~2026年9月20日 | 79,980株 発行価格500円 |

| 2016年12月16日~2026年12月16日 | 22,400株 発行価格500円 |

| 2018年12月13日~2026年12月11日 | 3,600株 発行価格500円 |

| 2018年3月19日~2028年3月19日 | 78,600株 発行価格833円 |

| 2021年1月16日~2028年12月25日 | 67,200株 発行価格1,666円 |

ロックアップは180日間(2020年6月14日)、大石崇徳とSoltec Investments Pte. Ltd.、株式会社イングリウッド、伊野友紀にはロックアップ180日間とロックアップ解除倍率1.5倍以上の設定があります。

ストックオプションの株数残や発行価格は上記のようになります。493,580株が行使期限に入っています。

時価総額は東証データの上場時発行済み株式数の6,445,000株から算出すると想定価格ベースで約118.6億円になります。

公開価格割れを起こすようなIPOではないため積極的に申し込みを行って良さそうです。運が良ければ当選でき初値1.5倍~2倍を得ることが出来るでしょう。

IPOを行う企業が多いため初値利益が低下するのは仕方がないと思います。是非当選したいと思います!SBI証券での複数当選は過去の状況から200株セットでしょう。

![]() 確実にポイントを貯めながらIPOに参加できる!⇒ SBI証券

確実にポイントを貯めながらIPOに参加できる!⇒ SBI証券

タグ:IPO初値予想