サーキュレーション(7379)上場とIPO初値予想【幹事配分や独自評価あり】

サーキュレーション(7379)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はみずほ証券が引受けます。

上場規模は約39.3億円で公開株数2,124,000株、オーバーアロットメント318,600株です。想定発行価格は1,610円になっています。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 上場日 | 7月27日 |

| BB期間 | 7月07日~7月13日 |

| 企業ホームページ | https://circu.co.jp/ |

| 事業の内容 | プロ人材の経験・知見を活用して経営課題の解決を支援する「プロシェアリングコンサルティング」、他 |

【手取金の使途】

手取概算額1,496,324千円については、①人材の採用等に係る費用及び人件費700,000千円、②当社の認知度向上を目的としたマーケティング費250,000千円、③新サービスとして開発中のソフトウエア開発投資150,000千円に充当し、④残額を借入金の返済に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

サーキュレーション(7379)IPOの業績と事業内容

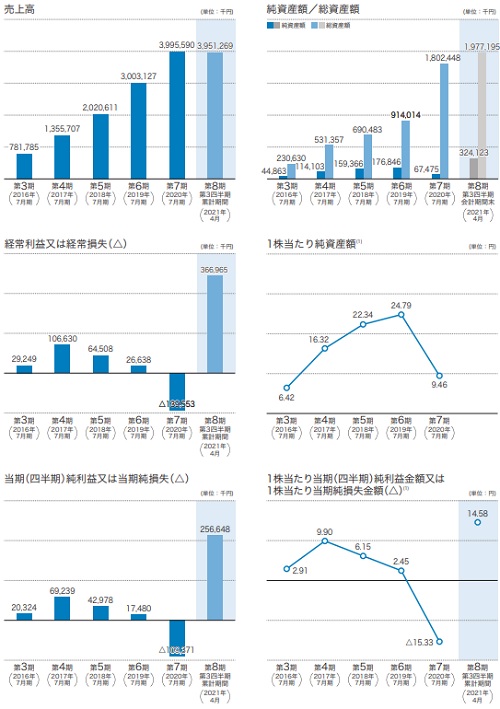

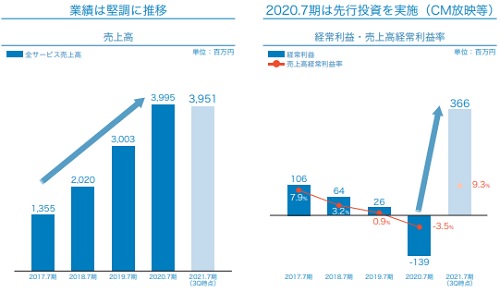

売上拡大中で前期の赤字を超える利益が今期は見込めます。なかなかインパクトある業績だと思います。

同社は各経営テーマにおけるプロ人材と協業し、法人企業向けに4つのサービスを展開しています。創業以来8,005件のプロジェクトを支援しており、「プロシェアリング事業」の単一セグメントになっています。

主に、中小・ベンチャー企業の経営者、大企業の経営者・役員層向けにプロ人材を活用した経営課題解決支援サービスを展開しています。

中小・ベンチャー企業では、単に起業家がアイデアと情熱を持ち、そこに資金が投入されれば事業として成功するわけではないと考えているそうです。

大企業との競争に打ち勝つだけの競争優位となる技術やノウハウ、さらにはそのベースとなる優秀人材の確保・育成が成功の重要な鍵になります。

一方で、我が国の人口減少局面に当たって中小・ベンチャー企業が事業をスケールさせるための優秀人材の確保は困難を極めています。

そのため同社サービスを利用することで、企業は専門性の高いプロ人材を、雇用ではなくプロジェクト単位で必要な期間のみ活用できるため、効率的に事業を展開、成長を加速させることが可能となります。

この他には、時間・場所の制約に埋もれていた優秀なエンジニア/デザイナーを掘り起こし、企業の必要に応じて、フレキシブルに活用できる準委任契約型サービスを行います。

多くのCTO経験者の方々が登録しており、新規Web/ITサービスの開発・成長、エンジニア組織の目標・評価制度設計、データマイニング、IoTサービス開発案件等を得意としています。

また、新規事業起ち上げ支援サービスや事業承継支援サービスも行っています。

サーキュレーション(7379)IPO仮条件と公開価格の日程

| 想定価格 | 1,610円 |

| 仮条件 | 1,610円~1,810円 |

| 公開価格 | 7月14日 |

想定発行価格から試算される市場からの吸収金額は約34.2億円です。オーバーアロットメントを含めると約39.3億円になります。

先行投資により今期業績が急拡大しています。売上の伸びも凄く利益に至っては約1.1億円の赤字から2.9億円の黒字予想となっています。

衝撃的なV字回復となります!

サーキュレーション(7379)IPOの幹事団詳細と会社データ

| 公募株数 | 1,020,000株 |

| 売出株数 | 1,104,000株 |

| 公開株式数 | 2,124,000株 |

| OA売出 | 318,600株 |

| 引受幹事 | みずほ証券(主幹事) 大和証券 野村証券 三菱UFJモルガン・スタンレー証券 SBI証券 岡三証券 いちよし証券 東海東京証券 岩井コスモ証券 楽天証券 |

| 委託見込 | 岡三オンライン SBIネオトレード証券 |

主幹事がみずほ証券で86.02%を引受けるようです。当選期待が高まります!

ただし今回の上場ラッシュでは補欠当選ばかりなのでついていません。株数が多いと補欠になるけれど当選までたどり着けないようです。厳しいです。

ネットを見てると当選者多いんですけどね。まあ気持ちを入れ込まずに淡々とIPOに抽選参加を行っておきたいと思います。

PayPay証券でIPOの取扱いが期待できると思います。LINE証券のように頑張って欲しいですよね!

サーキュレーションの会社設立は2014年1月06日、本社住所は東京都渋谷区神宮前三丁目21番5号、社長は久保田雅俊氏(38歳)です。※2021年6月23日時点

従業員数は180人(臨時雇用者0人)、平均年齢31.4歳、平均勤続年数2.27年、平均年間給与約533万円です。

サーキュレーション(7379)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 久保田 雅俊 | 4,519,200株 | 58.93% |

| 株式会社ニューアイデンティティクリエイション | 2,450,000株 | 31.95% |

| 山口 征人 | 141,400株 | 1.84% |

| 福田 悠 | 137,900株 | 1.80% |

| 村上 亮太 | 56,000株 | 0.73% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である久保田雅俊、売出人である山口征人、福田悠、並びに当社株主である株式会社ニューアイデンティティクリエイションは、主幹事会社に対し、元引受契約締結日から上場日後180日目の2022年1月22日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 1,827,100株 | 86.02% |

| 大和証券 | 63,700株 | 3.00% |

| 野村證券 | 42,400株 | 2.00% |

| 三菱UFJモルガン・スタンレー証券 | 42,400株 | 2.00% |

| SBI証券 | 42,400株 | 2.00% |

| 岡三証券 | 21,200株 | 1.00% |

| いちよし証券 | 21,200株 | 1.00% |

| 東海東京証券 | 21,200株 | 1.00% |

| 岩井コスモ証券 | 21,200株 | 1.00% |

| 楽天証券 | 21,200株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,000円~3,000円

※ファーストインプレッション

第二弾⇒ 2,300円~3,500円

※仮条件発表後

初値予想と市場コンセサンス

サーキュレーションの初値予想をリサーチして記載します。

初値予想2,000円~3,000円

修正値2,000円~2,500円

期待のみずほ証券主幹事になります。2021年はみずほ証券主幹事で人気化するIPOが多いですよね。

ただ上場規模が最大44.2億円と大きく時価総額も147.6億円にまで拡大しました。スキルシェアとしての知名度が高く機関投資家の参戦期待も十分できると思います。

類似企業のピザスク(4490)が人気化していることも同社の買い材料になりそうです。微妙なんですけど公開価格割れはないと思います。

2021年7月の業績予想は売上54.50億円で経常利益4.38億円です。前期の赤字から急激な黒字なのでインパクトがあります。

四半期利益も2.90億円で前期-1.09億円から大幅な黒字予定です。来期予想が気になりますが上場時点での評価は高そうです。

PERはEPS40.58なので44.60倍になります。BPSは227.37なのでPBRが7.96倍です。人気なのか微妙なのか紙一重のところはありますけど、大手予想を見る限り初値利益が見込めると思います。

1単元10万円は抜ける可能性が高いように思います!そのため積極的に抽選に参加したいと思います。

サーキュレーション(7379)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2020年8月01日~2028年7月22日 | 280,000株 発行価格17円 |

| 2021年8月01日~2029年7月03日 | 185,500株 発行価格281円 |

| 2022年7月29日~2030年7月16日 | 82,600株 発行価格421円 |

ロックアップは180日間(2022年1月22日)でロックアップ解除倍率の設定はありません。ストックオプションの株数残や発行価格は上記のようになります。280,000株が行使期限に入っています。

時価総額は東証データの上場時発行済み株式数の8,153,000株から算出すると想定価格ベースで約131.3億円になります。

この規模のIPOをコツコツ獲得できると嬉しいですよね。

事業はIPOでも人気があるため業績急拡大により仮条件の引上げも考えられます。来期予想が出れば良いんですけど上場後に公開でしょう。

タグ:IPO初値予想