デコルテ・ホールディングス(デコルテHD)上場とIPO初値予想【幹事配分や独自評価あり】

デコルテ・ホールディングス(デコルテHD)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はSMBC日興証券と大和証券が共同で引受けます。

上場規模は約72.7億円で公開株数3,676,600株、オーバーアロットメント551,400株です。想定発行価格は1,720円になっています。

ベンチャーキャピタル売出し株中心の上場(IPO)になっているため投資家の印象はあまり良くないでしょう。それにブライダル関係の事業とフィットネス事業を行っています。

厳しそうですね。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 上場日 | 6月22日 |

| BB期間 | 6月07日~6月11日 |

| 企業ホームページ | https://www.decollte.co.jp/ |

| 事業の内容 | フォトウエディング、アニバーサリーフォト等のサービスを提供するスタジオ事業、及びフィットネス事業 |

【手取金の使途】

差引手取概算額101,768千円については、2021年9月期に連結子会社である株式会社デコルテへの投融資資金として充当する予定です。株式会社デコルテにおける具体的な資金使途は、事業拡大のための設備資金として新規出店に係る投資に充当する予定です。具体的には、2021年9月期に2店舗を予定しています。また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針です。

※有価証券届出書(EDINET)抜粋

目次まとめ

デコルテ・ホールディングス(デコルテHD)IPOの業績と事業内容

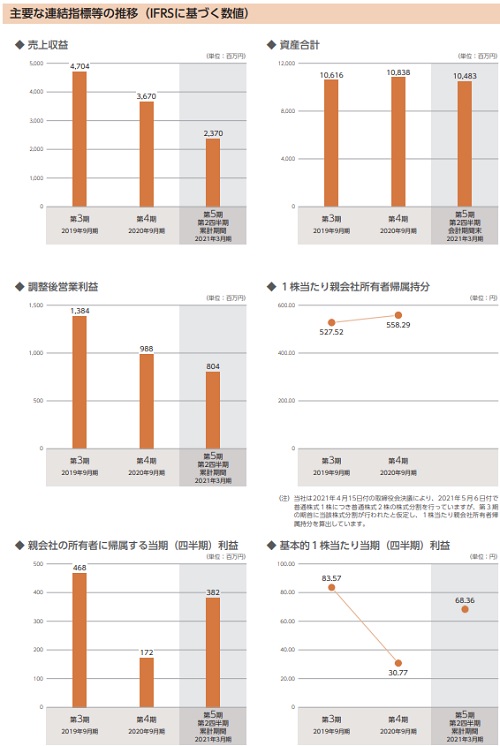

業績を確認すると今期2021年9月期は超回復する予想が出ていました。業績に問題はなさそうです。ただ海外配分率とVC売出し色の強いIPOなので投資家が敬遠するでしょう。

デコルテ・ホールディングスは持株会社として経営方針策定や経営管理を担当し、同社及び連結子会社1社で構成されています。

事業はフォトウエディング等のサービスを提供するスタジオ事業の他、パーソナルトレーニングを中心とするフィットネスジムの運営を行っています。

同社グループは「Happiness」「Beauty」「Wellness」をテーマとして、既成のサービスには無いもの、「こんなサービスがあったらいいな」という考えを形にして店舗展開していくことを意識し、顧客の幸福に寄り添いながら事業を展開しているそうです。

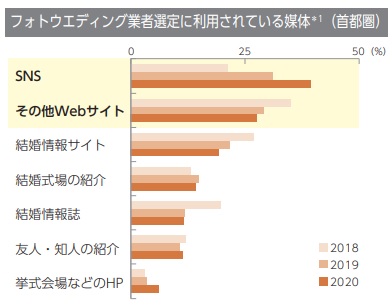

スタジオ事業の中核として提供しているフォトウエディングとは、結婚式や披露宴とは別の日に結婚写真を撮影する、或いは結婚式や披露宴を行わずに結婚写真を撮影するサービスを指し、前者は結婚写真の「前撮り」「別撮り」とも呼ばれています。

国内の人口減少や結婚に対する価値観の変化等に伴い結婚式や披露宴を実施する人々が減少する中でも、挙式を行ったカップルが別撮りを利用する比率は増加しているそうです。

そのため、新郎新婦がホストとして慌ただしく過ごす結婚式当日を避け、しっかりと記念に残る写真を撮影したい、或いは当日とは異なる衣裳や場所で思い出に残る写真を残したいというニーズが高まっているものと同社は考えているそうです。

同社は2018年において全婚姻組数58万6千組の50%超にあたる約30.9万組がフォトウエディングを利用していると推計しています

フォトウエディングの国内市場規模は2018年時点で年間約521億円であると推計しており、上記のような動向を背景に今後も成長していくと見込んでいるそうです。

2018年のデータなのでコロナ禍となっている現状とは大きく数値が異なりそうです。

しかし、今期業績が急回復しているため上場に踏み切った形なのでしょう。

デコルテ・ホールディングス(デコルテHD)IPO仮条件と公開価格の日程

| 想定価格 | 1,720円 |

| 仮条件 | 1,470円~1,720円 |

| 公開価格 | 6月14日 |

想定発行価格から試算される市場からの吸収金額は約63.2億円です。オーバーアロットメントを含めると約72.7億円になります。

相場が下落基調となっているため現状のままだと公開価格割れになる可能性が高いと思います。初値利益も見込めません。

大手予想が割安判断を行えば状況が変わるかもしれません。

デコルテ・ホールディングス(デコルテHD)IPOの幹事団詳細と会社データ

| 公募株数 | 70,000株 |

| 売出株数 | 3,606,600株 |

| 公開株式数 | 3,676,600株 |

| OA売出 | 551,400株 |

| 引受幹事 | SMBC日興証券(共同主幹事) 大和証券(共同主幹事) 野村證券 SBI証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

SMBC日興証券と大和証券が共同で主幹事を行います。欧州及びアジアを中心とする海外市場にも売却されるようですが事業内容がコロナ禍となっている現在は厳しそうです。

ファンド経由の引受けがあればよいでしょうけど50%が海外販売でも厳しそうです。前期業績もコロナ禍で落ち込んでいるようですからね。

都度状況判断をしながらIPO抽選に参加しておきたいと思います!

バンカーズで口座開設キャンペーンが行われています。口座開設時にメールマガジンに登録するだけなので簡単です。

Amazonギフト券2,000円分を貰えるためクラウドファンディングに興味がある方は頂いておきましょう!詳しくは記事でまとめています。

デコルテ・ホールディングスの会社設立は2016年12月13日、本社住所は兵庫県芦屋市大桝町1番25号アクセシオ芦屋3F、社長は小林健一郎氏(48歳)です。※2021年5月18日時点

従業員数は37人(臨時雇用者12人)、平均年齢33.1歳、平均勤続年数3.1年、平均年間給与約452万円です。連結従業員数は357人で臨時雇用者76人です。

デコルテ・ホールディングス(デコルテHD)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 投資事業有限責任組合キャス・キャピタル・ファンド六号 | 5,014,800株 | 87.52% |

| 小林 健一郎 | 557,200株 | 9.72% |

| 水間 寿也 | 22,000株 | 0.38% |

| デコルテ従業員持株会 | 21,000株 | 0.37% |

| 岩切 大祐 | 15,000株 | 0.26% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、売出人かつ貸株人である投資事業有限責任組合キャス・キャピタル・ファンド六号は、共同主幹事会社に対して、本募集及び引受人の買取引受による売出しにかかる元引受契約締結日に始まり、上場日から起算して360日目の2022年6月16日までの期間中は、共同主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等(ただし、その売却価格が募集における発行価格又は売出しにおける売出価格の1.5倍以上であって、東京証券取引所における初値が形成された後にSMBC日興証券株式会社を通して行う東京証券取引所での売却等を除く)を行わない旨を約束しています。

売出人である小林健一郎は、共同主幹事会社に対して、ロックアップ期間中は、共同主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しています。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(共同主幹事) | -株 | -% |

| 大和証券(共同主幹事) | -株 | -% |

| 野村證券 | -株 | -% |

| SBI証券 | -株 | -% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,500円~2,000円

※ファーストインプレッション

第二弾⇒ 1,400円~1,750円

※仮条件発表後

初値予想と市場コンセサンス

デコルテ・ホールディングスの初値予想をリサーチして記載します。

初値予想1,600円~1,900円

修正値-8%~±0%

思った通り人気が見込めないようなのでパス案件になりそうです。コロナ禍で挙式関係はタイミングが悪いですよね。それに業績予想が増収増益となっていますが、この状況下ではどうなるのかわかりません。

2021年9月期の連結予想は売上47.56億円で税引き前利益が7.18億円です。数字は素晴らしいと思いますし赤字ではないだけ凄いです。ただ投資家が投資を行いたい業種ではないと思います。

前期比較だと売上29.59%増、税引き前利益126.50%増になります。前期業績が新型コロナウイルス感染症で減収減益でもとに戻っただけみたいです。配当も出ませんからね。

四半期利益は5.23億円で前期比だと204.10%増になります。PERは18.45倍でPBRは2.30倍になります。この数値でも割高みたいです。

デコルテ・ホールディングス(デコルテHD)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2025年1月01日~2030年12月24日 | 630株 発行価格2,700円 |

| 2025年1月01日~2030年12月24日 | 20株 発行価格2,700円 |

ロックアップは投資事業有限責任組合キャス・キャピタル・ファンド六号に360日間(2022年6月16日)、ロックアップ解除倍率は1.5倍の設定となっています。また売出人の小林健一郎氏にも180日間のロックアップとなっています。

さらにとデコルテ従業員持株会と新井賢二、水間寿也、岩切大祐にも180日間のロックアップが期間が設けられています。

ストックオプションの株数残や発行価格は上記のようになります。行使期限を迎える株はありません。

時価総額は東証データの上場時発行済み株式数の5,670,000株から算出すると想定価格ベースで約97.5億円になります。

上場タイミングに不安がある銘柄なので積極的に投資はしにくいと思います。公募株の募集もついでに行っている感じですよね。

個人的には消極的な参加となりそうです。

新興国へ投資を行い社会貢献もできるクラファンが登場! 【想定利回り8%】

⇒ TECROWD(テクラウド)公式へ

タグ:IPO初値予想