エッジテクノロジー(4268)上場とIPO初値予想【幹事配分や独自評価あり】

エッジテクノロジー(4268)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はSMBC日興証券が引受けます。

上場規模は約24.0億円で公開株数3,022,600株、オーバーアロットメント453,300株です。想定発行価格は690円と3桁になり買いやすそうです。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場日 | 2月17日 |

| BB期間 | 2月01日~2月07日 |

| 企業ホームページ | https://www.edge-tech.co.jp/ |

| 事業の内容 | AI実装の支援及びビッグデータ解析コンサルティング |

目次まとめ

エッジテクノロジー(4268)IPOの業績と事業内容

AIアルゴリズムを利用し顧客の課題を解決するビジネスになります。IPOとしては好まれる事業です。

社会に貢献するAIアルゴリズム事業を展開し、AIソリューションサービスの提供・AI教育サービスの提供・AIプロダクトの開発/販売を行います。

主力事業は、AIアルゴリズムを顧客の業務・システムに実装するAIソリューションサービスを提供しています。

顧客の業務改善や経営課題の解決を目的として業務分析を実施し、データ利活用によって解決可能な課題を判別して概念実証を行った後に、AIアルゴリズムを既存の業務・システムに組み込み、実装・運用するところまでを一気通貫で行います。

収益はリカーリング型を基本とし、2021年4月期の売上のうち77.6%を占めています。なかなか良いですね。

AIソリューションサービスの他には、AI教育サービス、AIプロダクトサービスを行います。人工知能銘柄で爆上げすれば良いですね。当選しやすいので頼みます!

エッジテクノロジー(4268)IPO仮条件と公開価格の日程

| 想定価格 | 690円 |

| 仮条件 | 300円~350円 |

| 公開価格 | 2月08日 |

想定発行価格から試算される市場からの吸収金額は約20.9億円です。オーバーアロットメントを含めると約24.0億円になります。

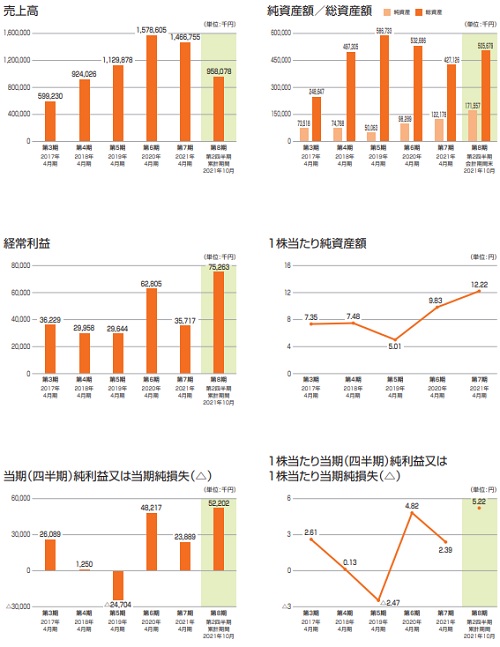

売上拡大傾向にある企業ですけど利益水準が引くいようです。今期は調子良さそうですけど想定ベースの24億円は少し大きめですね。

株数も多いため1単元げ2万円の利益が出れば良いと思います。

エッジテクノロジー(4268)IPOの幹事団詳細と会社データ

| 公募株数 | 613,000株⇒ 544,000株 |

| 売出株数 | 2,409,600株⇒ 2,166,000株 |

| 公開株式数 | 3,022,600株⇒ 2,710,000株 |

| OA売出 | 453,300株⇒ 406,500株 |

| 引受幹事 | SMBC日興証券(主幹事) 野村證券 SBI証券 楽天証券 いちよし証券 極東証券 松井証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

SMBC日興証券から申込めば当選確率は高いと思います。

公開価格割れの懸念も多少あると思いますけど積極的に申込みを行う方が多いと思います。

黒字企業でIT系なので人気はあると思います。売出株中心ですけどVCではありません。

エッジテクノロジーの会社設立は2014年5月12日、本社住所は東京都千代田区神田須田町一丁目32番地7、社長は住本幸士氏(40歳)です。※2022年1月16日時点

従業員数は66人(臨時雇用者2.8人)、平均年齢35.1歳、平均勤続年数2.4年、平均年間給与約498万円です。

エッジテクノロジー(4268)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 住本 幸士 | 9,600,000株 | 93.56% |

| 島田 雄太 | 316,940株 | 3.09% |

| 治田 知明 | 123,530株 | 1.20% |

| 坂西 茂 | 40,000株 | 0.39% |

| 生澤 剛士 | 30,000株 | 0.29% |

※上位株主の状況

【ロックアップ情報】

貸株人かつ売出人である住本幸士、当社株主である島田雄太及び治田知明並びに当社新株予約権者など複数名にロックアップが付与されています。180日目の2022年8月15日までの期間のロックアップになり、ロックアップ解除倍率設定はありません。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 2,493,200株 | 92.00% |

| 野村證券 | 135,500株 | 5.00% |

| SBI証券 | 48,800株 | 1.80% |

| 楽天証券 | 13,600株 | 0.50% |

| いちよし証券 | 8,100株 | 0.30% |

| 極東証券 | 5,400株 | 0.20% |

| 松井証券 | 5,400株 | 0.20% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 800円~1,100円

※ファーストインプレッション

第二弾⇒ 500円~600円

※仮条件発表後

初値予想と市場コンセサンス

エッジテクノロジーの初値予想をリサーチして記載します。

初値予想500円~550円

公開株数や株価設定が大幅に変更されています。しかし割安感が出たことで買われるそうです。どうなるのかはわかりませんがブックビルディングには参加しておきます。利益が出たら儲けものと考えています。

割高感から修正されたと思います。地合いも悪いですからね。当選のチャンスなので狙います。

エッジテクノロジー(4268)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2022年4月29日~2030年4月28日 | 153,170株 発行価格21円 |

| 2020年4月30日~2030年4月29日 | 1,000株 発行価格21円 |

| 2020年4月30日~2030年4月29日 | 15,000株 発行価格21円 |

| 2023年4月27日~2031年4月26日 | 86,300株 発行価格35円 |

| 2023年5月01日~2031年4月30日 | 4,470株 発行価格35円 |

ロックアップ180日間です。ストックオプションは16,000株が行使期限に入ります。新株予約権者の殆どにロックアップが掛けられています。

時価総額は東証データの上場時発行済み株式数の10,613,000株から算出すると想定価格ベースで約73.2億円になります。※株数が10,544,000株に変更され仮条件上限350円算出の上場規模は約36.9億円になります。

地合いが良ければ初値2倍近くまで上昇する期待はあります。ただなんか市場がおかしいですよね。

公開価格割れは今の市場環境であればないと思います。マザーズ指数の下落が続いているのはちょっと怖いですね。私は利益狙いで全力で抽選に参加しておきたいと思います。

![]() エッジテクノロジー主幹事引受け企業⇒ SMBC日興証券

エッジテクノロジー主幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想