HCSホールディングス(4200)上場とIPO初値予想【幹事配分や独自評価あり】

HCSホールディングス(4200)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はジャスダックで主幹事はSBI証券が引受けます。

上場規模は約12.5億円で公開株数630,000株、オーバーアロットメント94,500株です。想定発行価格は1,730円になっています。

利益が見込めるIPOなので積極的に申込んで良さそうです!

| 業 種 | 情報・通信業 |

| 上場市場 | JASDAQスタンダード |

| 上場日 | 6月24日 |

| BB期間 | 6月09日~6月15日 |

| 企業ホームページ | https://www.hcs-hd.co.jp/ |

| 事業の内容 | 情報サービス事業、ERP 事業、デジタルマーケティング事業を営むグループ会社の経営管理及びそれに付帯する業務 |

【手取金の使途】

手取概算額566,976千円については、「1新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限150,406千円と合わせた手取概算額合計上限717,382千円について、①情報サービス事業におけるサービスの拡大費用、②借入金の返済に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

HCSホールディングス(4200)IPOの業績と事業内容

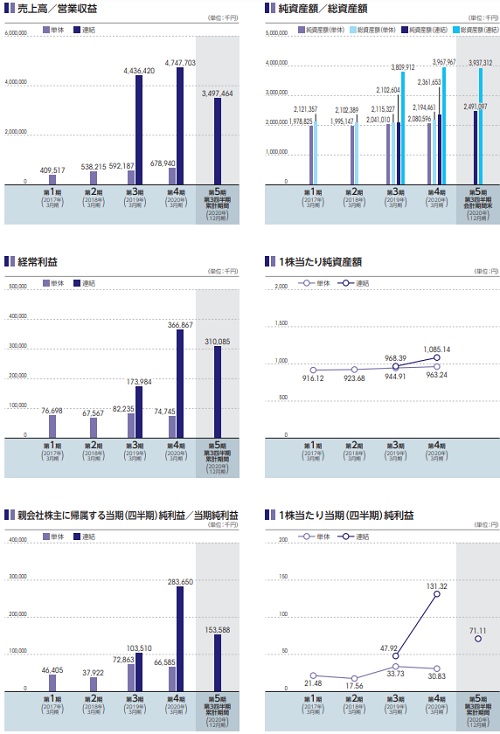

業績は順調に拡大しているようです。同社グループはHCSホールディングスと連結子会社6社、関連会社1社により構成されています。事業は情報サービス事業、ERP事業、デジタルマーケティング事業を主たる業務としています。

情報サービス事業のシステムインテグレーションサービスでは、製造や運輸、公共、金融等の幅広い分野において、大手エンドユーザ系情報子会社や大手システムインテグレータ等の開発案件に主に2次請けとして参画しています。

常駐型を中心に、主に業務ソフトウェアの設計・開発・保守及び運用サービスを提供しています。

マスターファイルソリューションサービスでは、同社の前身となるリッカー株式会社の電算センターにて、顧客管理を目的に住所マスターが開発され、1970年に同センターが子会社化される際に事業譲渡を受けた後、1972年より外販を開始しています。

以来、全国住所マスターである国土行政区画コードマスター及び関連製品・サービス等を提供しています。

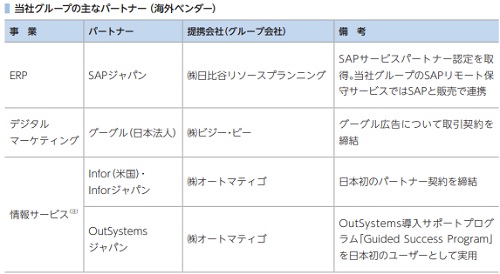

ERP事業では、SAPジャパン株式会社からサービスパートナー認定を取得しているそうです。

大手コンサルティングファームや大手システムインテグレータ等からのSAP導入・保守案件に、主に2次請けとして参画しており、常駐型を中心に独SAP社のERPソフトウェア導入支援やカスタマイズ、アドオン開発、保守及び運用サービスを提供しています。

デジタルマーケティング事業ではマーケティングソリューションサービスを行います。

インターネットの普及により、情報流通量は飛躍的に増加しており、膨大な情報の中から自社の商品・サービスに関心を持つユーザー層を見つけ、最適な情報を提供することが、マーケティング上の大きな課題だそうです。

インターネットユーザーの多くは、Googleに代表される検索エンジンを利用して情報収集を行い、これらのユーザーを顧客のWebサイトに効率良く集客し、商品購入や問い合わせ、会員登録等の成果に導くために、インターネット広告に関する広告プラン策定及び広告運用等のサービスを提供しています。

HCSホールディングス(4200)IPO仮条件と公開価格の日程

| 想定価格 | 1,730円 |

| 仮条件 | 1,660円~1,800円 |

| 公開価格 | 6月16日 |

想定発行価格から試算される市場からの吸収金額は約10.9億円です。オーバーアロットメントを含めると約12.5億円になります。

適度な上場規模なので需給に不安はありません。大手企業も初値が高くなると予想しているようです!!

HCSホールディングス(4200)IPOの幹事団詳細と会社データ

| 公募株数 | 360,000株 |

| 売出株数 | 270,000株 |

| 公開株式数 | 630,000株 |

| OA売出 | 94,500株 |

| 引受幹事 | SBI証券(主幹事) みずほ証券 丸三証券 水戸証券 岩井コスモ証券 エイチ・エス証券 東海東京証券 東洋証券 むさし証券 藍澤證券 極東証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

SBI証券主幹事なのでIPOチャレンジポイントで獲得を狙えます。しかし10万円~20万円くらいしか利益見込みがないため悩みます。

株数はそれほど多くないんですけど上場ラッシュのため初値パフォーマンスが落ちると思います。悲しいですね。

またSBIグループのSBIネオトレード証券からもIPO抽選に参加できるはずです。資金不要でIPO抽選に参加できるところは毎回申込んでお来ましょう。

当選すればラッキーですからね。1撃10万円以上の利益が見込めるため大事にしたいですよね。

HCSホールディングスの会社設立は2016年7月01日、本社住所は東京都江東区東陽二丁目4番38号、社長は加藤俊彦氏(70歳)です。※2021年5月28日時点

従業員数は31人(臨時雇用者2人)、平均年齢48.3歳、平均勤続年数3.6年、平均年間給与約601万円です。連結従業員数は428人で臨時雇用者50人となっています。

HCSホールディングス(4200)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 宮本 公 | 501,600株 | 19.19% |

| 日本ユニシス株式会社 | 372,000株 | 14.23% |

| 株式会社東陽建物 | 202,800株 | 7.76% |

| HCSホールディングス従業員持株会 | 146,800株 | 5.62% |

| 牟田口 陽介 | 123,600株 | 4.73% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人及び貸株人である宮本公並びに当社株主である日本ユニシス株式会社、株式会社東陽建物、HCSホールディングス従業員持株会、株式会社きんでん、株式会社みずほ銀行、株式会社三菱UFJ銀行、ワールドビジネスセンター株式会社、永山コンピューターサービス株式会社、加藤俊彦、大久保利幸、長嶋博、畠山幸雄、株式会社豊田住宅、竹村正宏、宮本みや子、大髙良浩、古池信男、高橋峰輝、牟田口陽介、天野進、渡邊裕之、亀山元、吉田佳尚、菅野藤典、大竹義紀、鳥越慎司、小森和佳、荒井久司及び藤井肇は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年12月20日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

この他、AGキャピタル株式会社とみずほ成長支援第3号投資事業有限責任組合は90日間(2021年9月21日)までのロックアップと発行価格の1.5倍以上でロックアップが解除されます。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 535,400株 | 84.98% |

| みずほ証券 | 31,500株 | 5.00% |

| 丸三証券 | 12,600株 | 2.00% |

| 水戸証券 | 12,600株 | 2.00% |

| 岩井コスモ証券 | 6,300株 | 1.00% |

| エイチ・エス証券 | 6,300株 | 1.00% |

| 東海東京証券 | 6,300株 | 1.00% |

| 東洋証券 | 6,300株 | 1.00% |

| むさし証券 | 6,300株 | 1.00% |

| 藍澤證券 | 3,200株 | 0.51% |

| 極東証券 | 3,200株 | 0.51% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,800円~4,000円

※ファーストインプレッション

第二弾⇒ 2,000円~3,800円

※仮条件発表後

初値予想と市場コンセサンス

HCSホールディングスの初値予想をリサーチして記載します。

初値予想3,000円~4,000円

修正値2,600円~3,000円

人気のIT関連になるため初値も高くなると思います。仮条件が上振れし上限1,800円算出の吸収金額が13.0億円になりました。SI中堅企業で情報サービス事業、ERP事業、デジタルマーケティング事業を行います。

このようなIPOは業績面よりもIT系のIPOという思惑で買われることも多いですからね。

2022年3月期の業績予想では売上50.54億円となり規模もそこそこです。経常利益は4.07億円なので利益率も普通でしょう。前期比だと売上6.22%増、経常利益2.26%になり既に鈍化傾向かもしれません。

四半期利益は2.31億円で前期比較だと11.06%増になるそうです。マザーズにしては珍しく配当金が出るようでした。配当金額は20円です。配当利回りは1.11%です。

PERは19.08倍でPBRは1.37倍になります。とにかく当選目指して参加しておきます!

HCSホールディングス(4200)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2018年3月31日~2026年3月30日 | 334,400株 発行価格813円 |

| 2018年6月04日~2026年6月03日 | 120,000株 発行価格813円 |

ロックアップは90日間と180日間で90日間分のVC保有に対して1.5倍の解除設定があります。

ストックオプションの株数残や発行価格は上記のようになります。454,400株の全てが行使期限に入るようです。

時価総額は東証データの上場時発行済み株式数の2,520,000株から算出すると想定価格ベースで約34.5億円になります。

HCSホールディングスは人気になると思うので積極的に申込みを行います。IPOチャレンジポイントについては今後考えます。SBI証券主幹事が多くて迷っています。しかしそろそろ使いたいと思います!

また、SBIグループのSBIネオモバイル証券でもIPO取扱いが行われると思います。ひとかぶIPOというサービスを利用して1株でも良いから当選したいです。

毎回当選報告も多いためまだ利用していない方にお勧めできます。利益は少ないけど当選確率は高いと思います。

タグ:IPO初値予想