カクヤス上場とIPO初値予想【幹事配分や独自評価あり】

カクヤス(7686)IPOが新規上場承認されました。市場は東証2部で主幹事は野村證券が引受けます。当選しやすそうなIPOが登場しましたが人気は低そうですね。

公開株式数2,042,000株、オーバーアロットメント306,300株と株数が多く上場規模が約35.7億円になります。想定発行価格1,520円からPERは11.75倍ですね。

お酒を中心とした流通のインフラとなることを経営方針としている企業です。WEBサイトとスマホアプリの充実、業務用向サイトの開発や活用等を通じて事業拡大に結び付けたいそうです。

この他、新しい顧客層へのアプローチとしてITとスマホの活用、在留外国人への対応などを強めていくそうです。現在のところ東京都23区内を中心に事業活動を行っているそうです。

| 業 種 | 卸売業 |

| 上場市場 | 東証2部 |

| 公開予定 | 12月23日 |

| BB期間 | 12月05日~12月11日 |

| 企業ホームページ | https://www.kakuyasu-group.co.jp/ |

| 事業の内容 | 酒類・食品等の料飲店および一般個人向け販売 |

【手取金の使途】

手取概算額393百万円については、当社の事業拡大を見据えた設備資金として373百万円を、①ECサイト(自社サイトの電子商取引)の開発等、②POSレジスター更新、③倉庫作業効率化投資、④店舗新設及び改修に係る資金に充当し、借入金返済資金として20百万円を⑤長期借入金の返済資金の一部に充当する予定であります。

①ECサイトの開発等に係る資金として、令和2年3月期に73百万円を充当する予定であります。

②店舗のPOSレジスター更新に係る資金として、令和3年3月期に100百万円を充当する予定であります。

③平和島流通センターの倉庫作業効率化投資に係る資金として、令和3年3月期に100百万円を充当する予定であります。

④「なんでも酒やカクヤス」の店舗新設及び改修のための資金として、100百万円(令和2年3月期に20百万円、令和3年3月期に80百万円)を充当する予定であります。

⑤長期借入金の返済資金の一部として、令和3年3月期に20百万円を充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

カクヤス(7686)IPOの業績と事業内容

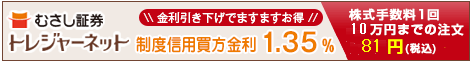

業績面では売上横ばいとなっています。経常利益や四半期利益は少しづつ伸びているため内部改革などが行われていそうです。

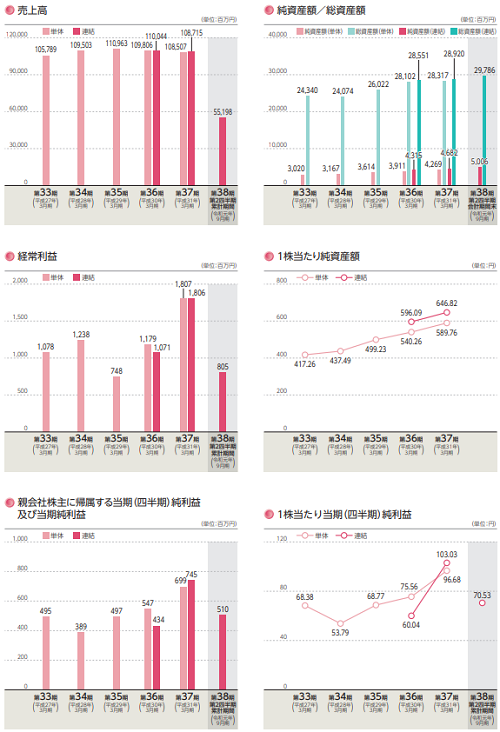

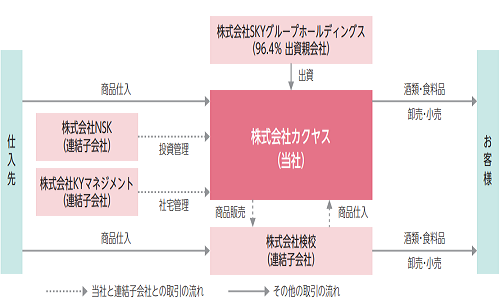

同社グループは同社と連結子会社3社により構成されており、国内において酒類をはじめとする食料品の販売事業及び卸売事業を行っています。また酒類販売事業の単一セグメントです。

同社グループ事業の主力は、業務用向と個人向の顧客に対する酒類の販売です。一般的な酒類販売業者は、業務用向販売と個人向販売の手法の違いから業務用向販売に特化又は個人向販売に特化する形で事業運営を行っています。

同社では 両方の顧客に対し販売を展開することで、商圏エリアの配達量を増加させ短時間でお届けできるよう効率的な配達サービスの実現を目指しています。

「なんでも酒やカクヤス」はピンクの看板で、東京都23区を中心に横浜や大阪等にドミナント展開しています。

個人向けでは店頭での販売の他に、東京都23区及び横浜市・川崎市・大阪市・東京都下の一部のエリアで顧客の自宅をはじめ指定された場所に1時間枠で無料で配達を行っています。

宅配の受注はコールセンターとWEBサイトで受け付けています。WEBサイトは自社サイトの他に外部サイトへも出店を行い、WEBセンターを拠点とした全国向けの出荷にも取り組むなど顧客との接点の拡大を行っています。

なんでも酒やカクヤスの拠点は令和元年10月末現在、店舗・小型倉庫及びWEBセンターで173箇所となっています。

「KYリカー」は神奈川県を中心に東京都下や埼玉県の川口市などの郊外に酒の大型専門店として出店しています。来店された顧客に接客方法を創意工夫しながら営業活動を行っている特徴があり、飲み方提案や独自イベント等も企画しています。

KYリカーの店舗は令和元年10月末現在29店です。「CORK」は個人向けギフト花需要に応えるため、お酒とお花をセットで販売しているセレクトショップです。

ワインソムリエやフラワーアートディレクターを店舗に配置し、パーティ需要やギフト需要に対応した品揃えで、酒屋から脱却した新しいスタイルの事業展開を行っています。店舗は令和元年10月末現在新宿店1店舗となっています。

子会社の「検校」では日本各地から和酒(日本酒・焼酎)を取寄せて販売しています。小容量から和酒を楽しめる有料試飲を店舗で行っている和酒専門業態です。店舗は令和元年10月末現在、銀座店1店舗です。

この他にも子会社があり、取引先等への投資及び投資管理や社員向け社宅等の運営や管理を行っています。

カクヤス(7686)IPO仮条件と公開価格の日程

| 想定価格 | 1,520円 |

| 仮条件 | 1,520円~1,600円 |

| 公開価格 | 12月12日 |

想定価格から試算される市場からの吸収金額は約31億円です。オーバーアロットメントを含めると約35.7億円になります。東証2部にしては上場規模が大きく荷もたれ感があります。

業績も横ばいになるため不安材料があります。ただ今期業績は増収増益になるようで配当も出ることから一定の買いが見込まれます。配当利回りは想定発行価格計算で約3.3%あるようです。

カクヤス(7686)IPOの幹事団詳細と会社データ

| 公募株数 | 285,000株 |

| 売出株数 | 1,757,000株 |

| 公開株式数 | 2,042,000株 |

| OA売出 | 306,300株 |

| 引受幹事 | 野村證券(主幹事) みずほ証券 三菱UFJモルガン・スタンレー証券 SMBC日興証券 マネックス証券 SBI証券 岩井コスモ証券 |

| 委託見込 | auカブコム証券 DMM.com証券(PR) SBIネオトレード証券 |

当選狙いだと野村證券からの申込みが有効でしょう。マネックス証券の引受け株数は20,400株あるそうなので当選確率高めかもしれません。微妙なIPOは申込者が少なくなりますからね。

この他は後期型抽選を採用している企業からの申込みも穴場かもしれません。岩井コスモ証券が幹事入りしています。auカブコム証券もカクヤスの取扱いを発表しています。

後期型のIPO抽選に参加するにはブックビルディング参加と購入申し込みの2回作業が必要になるので購入申し込みを忘れる方が続出?するようです。IPOが続く環境だと面倒になり忘れますよね。

カクヤスの会社設立は1982年6月15日になり創業37年になります。本社住所は東京都北区豊島二丁目3番1号、社長は佐藤順一氏(60歳)です。

従業員数1,513人(臨時雇用者1,413人)となっており人員が多いようです。平均年齢34.9歳、平均勤続年数7.3年、平均年間給与約456万円です。連結従業員数は1,523人になり臨時雇用者1,415人となっています。

カクヤス(7686)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社SKYグループホールディングス | 6,982,000株 | 87.16% |

| カクヤス従業員持株会 | 216,000株 | 2.70% |

| 佐藤 順一 | 20,000株 | 0.25% |

| 田島 安希彦 | 16,000株 | 0.20% |

| 並木 吉彦 | 10,000株 | 0.12% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人及び貸株人である株式会社SKYグループホールディングス並びに当社株主である佐藤順一、田島安希彦、並木吉彦、赤坂敏明及び関口信彦は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の令和2年3月21日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得することを除く。)を行わない旨合意しております。

当社の株主であるカクヤス従業員持株会は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の令和2年6月19日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村証券(主幹事) | 1,838,000株 | 90.01% |

| みずほ証券 | 81,600株 | 4.00% |

| 三菱UFJ・モルガンスタンレー証券 | 40,800株 | 2.00% |

| SMBC日興証券 | 20,400株 | 1.00% |

| マネックス証券 | 20,400株 | 1.00% |

| SBI証券 | 20,400株 | 1.00% |

| 岩井コスモ証券 | 20,400株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,500円~1,700円

※ファーストインプレッション

第二弾⇒ 1,600円~1,800円

※仮条件発表後

カクヤス初値予想と市場コンセサンス

1,500円~2,000円

1,500円~1,700円(修正値)

東証2部であり成長性や事業に魅力は感じられません。上場後も安定した業績を維持できれば良いIPOでしょう。親会社は酒販売の他にも多数の事業を行っている事から成長性を感じない企業を売却したのではないかとも言われているようです。真相はわかりませんが企業規模が大きければあり得る話です。

2020年3月の連結業績予想は売上1,104.6億円で経常利益18.4億円となるようです。前期比較では売上1.6%増、経常利益2%増になります。四半期利益は9.5億円を予想し27%増です。

EPS129.31なのでPERは12.37倍、BPS775.50なのでPBR2.06倍になります。配当が49.8円なので配当利回りが3.11%になります。業績期待よりもインカムゲインとなる配当狙いでしょう。ただ配当性向30%なのでこれ以上は期待できないでしょうね。

上場に際しロックアップ率が高くベンチャーキャピタル出資もありません。しかし東証2部で35.7億円吸収だと公開価格割れしなければ成功でしょう。先に上場する東証2部の値動き次第かもしれません!

カクヤス(7686)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 平成31年3月17日~令和8年12月16日 | 327,200株 発行価格523円 |

| 令和2年3月17日~令和9年12月16日 | 443,600株 発行価格564円 |

ロックアップは90日間(令和2年3月21日)、ロックアップ解除倍率は目論見になく設定がありません。カクヤス従業員持株会は180日間(令和2年6月19日)のロック対象になっています。

ストックオプションの株数残や発行価格は上記のようになり、327,200株が行使期限に入っています。

時価総額は東証データの上場時発行済み株式数の7,525,000株から算出すると想定価格ベースで約114.4億円になります。

親会社の株式会社SKYグループホールディングスが売出株を行い資金を調達する目的で上場するようですね。公開株式の86%が売出株となっています。配当がなければ難しいIPOになると思われ配当ありきでしょう。

同社がターゲットにしている地域の人口は増えているそうなのでこのまま売上の維持はしばらくできそうです。ITを使い業務効率化や人件費などの削減が求められそうです。

IPO幹事や委託幹事を意外に引受ける前受け金不要証券⇒ むさし証券

タグ:IPO初値予想