ランディックス上場とIPO初値予想【幹事配分や独自評価あり】

ランディックス(LANDIX)IPOが新規上場承認されました。市場はマザーズで主幹事は大和証券が引受けます。不動産業なので配当を調べると42.3円出るようです。本決算は3月末となっています!

今期業績は増収増益になり好調に推移しているようです。公開株数は650,000株、オーバーアロットメント97,500株になり想定発行価格1,530円による吸収額は約11.4億円です。

業績好調で配当も出るし上場規模も小さいため人気化しそうな要素を含んでいます。最終的には同社営業が対応する形になっているようですが富裕層を対象としたサービスは収益性が高そうです。

最終的には自社サイトで全ての取引を一貫して行う目標があるようです。不動産の売買契約や登記とかどうなるんでしょうね。

| 業 種 | 不動産業 |

| 上場市場 | マザーズ |

| 公開予定 | 12月19日 |

| BB期間 | 12月04日~12月10日 |

| 企業ホームページ | https://landix.jp/ |

| 事業の内容 | 富裕層顧客を中心とした不動産売買、仲介、注文住宅マッチングサービスの提供及び自社ポータルサイト「sumuzu」の運営 |

【手取金の使途】

手取概算額604,000千円については、「sumuzu」サービス基盤拡張のためのシステム開発に対し117,761千円(2020年3月期28,598千円、2021年3月期42,458千円、2022年3月期46,706千円)、物件の取得に伴う長期借入金の返済に419,170千円(2020年3月期232,744千円、2021年3月期120,016千円、2022年3月期66,410千円)、残額を子会社への投融資に充当する予定であります。

また、子会社に関する投融資は、物件仕入に伴う長期借入金の返済に充当する予定であります。なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ランディックス(2981)IPOの業績と事業内容

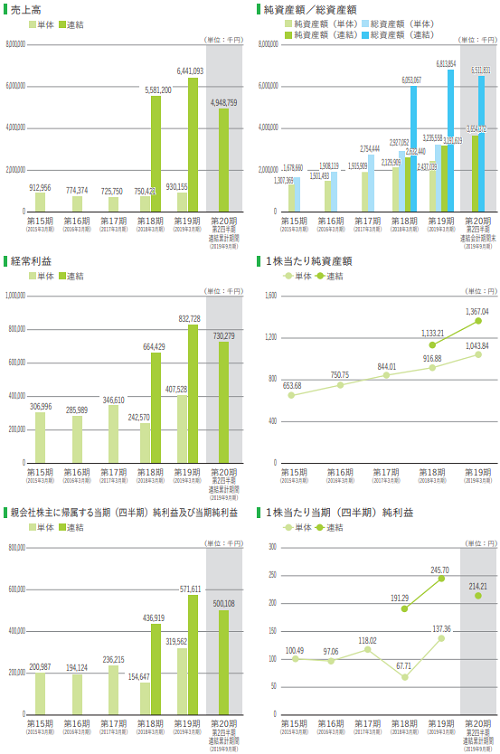

単体の売上は横ばいみたいですが連結になると右肩上がりです。今期も増収増益になる予想が出ているためIPOのタイミングは良さそうです。

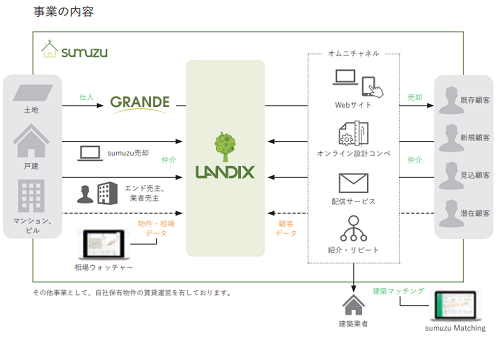

同社グループは不動産の仕入から販売、売買に係る仲介、オーダーメイド住宅のマッチング、建築後のアフターフォローに至るまでのプロセスをワンストップソリューションで提供する事業を展開しています。

事業展開は「支店・見学・イベント」を活用した対面接客と、他社サイトや自社サイトを活用したオムニチャネルで集客を行っています。

事業の特徴としはリセールバリューの高いオーダーメイド住宅を顧客に届けるため、土地の購入だけでなくデザイン会社や施行業者とのマッチングまでを自社で行っています。

従来は対面型の営業により営業員が個別に顧客の希望を確認して最適な建築業者のマッチングを行っていました。2018年1月にオープンした自社サイト「sumuzu」では、オンライン上での顧客と建築業者とのマッチングサービス機能を搭載し今後はオンライン上でのマッチングが成立する体制の強化を行っていくそうです。

グループ企業は同社と連結子会社の合計2社になり、不動産売買や仲介、オーダーメイド住宅のマッチングを行う「sumuzu(スムーズ)」事業と、ビル・マンション等の賃貸を行う「賃貸」事業の2つを行っています。

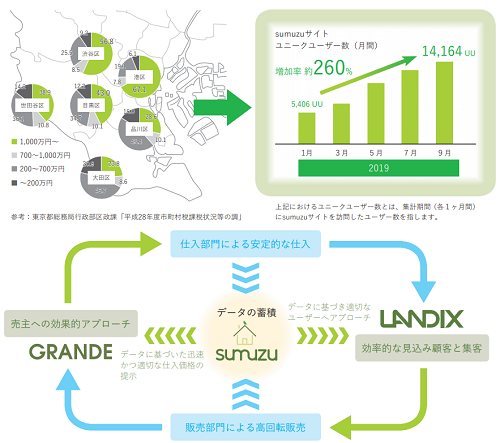

東京23区の中でも主として富裕層(年収1,000万円以上の顧客と定義)の多いエリアである城南6区(世田谷区、目黒区、渋谷区、大田区、港区、品川区)を中心に事業を行っています。

渋谷、二子玉川、自由が丘のトライアングルエリアにおいては高所得者、高学歴者の割合が高いと捉えており、メイン顧客層が多いと思われる当該エリアをカバーするように3つの支店(桜新町、自由が丘、恵比寿)を設置しているそうです。

直近のITの取組みとして、マーケティングにおける過去データの利用や自社サイトを通じた注力エリアの不動産情報の提供を行っており、リアル不動産ビジネスで培ったノウハウとITを駆使したリアルエステートテックを推進しています。

「sumuzu事業」は住宅用地等を仕入れて分譲することによる売買収入、不動産仲介収入、オーダーメイド住宅建築に伴う建築業者からの紹介手数料収入を得ています。

同社グループのターゲットとしている城南6区は住宅エリアとして人気があり、東京都23区の中でも最大の戸建住宅着工数となっているそうです。また住民の流入も増加傾向にある地域だそうです。

富裕層顧客の複数回の不動産取引の顧客データ蓄積を同社では行っており、累計顧客データ数は2019年3月末時点で約8,000件、2019年9月末時点で約9,700件とうなるそうです。

さらに、オムニチャネル戦略によりネットとリアルを融合した集客を行っています。スマートフォンの普及によりインターネットでいつでもどこでも不動産情報を入手できるようになり、2019年3月期実績では30.0%がインターネットからの集客による成約となっています。集客先は他社サイト27.0%、自社サイト3.0%だそうです。

賃貸事業は収益用不動産を購入し、賃料収入を継続的に得ることで安定収益の基盤を形成しているそうです。

同社の売上げは自社サイトのsumuzuからの売上げが多く今後もsumuzuからの集客を拡大させるそうです。上場により得られる資金もシステム開発に1.2億円程使うようです。

ランディックス(2981)IPO仮条件と公開価格の日程

| 想定価格 | 1,530円 |

| 仮条件 | 1,530円~1,630円 |

| 公開価格 | 12月11日 |

想定価格から試算される市場からの吸収金額は約9.9億円です。オーバーアロットメントを含めると約11.4億円になります。富裕層の顧客をターゲットにした不動産業なので個人投資家うけが良さそうです。

上場規模も小さく自社ポータルサイトではITを活用したビジネスとなっています。不動産とITの組合せを行っているIPOは人気ですよね。

ランディックス(2981)IPOの幹事団詳細と会社データ

| 公募株数 | 400,000株 |

| 売出株数 | 250,000株 |

| 公開株式数 | 650,000株 |

| OA売出 | 97,500株 |

| 引受幹事 | 大和証券(主幹事) SBI証券 みずほ証券 楽天証券 岡三証券 岩井コスモ証券 SMBC日興証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) SBIネオトレード証券 |

期待できそうなIPOが登場しました。幹事構成を考えると全ての証券会社から申込できそうです。岡三オンラインの取扱いは既に決定しています。前受け金不要なので申込んでおきたいと思います。

最近幹事引受けが多くなってきたむさし証券も前受け金不要です。口座開設者は大手に比べるとかなり少ないはずです。年間を通してIPO取扱いがあるため幹事引受け株数が多い時には申込んでおきましょう。

探せば前受け金不要の証券会社っていくつもあるんですよね。時間があるときに口座を開設しておくと役に立つときがあると思います。DMM.com証券(PR)も2019年からIPO取扱いを発表し前受け金不要です。

IPO抽選に申し込みなら口座を開設しておきましょう。店頭系のネット抽選でも前受け金不要の証券会社はありますからね。

ランディックスの会社設立は2001年2月13日、本社住所は東京都世田谷区新町三丁目22番2号、社長は岡田和也氏(50歳)です。

従業員数42人、平均年齢33.4歳、平均勤続年数2.3年、平均年間給与約751万円です。連結従業員数は49人になり臨時雇用者の採用はないようです。

ランディックス(2981)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 岡田 和也 | 1,510,000株 | 60.70% |

| MJ・R合同会社 | 500,000株 | 20.10% |

| 岡田 英利子 | 120,000株 | 4.82% |

| 岡田 光盛 | 120,000株 | 4.82% |

| 渡邉 光章 | 35,000株 | 1.41% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人である当社の株主、貸株人かつ代表取締役である岡田和也、並びに当社の株主かつ取締役である渡邉光章、古室健及び中山周一郎、並びに当社の株主かつ当社子会社代表取締役である小野雅之、並びに当社の株主かつ監査役である髙木和則、並びに当社の株主であるMJ・R合同会社、岡田英利子、岡田光盛、宇野康秀、岡田純子、宇都宮孝志、松村隆平、木村珠美及びランディックス従業員持株会は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後90日目(2020年3月17日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得することを除く。)を行わない旨を合意しております。

また、当社の新株予約権を有する渡邉光章、古室健、小野雅之、中山周一郎、髙木和則、松村隆平、宇都宮孝志及び木村珠美は、主幹事会社に対し、ロックアップ期間中は主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨を合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 572,000株 | 88.00% |

| SBI証券 | 26,000株 | 4.00% |

| みずほ証券 | 19,500株 | 3.00% |

| 楽天証券 | 13,000株 | 2.00% |

| 岡三証券 | 6,500株 | 1.00% |

| 岩井コスモ証券 | 6,500株 | 1.00% |

| SMBC日興証券 | 6,500株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,800円~3,100円

※ファーストインプレッション

第二弾⇒ 2,200円~2,600円

※仮条件発表後

ランディックス初値予想と市場コンセサンス

2,000円~2,500円

2,000円~2,300円(修正値)

ランディックスはそれほど利益が見込めないようです。業種は不動産業を行っているだけで不動産アドテックとは関連性が薄いようです。富裕層向けに住宅用地紹介や仲介などを行うビジネスを行っていながら自社サイトからの成果はあまり高くないようです。

上場規模や株数から一定の買い需要は発生するものと考えられており、初値1.5倍あたりで発進すれば大成功のようですね。不動産業だとPERも一けた台になることが多いためあまり高値を意識した買いは期待が出来ないようです。

2020年3月の連結業績予想を確認すると売上78.5億円、経常利益9.4億円を予想しています。売上は21.8%増、経常利益12.7%増なので増収増益になります。四半期利益も13.1%増の6.5億円となるそうです。しっかりした利益を出しているため下値不安はありません。

配当金が42.3円になるため配当利回り2.6%あたりになります。PERは6.18倍、PBRは1.01倍です。類似企業ではアグレ都市(3467)やリーガル不動産(3497)などが挙げられます。利益が出そうなのであまり考えずにIPOに参加できそうです!

ランディックス(2981)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2019年12月26日~2027年11月25日 | 137,000株 発行価格1,120円 |

| 2020年12月14日~2028年11月13日 | 10,000株 発行価格1,320円 |

| 2021年3月19日~2029年2月18日 | 6,000株 発行価格1,320円 |

ロックアップは90日間(2020年3月17日)、ロックアップ解除倍率の設定はなく行使期限に入るまで売却はできないようです。ストックオプションの株数残や発行価格は上記のようになります。137,000株が行使期限に入っています。

時価総額は東証データの上場時発行済み株式数の2,734,693株から算出すると想定価格ベースで約41.8億円になります。

想定発行価格からPERを計算してみると約5.79倍になるため上値余地は高そうです。仮条件引き上げだと魅力が薄れそうです。

連日上場になるため買われても初値2倍あたりになるのかな?と思っています。決算期などが関係してくるとは言え12月上場多すぎですね。

不動産業は頭打ち感が少しあるようですけれどランディックスの場合は富裕層が対象となっているため比較的安定した収益となりそうです。高齢化社会を迎えるため業績期待はあると思います。

IPO当選のように大きな利益にはなりませんがクラウドバンク証券などで資産を運用すれば安定的に利益を出すことが出来ます。投資なのでリスクはありますがデフォルトとなったことがない企業への投資は安心できます。

投資を行ったらどうなるのか下記記事にまとめてみました。

タグ:IPO初値予想