国際紙パルプ商事(9274)IPO新規上場 | 初値予想と幹事情報

国際紙パルプ商事(9274)IPOが新規上場承認されました。上場市場は東証1部もしくは東証2部となっているため少し微妙な銘柄です。主幹事はみずほ証券となり、2018年6つ目の主幹事になると思います。似たような銘柄では日産工産(6569)などが同じみずほ主幹事でありますが、国際紙パルプ商事も東証1部上場になりそうな気がします。

公開株数は7,000,000株、オーバーアロットメント1,050,000株となり株数がかなり多いですが、想定発行価格が344円とかなり低いため市場からの吸収額は約27.7億円と東証1部だとかなり軽量級になります。ただ東証2部だと荷もたれ感が発生する金額なので微妙です。しかも人気があるとは思えない「紙パルプ卸売業」です。配当が出れば長く付き合えそうですが、配当利回りは3%くらい欲しいですよね。

| 業 種 | 卸売業 |

| 上場市場 | 東証1部又は東証2部 |

| 公開予定 | 6月26日 |

| BB期間 | 6月07日~6月13日 |

| 企業ホームページ | http://www.kppc.co.jp/ja/top.html |

| 事業の内容 | 国内外における紙パルプ卸売業 |

【手取金の使途】

手取概算額2,212,400千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限331,110千円と合わせた、手取概算額合計上限2,543,510千円について、社内基幹システム関連の設備投資に851,000千円、残額を金融機関からの借入金の返済に充当する予定であり、具体的には以下のとおりであります。

①設備投資

現行の当社社内基幹システムが老巧化しており、国内事業の業務効率化、グローバル対応、グループ経営管理の強化を目的とした社内基幹システムの更新、構築、改修等のため、851,000千円を平成31年3月までに充当する予定であります。②借入金の返済

手取概算額合計上限2,543,510千円から①の金額を差し引いた残額は、運転資金等のために借り入れた金融機関からの短期借入金の返済として平成31年3月までに充当する予定であります。なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

国際紙パルプ商事(9274)IPOの業績と事業内容

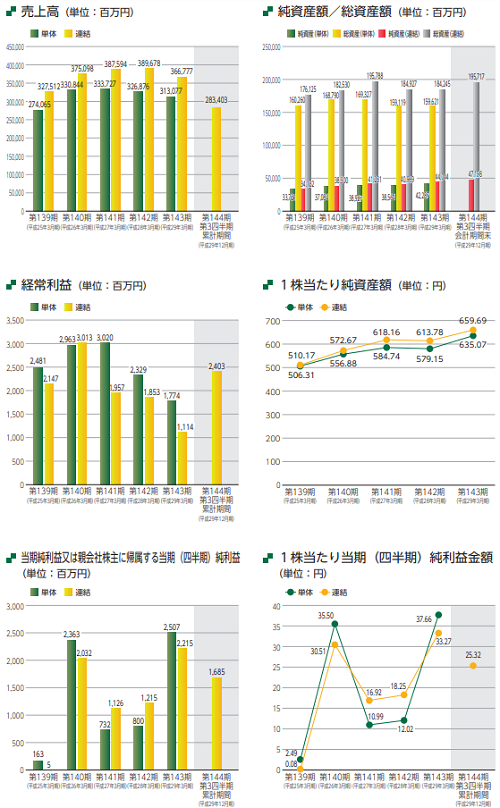

業績は下記データからも横ばいを維持しているようです。ただ経常利益は減益になっているためなんだか心配です。今期の業績に「貸倒金の損失計上がなくなった」とあるので上場前に償却しているのかもしれません。気になる方は目論見を見るか、お金を払って有料情報を見るしかありませんね。

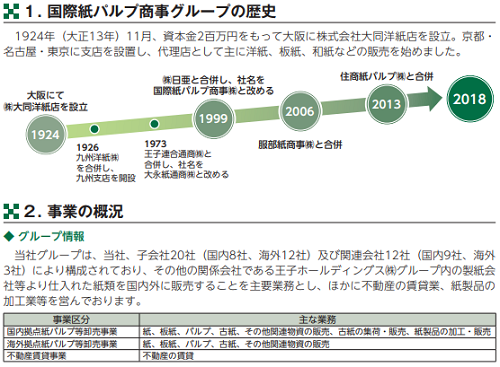

1926年から操業している企業で合併を繰り返し企業規模が大きくなっているようです。株主には王子ホールディングス(3861)や日本製紙(3863)、北越紀州製紙(3865)、中越パルプ工業(3877)など有名企業の名前があります。合併による影響でしょうか。

全国の主要都市に支店があり、海外ではアジア圏を中心に企業活動をしているようです。紙パルプ卸売業の他には不動産賃貸事業や紙製品の加工業等も行っているそうです。

今期の海外売上は約17.3%となっていて、殆どが国内による売上となっています。上場による資金は「社内基幹システム関連の設備投資」と「借入金の返済」となっているため積極的に海外へ出ていくわけではなさそうです。

今まで上場していなかった理由はわかりませんが、上場により資金を集めて株式交換で何かやるのかな?と勝手に思っています。初値くらいは多少盛り上がるでしょう。

国際紙パルプ商事(9274)IPO仮条件から公開価格の日程

| 想定価格 | 344円 |

| 仮条件 | 314円~344円 |

| 公開価格 | 6月14日 |

想定価格から試算される市場からの吸収金額は約24.1億円です。

オーバーアロットメントを含めると約27.7億円になります。

上場規模は小さいため公開価格割れになる可能性は低いように思いますが、株数が多いため参加者は限定的かもしれません。ただし、時価総額を計算してみると想定発行価格ベース算出で約255億円となるため東証1部に直接上場しそうな気がします。

仮条件設定がポイントになるため仮条件決定日の6月05日に再確認しましょう。多分株主や事業規模からして東証1部狙いでしょう。IPOに参加するには複数株を取得しないとまとまった利益が見込めないのは残念です。

国際紙パルプ商事(9274)IPOの幹事団詳細と会社データ

| 公募株数 | 7,000,000株 |

| 売出株数 | 0株 |

| 公開株式数 | 7,000,000株 |

| OA売出 | 1,050,000株 |

| 引受幹事 | みずほ証券(主幹事) 三菱UFJモルガン・スタンレー証券 auカブコム証券 SMBC日興証券 岡三証券 岡三オンライン いちよし証券 SBI証券 |

みずほ証券狙いでよいと思いますが、案外三菱UFJモルガン・スタンレー証券での当選も多い気がします。店頭口座(対面口座)ならみずほ証券に絞って申込むのもありでしょう。ネット系で申し込むならauカブコム証券やSBI証券でしょう。岡三オンライン証券で初めて当選できるかもしれないので私は申し込んでおきます!

会社設立は1924年11月、東京都中央区明石町に本社を構え、社長は田辺円氏(69歳)になります。

従業員数は672人で平均年齢41.8歳、平均勤続年数17.8年、平均年間給与約726万円と結構高給取りです。連結従業員数は1,008人となっています。

国際紙パルプ商事(9274)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 王子ホールディングス株式会社 | 12,736,810株 | 18.90% |

| 日本製紙株式会社 | 6,770,603株 | 10.05% |

| 株式会社みずほ銀行 | 2,857,000株 | 4.24% |

| 株式会社三菱UFJ銀行 | 2,625,000株 | 3.89% |

| 株式会社三井住友銀行 | 2,625,000株 | 3.89% |

| 農林中央金庫 | 2,625,000 | 3.89% |

※上位株主の状況

【ロックアップ情報】

本募集に関して貸株人である株式会社みずほ銀行並びに当社株主である王子ホールディングス株式会社、日本製紙株式会社、株式会社三井住友銀行、株式会社三菱UFJ銀行、農林中央金庫、北越紀州製紙株式会社、三菱UFJ信託銀行株式会社、三井住友海上火災保険株式会社、株式会社十六銀行、中越パルプ工業株式会社、特種東海製紙株式会社、王子物流株式会社、株式会社商工組合中央金庫、王子エフテックス株式会社、日本紙パルプ商事株式会社、日本生命保険相互会社、レンゴー株式会社、株式会社八十二銀行、王子タック株式会社、株式会社七十七銀行及び株式会社千葉銀行は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後90日目の平成30年9月23日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等は除く。)等を行わない旨合意しております。

当社株主であるみずほ成長支援投資事業有限責任組合、三菱UFJキャピタル3号投資事業有限責任組合及びひまわりグロース1号投資事業有限責任組合は、主幹事会社に対し、ロックアップ期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)等を行わない旨合意しております。

国際紙パルプ商事IPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| みずほ証券(主幹事) | 6,020,000株 |

| 三菱UFJモルガン・スタンレー証券 | 350,000株 |

| SMBC日興証券 | 350,000株 |

| 岡三証券 | 140,000株 |

| いちよし証券 | 70,000株 |

| SBI証券 | 70,000株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

国際紙パルプ商事IPOの直感的初値予想

第一弾⇒ 380円

※ファーストインプレッション

第二弾⇒ 450円

※仮条件発表後

国際紙パルプ商事IPOの大手初値予想

380円~430円

その後、380円~430円

国際紙パルプ商事(9274)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成28年7月18日~平成31年7月18日 | 334,000株 発行価格345円 |

ロックアップ期間90日間(平成30年9月23日)でロックアップ解除倍率は発行価格の1.5倍となっています。

ストックオプションの株数残や発行価格は上記のようになります。ストックオプションは334,000株と少ないですが、オーバーアロットメントが1,050,000株と多いです。

時価総額は東証データの上場時発行済み株式数の74,027,406株から算出すると想定価格ベースで約254.7億円になります。

株主や幹事から無難な初値を付けてその後も横ばいになる株価でしょう。開示された四半期利益をみると波があるようです。グローバルに活動している企業ですが、大手製紙企業のハブとなっている感じがします。また業績が世界景気に大きく左右されると思いますが台風や間伐なども影響があるようです。

人口の減少や少子高齢化等の構造変化、出版物・広告の電子媒体へのシフトにより、洋紙の消費は前年割れが続いているそうです。それを飲料関連や、好調なネット通販による需要で業績が支えられているようですね。ということでしばらくは業績安泰なのではないでしょうか。取りに行きたいと思います!

![]() IPOで前受金が必要ない企業⇒ SBIネオトレード証券

IPOで前受金が必要ない企業⇒ SBIネオトレード証券

タグ:IPO初値予想