SANEI(サンエイ)上場とIPO初値予想【幹事配分や独自評価あり】

SANEI(サンエイ)IPOが新規上場承認されました。市場は東証2部で主幹事は大和証券が引受けます。

上場規模は約11.6億円で公開株式数460,000株、オーバーアロットメント69,000株です。東証2部としては通常サイズ上場ですが今の市場では公開価格割れになるかもしれません。

| 業 種 | 機械 |

| 上場市場 | 東証2部 |

| 上場予定 | 上場中止 |

| BB期間 | 4月09日~4月15日 |

| 企業ホームページ | http://www.sanei.ltd/ |

| 事業の内容 | 給排水器具等の製造販売 |

【手取金の使途】

手取概算額509,100千円及び「1 新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限139,915千円を合わせた手取概算額上限649,015千円については、岐阜工場における生産設備に係る設備投資に充当する予定であります。具体的な資金使途の内容及び充当予定時期は以下の通り

①岐阜工場における鍍金設備更新の投資資金として、50,000千円を充当する予定

②岐阜工場における加飾鍍金設備の投資資金として、80,000千円を充当する予定

③岐阜工場における砂型鋳造装置・ワンホールシングルレバー混合栓及びサーモ混合栓の製造設備の投資資金として、519,015千円を充当する予定なお具体的な充当時期までは安全性の高い金融商品等で運用する方針であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

SANEI(6230)IPOの業績と事業内容

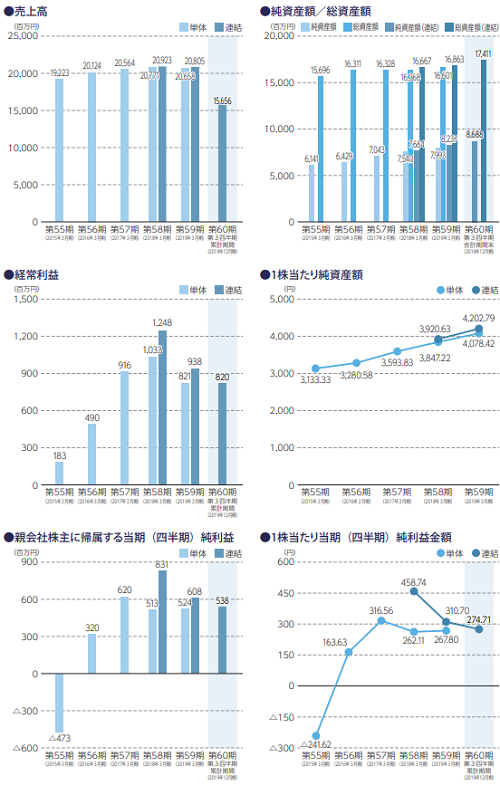

売上横ばいで利益も横ばい傾向にあるようです。同社グループはSANEI(サンエイ)と連結子会社(アクアエンジニアリング、大連三栄水栓有限公司)の計3社で構成され「給水栓」「給排水金具」「継手及び配管部材の製造・販売」を主な事業内容としています。

給水栓とは単水栓、湯水混合水栓、止水栓、ボールタップ及び洗浄弁・洗浄水栓を総称するものです。同業他社は規模の違いはありますが約数十社あり、その中でも同社グループは水栓金具を専門で取り扱うメーカーです。

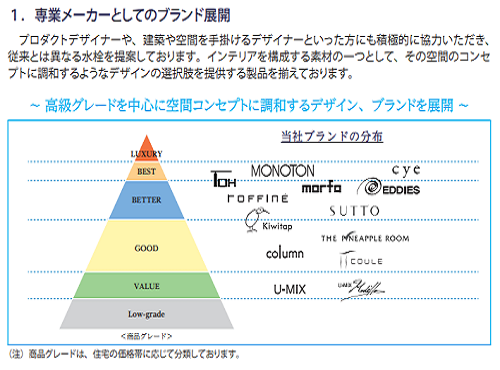

製品の主な特長はプロダクトデザイナーや建築や空間を手掛けるデザイナーといった方にも積極的に協力して頂き、従来製品とは異なる水栓を提案していることです。インテリアを構成する素材の一つとして、その空間のコンセプトに調和するようなデザインの選択肢を提供する製品を揃えています。

また住まいやホテルの一般室でも同社製品は使われていますが、スウィートルームやペントハウスなどの高級なゾーンにおいても採用される製品作りに力を注いでいるそうです。

住居以外の事務所ビルやアミューズメント施設、病院・介護施設、駅舎等、人が集まる公共の場、いわゆる非住宅の分野でも使われる製品にも力を入れています。今後当社が製品開発面でめざすのはエレクトロニクスとの融合です。

その中でも他社にはない製品を生み出す事が、新たなライフスタイルの提案につながると確信しているそうです。

一般向け水栓や給排水用品等の水まわり商材のほか、付加価値の高いデザインや水の流れにこだわった高級水栓やスマホのような静電タッチ水栓を製品化しています。

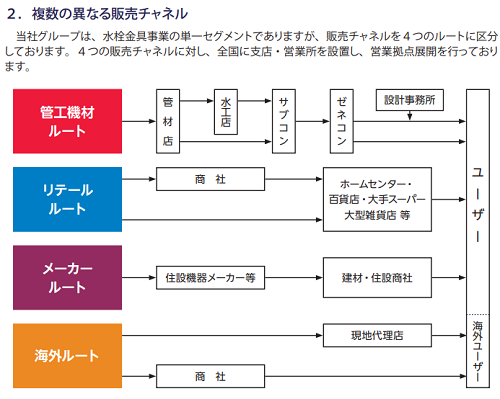

販売チャネルや販路は、水まわり資材を取り扱う管材店への販売を主に行うルートの他、量販店への販売を主に行うルート、システムキッチンやユニットバスなどの住宅設備機器メーカーへの製品供給を主に行うルート、海外市場への輸出を行うルートの4つがあります。

現在の営業拠点展開状況は三大都市圏である東京、名古屋、大阪に支店を設置しています。また支店を中心に管工機材ルートの主要顧客である管材店に対して、全国隈なく網羅的にサービスを提供できるよう24ヶ所の営業所を設置しています。

リテールルートとメーカールートの主要顧客は事業規模が大きい企業の為、大都市圏に本部を置いているケースが多い事から主に各支店にて担当しているそうです。海外輸出の担当も東京と大阪にで行います。

生産拠点の展開としては、岐阜県各務原市に主力工場である岐阜工場、大阪府大阪市城東区に組立工程専門の鴫野工場、中国大連市に大連三栄水栓有限公司を持ち生産を行っています。

岐阜工場は水栓バルブ発祥の地と言われる美山地区の近くにあり、協力会社との連携を意識しています。

鴫野工場が最初の組立工場として1972年に開設、その後業務の拡大に伴い岐阜工場に拡張して全工程を所有する事になり、水回り製品を自社で一貫生産できる体制になっています。

その後、生産コスト効率化のため中国に大連三栄水栓有限公司を設立しているそうです。

SANEI(6230)IPO仮条件と公開価格の日程

| 想定価格 | 2,200円 |

| 仮条件 | 4月07日 |

| 公開価格 | 4月16日 |

想定発行価格から試算される市場からの吸収金額は約10.1億円です。オーバーアロットメントを含めると約11.6億円になります。東証2部は個人投資家の資金が入りにくいため地合いが不安定な現状は厳しそうです。

上場日までに新型肺炎の影響が拡大しているとさらに初値に影響を与えそうです。安定した利益を出せそうなんですけどね。

SANEI(6230)IPOの幹事団詳細と会社データ

| 公募株数 | 260,000株 |

| 売出株数 | 200,000株 |

| 公開株式数 | 460,000株 |

| OA売出 | 69,000株 |

| 引受幹事 | 大和証券(主幹事) 野村證券 三菱UFJモルガン・スタンレー証券 SBI証券 SMBC日興証券 |

| 委託見込 | auカブコム証券 DMM.com証券(PR) SBIネオトレード証券 |

市場状況を考えるとIPOに参加しなくても良さそうだと考えています。上場までに地合いが回復しても公開価格前後がやっとかもしれません。しばらく前であれば初値1.2倍~1.3倍は可能だったと思います。

NYダウ平均が急落し日経平均も同じように急落、日経平均で言えば24,000円から16,500円辺りまで爆下げ状態です。反発しても東証2部への資金流入は難しそうです。

ここからもう一撃大きな下げが来そうで恐ろしい状況がまだまだ続きそうです。これまで経験したことがない暴落に見舞われ投資家もどうしてよいのかわからないようです。

資金力あるファンドや個人は買いあさっているそうですけど、もう少し様子を見て投資を行いたいと考えています!含み損が拡大する中で買う勇気って結構要りますよね。

今後のIPOのために店頭系穴場証券への口座開設を準備しておきましょう。時間があるときに口座をそろえておくといつかチャンスが訪れます。東海東京証券は中堅証券会社になり主幹事を引受けることがあるため持っておいて損はありません。

またむさし証券も店頭系ですが前受け金不要でIPO抽選を採用している企業なのでお勧めです。IPO目的の口座開設者も少ないと思われるだけに準備だけしておきましょう。

SANEIの会社設立は1960年12月21日、本社住所は大阪府大阪市東成区玉津1丁目12番29号、社長は西岡利明氏(61歳)です。※2020年3月23日時点

従業員数623人(臨時雇用者145人)、平均年齢38.9歳、平均勤続年数13.8年、平均年間給与約481万円です。連結従業員数は757人で臨時雇用者158人です。

SANEI(6230)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 西岡 利明 | 680,000株 | 34.69% |

| 吉川 正弘 | 680,000株 | 34.69% |

| 西岡 明 | 100,000株 | 5.10% |

| 吉川 弘二 | 100,000株 | 5.10% |

| SANEI従業員持株会 | 100,000株 | 5.10% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である西岡利明、売出人である吉川正弘及び吉川弘二、並びに当社の株主であるSANEI従業員持株会、夏目和典、尼見幸一、岸田敏雄、新田裕二、株式会社岡本製作所、株式会社坂井製作所、株式会社多喜プラスチック、株式会社田中工業、藤井義規、早川潔、江口裕章、安部慶尚、池田裕智、ヒフティー貿易株式会社、瀧勝巳、永川博和及び青山公一は主幹事会社に対し、元引受契約締結日から上場日後180日目(2020年10月20日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨を合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 414,000株 | 90.00% |

| 野村證券 | 23,000株 | 5.00% |

| 三菱UFJ・モルガンスタンレー証券 | 13,800株 | 3.00% |

| SBI証券 | 6,900株 | 1.50% |

| SMBC日興証券 | 2,300株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,000円~2,300円

※ファーストインプレッション

第二弾⇒ 仮条件発表後

※仮条件発表後

SANEI初値予想と市場コンセサンス

2,000円~2,200円

※仮条件発表前の数値

SANEI(6230)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| ストックオプションなし | -株 発行価格-円 |

ロックアップは180日間(2020年10月20日)、ロックアップ解除倍率の設定はありません。ストックオプションの設定もありません。親引けが3万株上限だそうです。

時価総額は東証データの上場時発行済み株式数の2,220,000株から算出すると想定価格ベースで約48.8億円になります。

中国の中国大連市に工場があるそうですが現在のところは影響がないようです。新型肺炎が拡大し続けると生産に影響が出る可能性があるそうです。

中国や台湾、インドネシア、タイでも事業活動を行っていることで販売に影響がこれからあるのかもしれません。現時点では住宅への水栓金具販売が多いようです。上場後は非住宅への水栓金具供給(オフィスビルや公共施設)も積極的に行うそうです。

日本初!Tポイント投資ができる証券会社 【毎月200P還元で管理料20円だけ】

⇒ SBIネオモバイル証券

単元未満株(S株)で積立を行うとリスク軽減になると考えています。1,000円程度から積立すれば暴落でも怖くありませんからね。

下げ続けている株を試し買いするには使える証券会社です。それにTポイントを併用した株取引もできます!

タグ:IPO初値予想