信和(3447)IPO新規上場 | 初値予想と幹事情報

信和(3447)IPOが新規上場承認されました。共和コーポレーションに続いて東証2部案件です!

しかし上場内容が既存株主であるVC売出し株案件となり人気はなさそうです。個人株主で参加する方も限定的のような気がしますが、うまみが出るのはロックアップ解除後か?東証2部から1部昇格もあり得ると思いますが、1年はかかりますからね。

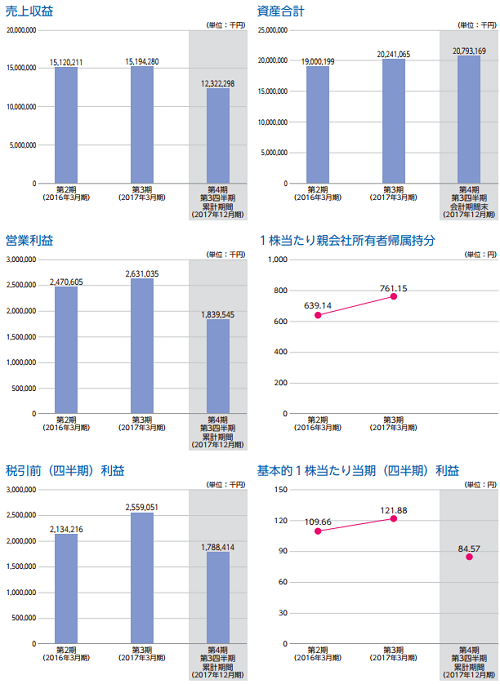

くさび緊結式足場や次世代足場という足場を製造販売している企業です。市場シェアは出荷ベースで2016年に一位を獲得しています。海外にも事業所や工場があるグローバル企業となっています。業績は若干拡大していますが、会社設立から期間がまもないため判断に困ります。

業績は悪くありませんが、公開株式数が11,995,800株もあるため個人投資家からは好まれないIPOだと思います。上場規模も約190億円の巨額吸収となり私も投資対象として難しいのではないかと感じます。投資をするなら初値が付いた後に考えると思います。

| 業 種 | 金属製品 |

| 上場市場 | 東証2部 |

| 公開予定 | 3月20日 |

| BB期間 | 3月02日~3月08日 |

| 企業ホームページ | http://www.shinwa-jp.com/ |

| 事業の内容 | 主に仮設資材、物流機器を中心とした金属製品の製造販売 |

目次まとめ

信和(3447)IPOの業績と事業内容

1977年9月に創業していますが、ベンチャーキャピタルに買収され、さらにVCによる買収を繰り返し、現在の株主であるインテグラル2号投資事業有限責任組合とIntegral Fund II (A) L.P.が殆どの株式を保有しています。今回の上場による売出し株もこの2社によるものです。

事業は仮設資材部門と物流機器部門があり、仮設資材部門では建設現場などで使用される仮設資材の製造・販売を主軸とし、仮設資材のレンタルサービス、OEM製品の受託製造等を行っています。物流機器部門では、主に工場や倉庫、建設現場における物品の保管・搬送等に使用される物流機器の製造・販売を行い、顧客のニーズに最も適した製品を提供しています。

財務表では配当が確認出来ませんが、配当などのインカムゲインがなければ個人的には買う理由がありません。値上がり期待といわれても業績が上向くのかも疑問です。業界には似たような特徴を持つ企業も存在するようです。

信和(3447)IPO仮条件から公開価格の日程

| 想定価格 | 1,380円 |

| 仮条件 | 1,150円~1,300円 |

| 公開価格 | 3月09日 |

想定価格から試算される市場からの吸収金額は約165.5億円です。

オーバーアロットメントを含めると約190.3億円になります。東証2部でこれだと初値は難しいですが、株価が落ち着いた頃に反転し株価が上昇することも多いですね~

VC売り抜けとなるため価格が抑えられると大きなリターンもあり得ると思いますが、承認された情報だけでは判断が難しいと思います。有料レポートや仮条件後の情報次第でしょう。

信和(3447)IPOの幹事団詳細と会社データ

| 公募株数 | 0株 |

| 売出株数 | 11,995,800株 |

| 公開株式数 | 11,995,800株 |

| OA売出 | 1,792,600株 |

| 引受幹事 | 野村證券(主幹事) みずほ証券 大和証券 SMBC日興証券 東海東京証券 岡三証券 岡三オンライン 岩井コスモ証券 SBI証券 |

SBI証券のIPOチャレンジポイントは是非獲得したいと思うため申込みをします。2017年はポイントを使ってしまい少し残念な感じでしたが、結局年間IPO利益は200万円以上あったので今年も頑張るしかありません。IPOチャレンジポイントは今年も使うチャンスがありそうですから1撃100万円を狙いたいですね~

会社設立2014年8月、社長山田博氏で株式保有率が1.44%です。

従業員情報では従業員129人臨時雇用16人、平均年齢41.2歳、平均勤続年数8.4年、平均年間給与518万円です。連結従業員数は154人で臨時雇用が22人となっています。

信和(3447)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| インテグラル2号投資事業有限責任組合 | 12,414,900株 | 86.28% |

| Integral Fund II (A) L.P. | 1,373,500株 | 9.55% |

| 山田 博 | 207,000株 | 1.44% |

| 則武 栗夫 | 103,800株 | 0.72% |

| 平澤 光良 | 103,800株 | 0.72% |

| 平野 真一 | 103,800株 | 0.72% |

※上位株主の状況

【ロックアップ情報】

引受人の買取引受による売出しに関連して、売出人かつ貸株人であるインテグラル2号投資事業有限責任組合及びIntegral Fund II (A) L.P.は、主幹事会社に対して、元引受契約締結日から上場(売買開始)日(当日含む)後90日目の2018年6月17日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及びその売却価格が「第2 売出要項」における売出価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨を合意しております。

この他、既存株主には90日間のロックアップがが付与されロックアップ期間中の売却は基本的に不可能となります。従業員にストックオプションがあるようですが、退社しない限り売却は行われないでしょう。

信和IPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村證券(主幹事) | 10,316,200株 |

| みずほ証券 | 839,700株 |

| 大和証券 | 359,900株 |

| SMBC日興証券 | 120,000株 |

| 東海東京証券 | 120,000株 |

| 岡三証券 | 120,000株 |

| 岩井コスモ証券 | 60,000株 |

| SBI証券 | 60,000株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

信和IPOの直感的初値予想

第一弾⇒ 1,300円

※ファーストインプレッション

第二弾⇒ 1,250円

※仮条件発表後

信和IPOの大手初値予想

1,300円~1,450円

信和(3447)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2016年4月30日~ 2023年4月11日 | 601,200株 発行価格500円 |

ロックアップは2018年6月17日までの90日間、ロックアップ解除倍率は公開価格の1.5倍です。

ストックオプションの株数残や発行価格は上記のようになります。VC売り逃げ感が強くて上場イメージは悪いですが、野村證券主幹事なのでうまく上場することを願います。

時価総額は東証データの上場時発行済み株式数の13,788,400株から算出すると想定価格ベースで約190.3億円になります。時価総額と上場による資金吸収が同じような金額なんですよね・・・ハンパね~

2018年最初の公募割れ銘柄にならないことを願います。

配当利回りが4%程度あるとイメージががらりと変わると思いますが、どんな材料が他に隠れているでしょうね。ヤフーファイナンスに取り上げられるとまた違うと思いますけど、回避する動きのほうが強いかもしれません。

![]() 確実にポイントを貯めながらIPOに参加できる!⇒ SBI証券

確実にポイントを貯めながらIPOに参加できる!⇒ SBI証券

タグ:IPO初値予想