タスキ(2987)上場とIPO初値予想【幹事配分や独自評価あり】

タスキ(2987)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はSBI証券が引受けます。IPOチャレンジポイント当選も期待できそうです!

上場規模は約2.2億円で公開株数300,000株、オーバーアロットメント45,000株です。想定発行価格は630円になっています。上場規模が小さいため初値上昇率が凄そうです。

| 業 種 | 不動産業 |

| 上場市場 | マザーズ |

| 上場予定 | 10月02日 |

| BB期間 | 9月14日~9月18日 |

| 企業ホームページ | https://tasukicorp.co.jp/ |

| 事業の内容 | 新築投資用IoTレジデンスの企画、開発、販売及びコンサルティング等 |

【手取金の使途】

手取概算額164,880千円については、2021年9月期にLiveMana事業の新築投資用IoTレジデンスの開発における建築資金として120,000千円、DayPay事業の運転資金及び立替資金として44,880千円に充当する計画であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

タスキ(2987)IPOの業績と事業内容

業績は売上・利益共に拡大傾向にあるため問題なさそうです。主力事業はライフプラットフォーマーとして暮らしの住まいを提供する「LiveMana事業」になります。

この他、直近で従業員向けの福利厚生サービスとなるFinTechを活用した、給与前払いプラットフォームを提供する「DayPay事業」を行っています。

LiveMana事業は東京23区を中心に同社の企画力・デザイン力を活かし、室内設備にIoT対応設備(照明器具等)を標準仕様とした新築投資用IoTレジデンスを開発し、単身者やDINKS(2人居住用)を対象としたレジデンスを投資家や企業等に販売しています。

また出口戦略の一つとして、新築投資用IoTレジデンスの開発用地として取得した用地を、投資家、一般企業や個人事業主から企画構想の段階から契約の内諾をいただいた場合に、当該用地の権利関係を整理したうえで用地の販売を行うことがあるそうです。

タスキの新築投資用IoTレジデンスは、2019年4月以降に着工したプロジェクトからIoT対応設備を標準仕様として導入しています。

事業企画にあたっては、主に最寄り駅から徒歩5分圏内の物件取得を目指し、100m2~200m2程度の広さの土地を対象に、鉄筋コンクリート造で10戸~15戸程度の中低層レジデンスを主力商品としています。

これまで全て対面で行っていた物件販売から入居の対応をVR(仮想現実)を活用し、オンラインによる非対面化に取り組んでいることも面白い材料です。

新築投資用IoTレジデンス及び開発用地の販売で培ったマネジメントノウハウを、その時々の課題に応用し都市型スマートホテルやリゾート向けスマートホテル、認可保育園への取り組みに発展させることもあるそうです。

その他、企業の福利厚生の充実を目的とした住宅制度の導入に応えるため、企業が保有する不動産の活用など、暮らしにまつわる提案を企業に行うコンサルティングも行っています。

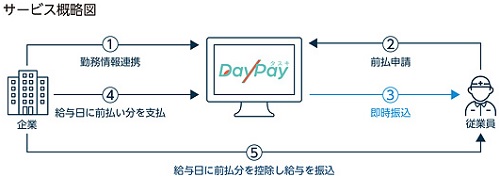

DayPay事業はFinTechを活用した企業の従業員向け福利厚生のアウトソーシングサービスです。

主にLiveMana事業における取引先等が課題としている人財不足の課題解決策として従業員に向けた福利厚生の充実を目的としたサービスです。

クラウド型の給与の日払い、週払い等の給与前払いを可能とするサービスプラットフォーム「タスキDayPay」の提供を行っています。

タスキ(2987)IPO仮条件と公開価格の日程

| 想定価格 | 630円 |

| 仮条件 | 610円~670円 |

| 公開価格 | 9月23日 |

想定発行価格から試算される市場からの吸収金額は約1.9億円です。オーバーアロットメントを含めると約2.2億円になります。業種が不動産なのは初値上昇率が落ちると思います。

しかし、上場規模が小さいことに魅力があります。公開株数はOAを含め345,000株となっていることから上場1日目に初値が付くことはないかもしれません。不動産業でも人気が見込める投資用不動産の販売を手掛けています。

それにクラウドファンディングも行っているそうです。不動産特定共同事業者の許可を受けていることから信頼の面でも良さそうですね。

タスキ(2987)IPOの幹事団詳細と会社データ

| 公募株数 | 300,000株 |

| 売出株数 | 0株 |

| 公開株式数 | 300,000株 |

| OA売出 | 45,000株 |

| 引受幹事 | SBI証券(主幹事) 藍澤證券 岩井コスモ証券 エイチ・エス証券 岡三証券 極東証券 東洋証券 むさし証券 水戸証券 |

| 委託見込 | DMM.com証券(PR) |

SBI証券からの申込みが有効だと思います。口座数が多いけれど通常枠当選が狙えないわけではありません。申込続けていればたまに当選できます。

SBI証券はIPOチャレンジポイントがあるため申込者が多くなります。貯めているといつかIPOに当選できるため長期戦で貯めることができる方はIPO株を手に掴むことができます。

また今回もネオモバでIPO取扱いが行われると思うので参加しておきましょう。

SBI証券が出資している企業になり主幹事の時にIPO取扱いが行われます。SBI証券よりもかなり当選しやすいでしょう。株数が単元未満株(S株)なので当選者続出になります!

むさし証券も今回の上場ラッシュで取扱いが増えています。前受け金不要でIPO抽選に参加できるため便利な証券会社です。トレジャーネットに口座を開設しないといけないので間違えないようにしましょう。

タスキの会社設立は2013年8月12日、本社住所は東京都港区北青山二丁目7番9号、社長は村田浩司氏(52歳)です。※2020年8月29日時点

従業員数は19人(臨時雇用者0人)、平均年齢42.0歳、平均勤続年数1.8年、平均年間給与約778万円です。

タスキ(2987)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 村上 三郎 | 2,932,000株 | 52.62% |

| 東京ウエルズ | 440,000株 | 7.90% |

| ウェッジ | 400,000株 | 7.18% |

| 京東 | 320,000株 | 5.74% |

| Sanyoホールディングス | 128,000株 | 2.30% |

※上位株主の状況

【ロックアップ情報】

本募集に関連して、当社役員かつ貸株人である村上三郎、当社役員かつ当社株主である村田浩司、米良浩幸並びに柏村雄、当社従業員かつ当社新株予約権者である小方裕、中山義秀、齋藤健治、狩野雄一郎、田中聡、橘龍介、立元賢司、中川亘並びに濵宣博、

当社取引先かつ当社新株予約権者である合同会社N・TRUST及び三浦久は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年3月30日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得することは除く)等は行わない旨合意しております。

株式会社ウェッジは主幹事会社に対し、ロックアップ期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所における売却等は除く)は行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 276,000株 | 92.00% |

| 藍澤證券 | 3,000株 | 1.00% |

| 岩井コスモ証券 | 3,000株 | 1.00% |

| エイチ・エス証券 | 3,000株 | 1.00% |

| 岡三証券 | 3,000株 | 1.00% |

| 極東証券 | 3,000株 | 1.00% |

| 東洋証券 | 3,000株 | 1.00% |

| むさし証券 | 3,000株 | 1.00% |

| 水戸証券 | 3,000株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,400円~2,000円

※ファーストインプレッション

第二弾⇒ 2,000円~3,000円

※仮条件発表後

タスキ初値予想と市場コンセサンス

初値予想3,000円~4,000円

吸収額が小さいSBI証券案件なので爆上げ期待となっています。上場3日目に初値が付くとされているため売渋りも起きるでしょう。

株数が300,000株でSBI証券引受けが276,000株のため複数当選の可能性もありそうです。200株~300株の当選期待でしょう!

ベンチャーキャピタル出資は1社でコントロールしやすいようです。状況によっては上場2日目に売ってくることも考えられるそうです。セカンダリー投資は面白そうですね。

2020年9月の連結業績予想は売上69.9億円で経常利益5.1億円になります。前期比較だと売上36.6%増、経常利益53.0%増になります。業績は拡大しているため今後も期待できそうです。

公開価格が670円に決定した場合の吸収額は2.3億円、時価総額も35.3億円と小さめです。PERはEPS71.91なので9.32倍、PBRはBPS432.54なので1.55倍です。類似企業はPER10倍程度が多いため指標的には妥当なのかもしれません。

先にSBI証券主幹事で上場するグラフィコ(4930)とまぐまぐ(4059)の値動きに影響されそうです。全体的にIPOが盛り上がっていれば初値3倍から上も狙えると思います。タスキで一旦軽量級のIPOが途切れるためセカンダリーで資金が入る可能性はあるでしょう。

タスキ(2987)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2019年12月27日~2027年12月26日 | 308,000株 発行価格130円 |

| 2020年9月19日~2028年9月18日 | 264,000株 発行価格130円 |

ロックアップは180日間(2021年3月30日)、ロックアップ解除倍率の記載はありません。ただし株式会社ウェッジのみ発行価格1.5倍でロックアップが解除されます。400,000株保有しているため注意が必要です。それとロックアップ率が低いため他の株主が売却してくる可能性も十分あるでしょう。

ストックオプションの株数残や発行価格は上記のようになります。572,000株全てが上場時点で売却できそうです。新株予約権者の大半に180日間のロックアップが付与されているため市場で売却できる株は限定的だと思います。

時価総額は東証データの上場時発行済み株式数の5,300,000株から算出すると想定価格ベースで約33.4億円になります。

10月1発目のIPOになるため高値を付けて欲しいと思います。9月末はIPOが増えていますけど例年であれば10月のIPOは多くないはずです。

キオクシアホールディングス(6600)がIPO市場で好感されれば良いですけど、市場悪化にならないように祈っています。営業の電話が既に担当者から入っている方がいるそうです。それとソフトバンク(9434)の公募増資も投資市場を乱さないで欲しいですね。

タスキIPOにはあまり関係がないと思います。ただ年末のIPOに影響が無いことを祈りたいですね。

こういう時は信頼できる情報を見ると良さそうです。DMM.com証券(PR)では1年間48,000円(税抜き)の株式新聞を見ることができます。モーニングスターが発行している超有名な有料新聞です。

DMM.com証券に口座を開設後、入金しなくても株式新聞を見れます。口座を開設している方はチェックしておきましょう!初期パスワードとIDの発行手順を下記記事でまとめてみました。

タグ:IPO初値予想