テスホールディングス(5074)上場とIPO初値予想【幹事配分や独自評価あり】

テスホールディングス(5074)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場は東証1部で主幹事は大和証券証券が引受けます。

上場規模は約191.6億円で公開株数9,800,000株、オーバーアロットメント1,470,000株です。想定発行価格は1,700円になっています。

紀文食品(2933)とは異なり今回は上場規模にボリュームがあります。

| 業 種 | 建設業 |

| 上場市場 | 東証1部 |

| 上場予定 | 4月27日 |

| BB期間 | 4月12日~4月16日 |

| 企業ホームページ | https://www.tess-hd.co.jp/ |

| 事業の内容 | 再生可能エネルギー発電所の開発・売電、小売電気事業、コージェネレーションシステムを始めとした各種環境・省エネ対策システム等の設計・調達・施工・オペレーション&メンテナンスほか |

【手取金の使途】

手取概算額11,136百万円及び「1新規発行株式」の(注)5に記載の第三者割当による自己株式の処分の手取概算額上限2,349百万円については、連結子会社のテス・エンジニアリング株式会社への投融資資金として全額充当する予定であります。

なお、投融資資金は、テス・エンジニアリング株式会社において、①木質バイオマス発電プロジェクトへの出資(2案件)にかかる出資資金として2,566百万円、②同社子会社であるPT PTEC RESEARCH AND DEVELOPMENTにおける設備投資資金(EFBペレット製造設備)のための投融資資金として197百万円に充当する予定であります。

また、残額は、③同社が大規模太陽光発電設備建設(EPC)等にかかるプロジェクト資金(運転資金)として調達した短期借入金の返済資金の一部(2022年6月末まで)に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

テスホールディングス(5074)IPOの業績と事業内容

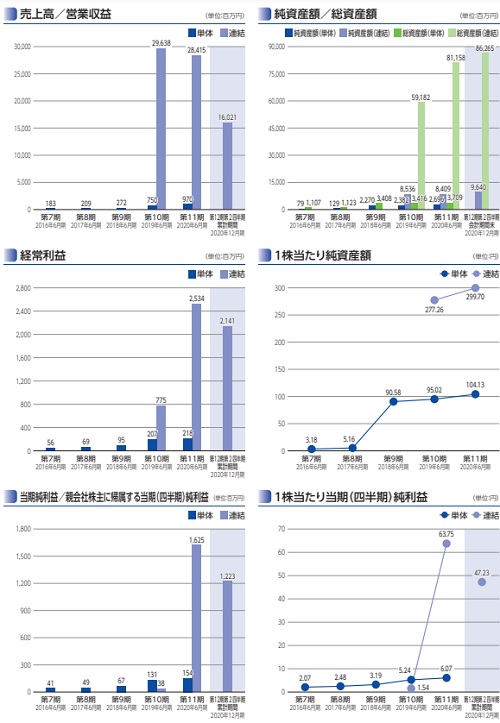

今期の売上と利益が好調のため上場タイミングは良さそうです。株数が多いのは残念ですが公開株数が多いのは好印象です。

同社グループは、同社を持株会社として、テス・エンジニアリングを中核とする子会社18社及び持分法適用関連会社3社で構成されています。

同社グループは、持続可能な社会の実現に向けて「Total Energy Saving & Solution」を経営理念として掲げ、「再生可能エネルギーの主力電源化」「省エネルギーの徹底」「エネルギーのスマート化」を注力領域としています。

エネルギープラントやユーティリティ設備のEPCを行うエンジニアリング事業及びオペレーション&メンテナンス、再生可能エネルギー発電所の所有・運営・売電、電気の小売供給及びその他を行うエネルギーサプライ事業の2つの事業を展開しています。

独立系の立場を活かして、産業分野の様々な顧客が抱える環境対策、省エネ対策、エネルギーコスト対策等の課題を解決するための総合的なソリューションを提供しているそうです。

エンジニアリング事業は、エネルギープラントやユーティリティ設備のEPCを行っており、省エネルギー領域と再生可能エネルギー領域の2つを主たる事業領域としています。

省エネルギー系設備では、エネルギー消費量の削減やエネルギーコストの削減、環境対策等を求める顧客に対して、工場や事業所の省エネルギー診断を行います。

顧客のエネルギーに関する課題やニーズを特定し、コージェネレーションシステム、燃料転換設備及び各種ユーティリティ設備等による省エネルギー設備を提案することによりEPCを受注しているそうです。

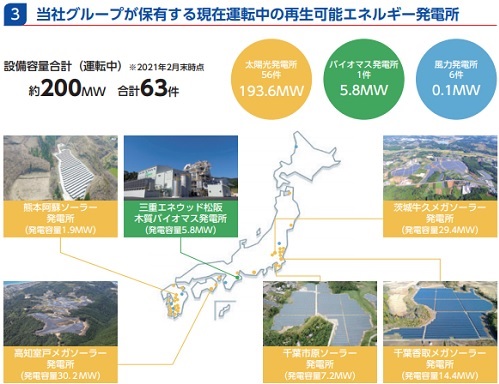

再生可能エネルギーとは、太陽光・バイオマス燃料・風力・地熱等を活用して発電を行う設備です。

再生可能エネルギー固定価格買取制度(FIT制度)活用を目的とした発電用途を中心としていますが、一部は産業分野の顧客向けに自家消費用発電設備に係るエンジニアリングを提供しているそうです。

この他にも、受託型や開発型などがあるそうです。

エネルギーサプライ事業は、オペレーション&メンテナンス、再生可能エネルギー発電所の所有・運営・売電、電気の小売供給及びその他の各種サービスを提供するランニング収益(ストック)型のビジネスです。

同社グループではテス・エンジニアリング株式会社がO&M、再生可能エネルギー発電所の所有・運営・売電及び電気の小売供給を行います。

また、テス・アセットマネジメント合同会社がアセットマネジメント業務、プライムソーラー合同会社をはじめとするSPC及び匿名組合が再生可能エネルギー発電所の所有・運営・売電を行っています。

テスホールディングス(5074)IPO仮条件と公開価格の日程

| 想定価格 | 1,700円 |

| 仮条件 | 1,470円~1,700円 |

| 公開価格 | 4月19日 |

想定発行価格から試算される市場からの吸収金額は約166.6億円です。オーバーアロットメントを含めると約191.6億円になります。再生エネルギーに関係する企業の上場が増えているようです。

ESGやSDGsが世界中で意識されているため同社への注目度は高いと思います。企業規模が大きく収益も拡大していることから多少人気が見込めるかもしれません。

コロナ禍による引きこもりで電力需要が増えたための増収増益とも感じ取れます。

テスホールディングス(5074)IPOの幹事団詳細と会社データ

| 公募株数 | 7,000,000株 |

| 売出株数 | 2,800,000株 |

| 公開株式数 | 9,800,000株 |

| OA売出 | 1,470,000株 |

| 引受幹事 | 大和証券(主幹事) 三菱UFJモルガン・スタンレー証券 野村證券 SMBC日興証券 みずほ証券 岡三証券 いちよし証券 丸三証券 岩井コスモ証券 SBI証券 松井証券 |

| 委託見込 | SBIネオトレード証券 岡三オンライン |

大和証券からだと当選しやすそうです。主幹事の引受割合は81%となっており、平幹事でも上位であれば5%の引受けになっています。

丸三証券だと口座開設者が少ないと思うので当選確率が高そうです。口座を持っていない方も多いですからね。

auカブコム証券も三菱UFJモルガン・スタンレー証券からの委託で取扱いが決定しています。意外に今回は穴場化しそうです。

積極的に申込みを行う方が少ないのでは?と考えています。海外配分がどの程度になるのか焦点でしょう。

また、松井証券でも24,500株の取扱いが行われます。前受け金不要でIPO抽選に参加できるため申込んでおきたいと思います。当選してからキャンセルを行っても良いですからね。

とりあえず当選を目指して申込の準備だけ行っておきたいと考えています!

テスホールディングスの会社設立は2009年7月09日(実質上1979年5月26日)、本社住所は大阪市淀川区西中島六丁目1番1号、社長は石脇秀夫氏(73歳)です。※2021年4月03日時点

従業員数は45人(臨時雇用者0人)、平均年齢36.3歳、平均勤続年数7.3年、平均年間給与約628万円です。連結従業員数は316人になります。

テスホールディングス(5074)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 石脇 秀夫 | 6,775,300株 | 25.13% |

| 合同会社ストーンサイド | 2,600,000株 | 9.64% |

| TESSグループ従業員持株会 | 2,391,900株 | 8.87% |

| 合同会社たかおか屋 | 2,365,500株 | 8.77% |

| 株式会社K | 2,151,650株 | 7.98% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、当社株主、売出人、貸株人である石脇秀夫、当社株主かつ売出人である山本一樹、髙崎敏宏、藤井克重、石田智也、飯田豊治及び渡務、並びに当社株主である合同会社ストーンサイド、TESSグループ従業員持株会、株式会社K、合同会社たかおか屋、株式会社瑛、株式会社三菱UFJ銀行及びオーナンバ株式会社は、主幹事会社に対し、元引受契約締結日から上場日後180日目(2021年10月23日)までの期間、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨を合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 7,938,000株 | 81.00% |

| 三菱UFJモルガン・スタンレー証券 | 490,000株 | 5.00% |

| 野村証券 | 490,000株 | 5.00% |

| SMBC日興証券 | 196,000株 | 2.00% |

| みずほ証券 | 196,000株 | 2.00% |

| 岡三証券 | 98,000株 | 1.00% |

| いちよし証券 | 98,000株 | 1.00% |

| 丸三証券 | 98,000株 | 1.00% |

| 岩井コスモ証券 | 98,000株 | 1.00% |

| SBI証券 | 73,500株 | 0.75% |

| 松井証券 | 24,500株 | 0.25% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,750円~1,900円

※ファーストインプレッション

第二弾⇒ 2,000円~2,600円

※仮条件発表後

初値予想と市場コンセサンス

テスホールディングスの初値予想をリサーチして記載します。

初値予想2,000円~3,000円

修正値1,700円前後

仮条件は想定発行価格を上限に引き下げられました。再生エネルギーと省エネ関連で増収増益となっていたものの想定発行価格が割高と判断され引き下げられているようです。

東証1部への直接上場の割には初値予想も高いため初値後は上に抜ける期待があります。政府主導の再生エネルギー関連なので期待できそうです。公開株数も多いため当選を狙って積極的に申込んでおきます。

業績は連結予想が出ており2021年6月の売上は339.68億円で前期比19.54%増、経常利益36.12億円で前期比42.54%増になります。事業規模が大きい割に大幅な増収増益を予想しています!

四半期利益は22.50億円になり前期比38.46%増になるそうです。新興市場の業績みたいですよね。

EPSは82.90なのでPERが20.51倍になります。また配当金が20.52億円でる公式サイトでも予想値が出ていました。配当利回り1.21%と低めですが、来期も増収増益であれば配当上乗せになると思います。

FIP制度やFIT制度などこれから再生エネルギーに関係する材料も多いため好調な初値が期待できそうです。

テスホールディングス(5074)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2021年2月16日~2029年2月15日 | 995,000株 発行価格179円 |

| 2021年12月14日~2029年12月13日 | 67,000株 発行価格201円 |

ロックアップは180日間(2021年10月23日)でロックアップ解除倍率設定はありません。親引けでは340,000株を日本GLP株式会社が引受けます。さらにTESSグループ従業員持株会が取得金額97,000千円を上限に買付けを行うようです。

ストックオプションの株数残や発行価格は上記のようになります。上場日に行使期限を迎えている株数は995,000株になります。

時価総額は東証データの上場時発行済み株式数の35,069,100株から算出すると想定価格ベースで約596.2億円になります。

当選しやすいIPOなので本来は積極的に取りに向かいたいところです。IPOにとりあえず参加しておいて当選してから購入を行うのか判断を行ってみたいと思います。

数百株の当選なら買い付けると思います!

SBIネオトレード証券についてIPOルールを調べてみました。当たり前ですけど前受け金不要でもIPOに当選できます。

当選者報告が出ているようなので取扱いがあるときには参加しておきましょう!SBI証券が主幹事を引受ける以外にも取扱いが行われることがわかってきました。

タグ:IPO初値予想