【評価】フーディソンIPOの上場と初値予想!卸売業は厳しそう

フーディソン(7114)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はSMBC日興証券が引受けます。

上場規模は約27.1億円で公開株数1,066,800株、オーバーアロットメント160,000株です。想定発行価格は2,210円になっています。

| 業 種 | 卸売業 |

| 上場市場 | グロース市場 |

| 上場日 | 12月16日 |

| BB期間 | 12月01日~12月07日 |

| 企業ホームページ | https://foodison.jp/ |

| 事業の内容 | 飲食店向け食品Eコマースサービス「魚ポチ」を主軸とした生鮮流通プラットフォーム提供事業 |

目次まとめ

フーディソン(7114)IPOの業績と事業内容

同社グループでは、創業当初から「フード × テクノロジー」をテーマに様々な仮説検証を行い、生鮮流通におけるノウハウやデータを蓄積してきたそうです。

この強みを最大限活かし、食産業のあらゆる事業者の情報をデータベース化し活用しています。

生産性と効率性の上昇を可能にし、よりユーザーの求める商品を提供するサービスを展開することで、本質的な価値を提供し、生鮮流通プラットフォームを提供しDXを実現するそうです。

BtoBコマースサービス、BtoCコマースサービス及びHRサービスを展開しており、これら3つのサービスを合わせて生鮮流通プラットフォーム事業と定義付けいます。

フーディソン(7114)IPO仮条件と公開価格の日程

| 想定価格 | 2,210円 |

| 仮条件 | 2,210円~2,300円 |

| 公開価格 | 12月08日 |

想定発行価格から試算される市場からの吸収金額は約23.6億円です。オーバーアロットメントを含めると約27.1億円になります。

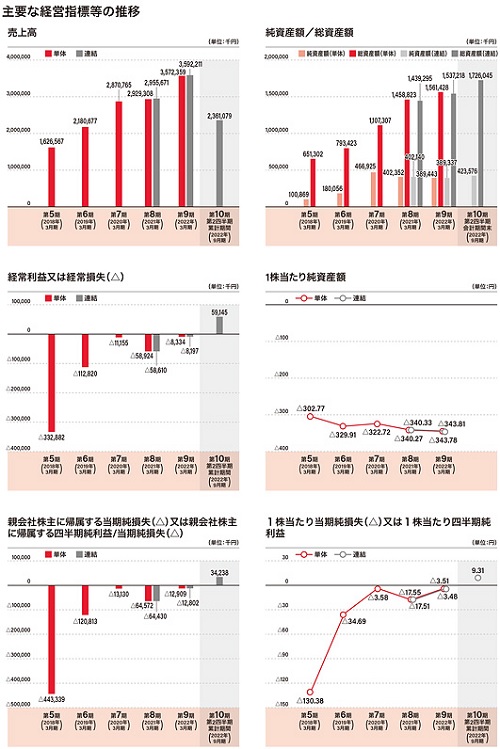

コロナ禍で業績が伸びずそのまま上場する感じみたいですね。利便性が高いビジネスだと思いますがこれまであった小売りのオンライン版なので新味はなさそうです。

フーディソン(7114)IPOの幹事団詳細と会社データ

| 公募株数 | 680,000株 |

| 売出株数 | 386,800株 |

| 公開株式数 | 1,066,800株 |

| OA売出 | 160,000株 |

| 引受幹事 | SMBC日興証券(主幹事) SBI証券 みずほ証券 大和証券 楽天証券 岡三証券 三菱UFJモルガン・スタンレー証券 松井証券 |

| 委託見込 | 岡三オンライン |

業績規模が低いためIPO的には物足りなさがあります。卸売業なのもいまいち感があります。

人気化するには材料不足なのかな?と思っています。IPOには当選しやすそうです。ただ利益が見込めるのか微妙ですね。

フーディソンの会社設立は2013年4月01日、本社住所は東京都中央区勝どき三丁目3番7号、社長は山本徹氏(44歳)です。※2022年11月13日時点

従業員数は102人(臨時雇用者79人)、平均年齢36.1歳、平均勤続年数3.6年、平均年間給与約439万円です。

フーディソン(7114)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 山本 徹 | 2,077,647株 | 50.65% |

| 株式会社リープラジャパン | 840,000株 | 20.48% |

| グローバル・ブレイン5号投資事業有限責任組合 | 294,000株 | 7.17% |

| SBI AI&Blockchain投資事業有限責任組合 | 120,000株 | 2.93% |

| 株式会社ミロク情報サービス | 117,648株 | 2.87% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2023年6月13日)と90日間(2023年3月15日)があり、90日間分だけロックアップ解除1.5倍となっています。VC保有分だけ90日間の1.5倍設定です。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 960,600株 | 90.04% |

| SBI証券 | 45,300株 | 4.25% |

| みずほ証券 | 21,300株 | 2.00% |

| 大和証券 | 16,000株 | 1.50% |

| 楽天証券 | 7,400株 | 0.69% |

| 岡三証券 | 7,400株 | 0.69% |

| 三菱UFJモルガン・スタンレー証券 | 4,400株 | 0.41% |

| 松井証券 | 4,400株 | 0.41% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,200円~2,500円

※ファーストインプレッション

第二弾⇒ 2,300円~2,500円

※仮条件発表後

初値予想と市場コンセサンス

フーディソンの初値予想をリサーチして記載します。

初値予想2,200円~2,500円

修正値2,500円前後

あまり投資したいとは思わないIPOです。コロナ禍が終わっても一気に業績が伸びるとは思えないですね。

業績に伴わない上場規模が問題でしょう。約28.2億円の吸収予定です。

業績が急改善しているけど来期はホントに増収増益なんですか?と思ってしまう案件です。上場ラッシュの中では選ばれない気がします。

人件費が高く価格転換も厳しいでしょう。鮮魚介類を中心としているため新鮮さなども問題です。運送費も高そうですね。

コストが高いスキームなので相当業務改革を進めないと厳しそうなイメージです。資金がなければパスでいいと思っています。

フーディソン(7114)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2017年4月01日~2025年2月28日 | 63,000株 発行価格50円 |

| 2017年5月01日~2025年2月28日 | 5,000株 発行価格50円 |

| 2017年12月01日~2025年8月31日 | 37,000株 発行価格650円 |

| 2018年11月29日~2026年10月29日 | 10,084株 発行価格650円 |

※発行株数が多いため省略しています

ロックアップは90日間と180日間設定で90日間分にだけロックアップ1.5倍解除となっています。

ストックオプションは335,700株が行使期限入りしています。

時価総額は東証データの上場時発行済み株式数の4,358,940株から算出すると想定価格ベースで約96.3億円になります。

無理して参加するIPOではなさそうなのでしばらく様子を伺ってみます。このIPOも当選しやすそうですね。

![]() スカイマーク幹事も完全抽選で当選期待です⇒ マネックス証券

スカイマーク幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想