【評価】笑美面(エミメン)IPOの上場と初値予想!

笑美面(エミメン)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はSBI証券が引受けます。

上場規模は約5.9億円で公開株数430,000株、オーバーアロットメント64,500株です。想定発行価格は1,190円になっています。

| 業 種 | サービス業 |

| 上場市場 | グロース市場 |

| 上場日 | 10月26日 |

| BB期間 | 10月11日~10月17日 |

| 企業ホームページ | https://emimen.co.jp/ |

| 事業内容 | 高齢者等に対するシニアホームの紹介サービス |

目次まとめ

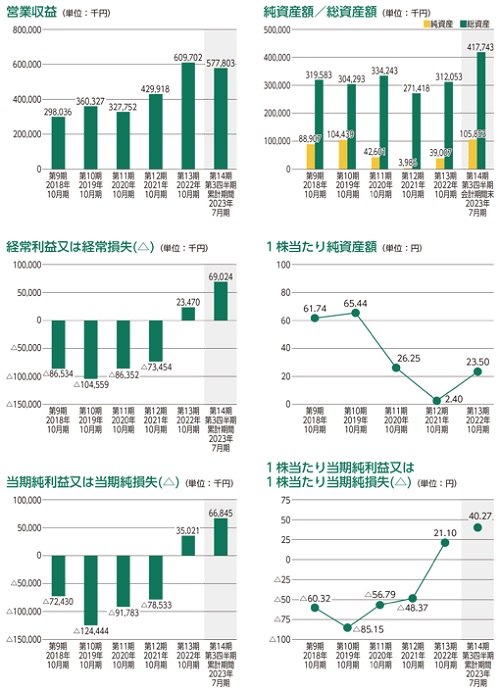

笑美面(エミメン)IPOの業績と事業内容

同社は介護家族が被介護者の心の介護に寄り添うことを実現するため、シニアホームの検討・選択に必要な情報を基に、適切な情報の入手が困難なためにシニアホームへの入居を躊躇したり、

諦めたりしている介護家族に対し、シニアホームの紹介サービスを提供する「シニアライフサポート事業」を主たる業務として展開しています。

さらに、介護家族が被介護者の心の介護に寄り添うことに加え、シニアホームが自らの強みを伸ばしサービス向上を行います。

また、サービスの質の高いシニアホームを世の中に増やすことを目的としてケアプライム事業を展開しています。

笑美面(エミメン)IPO仮条件と公開価格の日程

| 想定価格 | 1,190円 |

| 仮条件 | 1,140円~1,240円 |

| 公開価格 | 10月18日 |

想定発行価格から試算される市場からの吸収金額は約5.1億円です。オーバーアロットメントを含めると約5.9億円になります。

今期四半期利益が1.46億円なので買われると思います。事業はIPOでは人気と言えません。

笑美面(エミメン)IPOの幹事団詳細と会社データ

| 公募株数 | 280,000株 |

| 売出株数 | 150,000株 |

| 公開株式数 | 430,000株 |

| OA売出 | 64,500株 |

| 引受幹事 | SBI証券(主幹事) あかつき証券 岩井コスモ証券 極東証券 光世証券 東洋証券 松井証券 丸三証券 水戸証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券(PR) |

全力参加で良いと思います。幹事引受け証券で申込めないところが多いですけどね。

笑美面の会社設立は2010年9月08日、本社住所は大阪府大阪市西区京町堀一丁目8番33号、社長は榎並将志氏(39歳)です。※2023年9月26日時点

従業員数は78人、平均年齢35.9歳、平均勤続年数2.1年、平均年間給与約411万円です。

笑美面(エミメン)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 榎並 将志 | 1,143,480株 | 65.20% |

| ヘルスケア・ニューフロンティア投資事業有限責任組合 | 109,500株 | 6.24% |

| 三菱UFJキャピタル6号投資事業有限責任組合 | 45,000株 | 2.57% |

| アクサ生命保険株式会社 | 45,000株 | 2.57% |

| 住友生命保険相互会社 | 45,000株 | 2.57% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2024年4月22日)でロックアップ解除倍率設定はありません。ベンチャーキャピタルには90日間(2024年1月23日)でロックアップ解除が発行価格1.5倍となっています。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 368,400株 | 85.67% |

| あかつき証券 | 7,700株 | 1.79% |

| 岩井コスモ証券 | 7,700株 | 1.79% |

| 極東証券 | 7,700株 | 1.79% |

| 光世証券 | 7,700株 | 1.79% |

| 東洋証券 | 7,700株 | 1.79% |

| 松井証券 | 7,700株 | 1.79% |

| 丸三証券 | 7,700株 | 1.79% |

| 水戸証券 | 7,700株 | 1.79% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,500円~2,000円

※ファーストインプレッション

第二弾⇒ 1,800円~2,200円

※仮条件発表後

初値予想と市場コンセサンス

笑美面の初値予想をリサーチして記載します。

初値予想1,500円~2,000円

修正値1,750円~2,000円

仮条件の上限が想定発行価格から引き上がり人気があるとわかりました。ただし実質PERが高めなので中長期的には下げる可能性が高そう。

業績が拡大中なので来期業績を織り込めば株価1,400円程度の維持は可能か?

人件費などのコスト面の心配はあるが売上げが伸びているうちは成長していると判断できそう。過去に赤字計上のため法人税支払いがなく現時点では利益押し上げにつながるみたいです!

成長していることは確認できるが業績規模が小さく上場ゴールととらえられる可能性あり、上場規模は約6.1億円で時価総額は約24.1億円と小粒。

上場後、株価が高ければさわらないほうが良さそう。独自性あるビジネスで明確な競合はいないみたいです。

笑美面(エミメン)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2020年5月01日~2028年3月31日 | 18,720株 発行価格17円 |

| 2022年8月01日~2030年6月30日 | 15,990株 発行価格1,094円 |

| 2023年12月01日~2031年9月30日 | 12,840株 発行価格1,094円 |

| 2025年2月01日~2032年12月31日 | 44,100株 発行価格1,094円 |

| 2025年2月01日~2032年12月31日 | 2,400株 発行価格1,094円 |

ロックアップは180日間と90日間があり、90日間分は発行価格の1.5倍解除になります。

ストックオプションの株数残や発行価格は上記のようになります。34,710株が行使期限入りします。

時価総額は東証データの上場時発行済み株式数の1,939,750株から算出すると想定価格ベースで約23.1億円になります。

今期業績が続けばある株価上昇余地はありそうです。シニアホーム紹介サービスの参入障壁は低そうですけどね。

タグ:IPO初値予想