【再承認】ペルセウスプロテオミクス(4882)上場とIPO初値予想!

ペルセウスプロテオミクス(4882)IPOが新規上場承認されました。市場はマザーズで主幹事はSBI証券が引受けます。前回はみずほ証券主幹事となっていました。

上場規模は約33.0億円で公開株式数3,300,000株、オーバーアロットメント495,000株です。創薬系バイオベンチャー企業になり赤字なのでIPOにおいて初値期待は難しそうです。

赤字継続となっていることから、何故このタイミングで上場させるのかな?と思いますね。大人の事情ってやつでしょうか。

富士フイルムとの関係が深い企業になる事の他に買われる材料があるのかまだわかりませんけど、人気化する理由があれば初値予想更新時に書いておきます。

ベンチャーキャピタル出資も多いですよね。売出し株ではなく公募株にしたのは印象操作的なものなのかもしれませんね。

| 業 種 | 医薬品 |

| 上場市場 | マザーズ |

| 公開予定 | 6月22日 |

| BB期間 | 6月04日~6月10日 |

| 企業ホームページ | https://www.ppmx.com/ |

| 事業の内容 | 医薬品等の研究開発、製造、販売 |

【手取金の使途】

差引手取概算額2,619,320千円に、海外販売の手取概算額(未定)及び本第三者割当増資の手取概算額上限396,198千円を合わせた、手取概算額合計上限3,015,518千円については、研究開発費(現在開発中のPPMX-T003におけるPV(真性多血症)治療薬としての第Ⅰ相試験、及びAML(急性骨髄性白血病)治療薬、創薬研究及び新規パイプライン)、研究開発運営経費、運転資金及び設備投資に充当してまいります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ペルセウスプロテオミクス(4882)IPOの業績と事業内容

業績は絶好調に赤字です。ペルセウスプロテオミクスは2001年2月に東京大学先端科学技術研究センター・システム生物医学ラボラトリー(LSBM)で開発された蛋白質発現・抗体作製技術を基盤とし、診断・創薬標的に対応する抗体の医療への活用を目指して設立されています。

創業以来、医薬品シーズ抗体を創生する事でがん及びその他疾患の治療用医薬品の研究開発、及び関連業務を行っています。

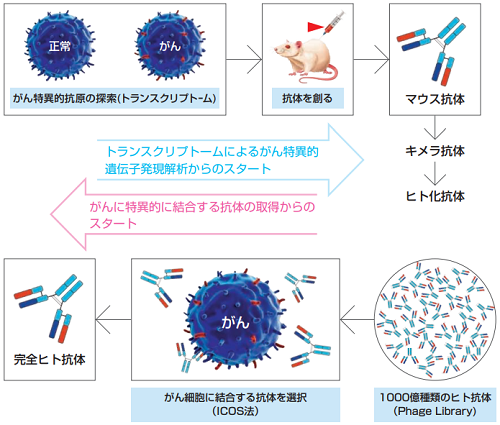

LSBMで開発された蛋白質発現技術は、従来調製が困難であった膜蛋白質を効率的に発現し、これを動物免疫法と組み合わせる事で親和性の高い抗体の効率的な取得を可能にしています。

更に同社は多様性に富むファージ抗体ライブラリと特許技術でもある独自の抗体スクリーニング技術を保有しており、これらを対象とする疾患の細胞に適用する事で、創薬標的の探索、及び従来の動物免疫法で得られるものとは異なる特徴を持つ高機能シーズ抗体の同時取得を可能にしています。

同社の技術はこれら二つの抗体技術とシーズ探索術を融合し、医療ニーズにマッチした医薬品シーズ抗体を取得することを特長としています。

また東京大学発である事を起点として、さらにそのネットワークを広げ多くのアカデミアとの連携により最新のサイエンスのもとで創薬を行うことを使命としているそうです。

同社は長年の経験に基づいた動物免疫法と、独自のスクリーニング技法を取り入れたファージディスプレイ法により高機能抗体を取得したうえで、抗体に遺伝子工学的な改変あるいは化学的な修飾を施し、抗体医薬品候補としての研究開発を進めています。

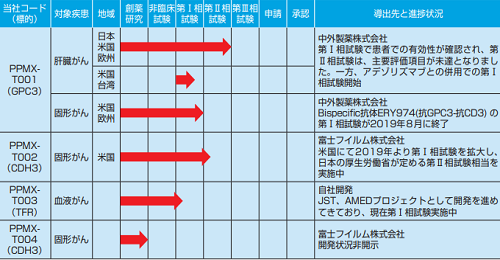

これまでに創出したがん治療用抗体のうち「肝臓がんを標的とする抗体」と「固形がんを標的とするRI標識抗体」をそれぞれ製薬メーカーである中外製薬株式会社及び富士フイルム株式会社に導出し、現在、導出先により臨床試験が行われています。

また難治性血液がんを標的とした抗体は2014年に国立研究開発法人科学技術振興機構(JST)の研究成果最適展開支援プログラム(A-STEP)に採択され開発を進め、2018年より企業主体の開発に切り替えて推進中です。

さらに、難治性固形がんを標的とした薬物結合抗体(ADC)等数々のがん治療用抗体の研究・開発を進めています。

本書提出日現在において導出済みの3抗体に続く薬剤候補である抗トランスフェリン受容体抗体の開発に集中するとともに、新規抗体のシーズ探索を行っています。

新規抗体に関しては同社の保有する「がん特異的抗体ライブラリ」を探索した結果、複数の候補が見つかっています。また新規標識技術との組合せによるADC化などのFeasibility研究も進んでいます。

近年、抗体医薬品の認知が高まり多数の抗体医薬品が上市され、抗体医薬品ビジネスの競争も激化しつつあるそうです。

ペルセウスプロテオミクス(4882)IPO仮条件と公開価格の日程

| 想定価格 | 870円 |

| 仮条件 | 830円~870円 |

| 公開価格 | 6月11日 |

想定価格から試算される市場からの吸収金額は約28.7億円です。オーバーアロットメントを含めると約33.0億円になります。

バイオベンチャー企業への風当たりも強い中で資金調達なので厳しい印象を受けます。上場規模も結構大きめなので不安ですね。

ペルセウスプロテオミクス(4882)IPOの幹事団詳細と会社データ

| 公募株数 | 3,300,000株 |

| 売出株数 | 0株 |

| 公開株式数 | 3,300,000株 |

| OA売出 | 495,000株 |

| 引受幹事 | SBI証券(主幹事) みずほ証券 SMBC日興証券 いちよし証券 岡三証券 三菱UFJモルガン・スタンレー証券 藍澤證券 岩井コスモ証券 エイチ・エス証券 極東証券 東洋証券 松井証券 水戸証券 むさし証券 |

| 委託見込 | auカブコム証券 |

当選狙いならSBI証券から申し込めば当選確率が高いはずです。店頭口座の方は営業の電話が掛ってきそうですね。

個人的にはSBI証券のIPOチャレンジポイントを狙って申し込みます。当選したら購入したいと思います!

バイオ系のIPOに申し込みを行うくらいならユニコーン(UNICORN)への投資が良いかも?未上場株になるのでリスクはありますけれどリターンも大きい投資です。

面白みのある企業が登場することも多いため期待しています!

ついでにファンディーノへの投資もご検討ください。どっちも投資しているので上場するまで待ちたいと思っています。M&Aや相対取引でもいいので投資額の数倍になれば嬉しいですね。

ペルセウスプロテオミクスの会社設立は2001年2月01日、本社住所は東京都目黒区駒場四丁目7番6号、社長は横川拓哉氏(60歳)です。※2021年5月21日時点

従業員数は22人(臨時雇用者0人)、平均年齢46.8歳、平均勤続年数8.2年、平均年間給与約590万円です。

ペルセウスプロテオミクス(4882)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 富士フイルム株式会社 | 2,988,210株 | 32.39% |

| NVCC8号投資事業有限責任組合 | 1,274,370株 | 13.81% |

| DBJキャピタル投資事業有限責任組合 | 444,400株 | 4.82% |

| SBI4&5投資事業有限責任組合 | 444,400株 | 4.82% |

| エムスリー株式会社 | 444,400株 | 4.82% |

※上位株主の状況

【ロックアップ情報】

本募集に関連して当社代表取締役かつ新株予約権者である横川拓哉並びに当社取締役かつ新株予約権者である小南欽一郎、松浦正及び鈴川信一は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年12月18日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

また、当社株主かつ貸株人である富士フイルム株式会社並びに当社株主であるNVCC8号投資事業有限責任組合、イノベーション・エンジン産業創出投資事業有限責任組合、みずほ成長支援第2号投資事業有限責任組合、三菱UFJキャピタル株式会社、SMBCベンチャーキャピタル4号投資事業有限責任組合及び富士フイルム富山化学株式会社は主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年9月19日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。注意:発行価格1.5倍でロックアップ解除になります

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 2,805,000株 | 85.00% |

| みずほ証券 | 165,000株 | 5.00% |

| SMBC日興証券 | 99,000株 | 3.00% |

| いちよし証券 | 33,000株 | 1.00% |

| 岡三証券 | 33,000株 | 1.00% |

| 三菱UFJモルガン・スタンレー証券 | 33,000株 | 1.00% |

| 藍澤證券 | 16,500株 | 0.50% |

| 岩井コスモ証券 | 16,500株 | 0.50% |

| エイチ・エス証券 | 16,500株 | 0.50% |

| 極東証券 | 16,500株 | 0.50% |

| 東洋証券 | 16,500株 | 0.50% |

| 松井証券 | 16,500株 | 0.50% |

| 水戸証券 | 16,500株 | 0.50% |

| むさし証券 | 16,500株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 800円~1,000円

※ファーストインプレッション

第二弾⇒ 1,000円~1,250円

※仮条件発表後

ペルセウスプロテオミクス初値予想と市場コンセサンス

ペルセウスプロテオミクスの初値予想をリサーチして記載します。

初値予想1,000円~1,300円

修正値870円~1,000円

詳しい状況はわからないがノリで吸収してしまう可能性があるようです。ノリだけで33億円の吸収ができるのかわかりませんが主幹事が交代したため期待できるようです。

完全に投機的な投資だと思いますが時にはノリも重要です。また1,000円未満の株価設定のため投資しやすいはずです。やはり節目は1,000円でしょう。リスクを取りたくない投資家は参戦しないほうがよいでしょう。

業績は2022年3月期予想が出ており売上7,000万円で経常利益-5.83億円になります。前期の経常利益が-4.10億円なので赤字額が増えています。四半期利益も-6.25億円になり前期の-4.13億円から増加しています。

この状況で買われるのか今でも不安です。でも参加しておきたいと思います。上場前後の地合いが悪いと最悪の結果も考えられます。

ペルセウスプロテオミクス(4882)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2021年6月21日~2029年6月20日 | 358,500株 発行価格391円 |

| 2020年10月14日~2030年10月13日 | 196,500株 発行価格399.80円 |

| 2022年10月14日~2030年10月13日 | 59,600株 発行価格391円 |

| 2020年12月18日~2030年12月17日 | 149,000株 発行価格399.80円 |

| 2022年12月18日~2030年12月17日 | 75,000株 発行価格391円 |

ロックアップは90日間(2021年9月19日)、ロックアップ解除倍率は1.5倍になります。ストックオプションの株数残や発行価格は上記のようになります。行使期限に入っている株数は704,000株です。

時価総額は東証データの上場時発行済み株式数の11,686,400株から算出すると想定価格ベースで約101.7億円になります。

株単価が低いため突撃して楽しむこともできますね。しかしリターンは低いと考えられるため心配な方は不参加が良いと思います。投機的な参加者が多くなりそうです。

今回はSBI証券グループのSBIネオトレード証券から当選を狙うと面白いかもしれません。普段は立会外分売でしか使っていませんけど、IPOの当選を目指します!

前受け金不要でIPO抽選に参加できるため貴重な存在ですからね。詳しくは下記記事でまとめています。

タグ:IPO初値予想